複利の力を

経営に当てはめるには

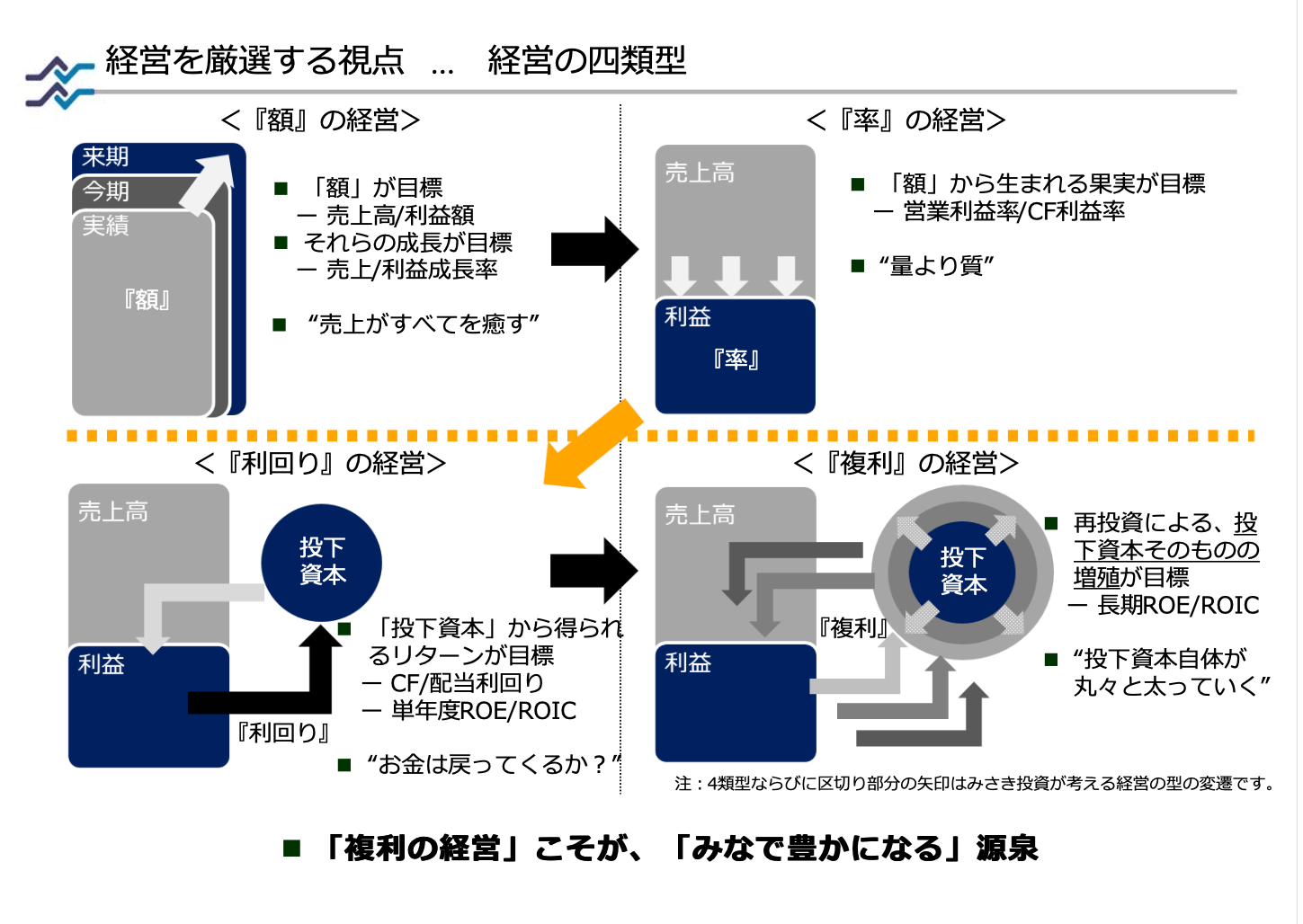

さて、複利の重要性はわかりました。これを企業経営あるいは投資に当てはめるには、どうしたらいいのでしょうか。私は、大学を卒業してから20年間経営コンサルティングに従事し、その後15年間ほど投資を生業にしています。その経験を通じて、経営には4つのタイプがあると理解しています(図表10)。

図表10

図表10

よくある経営のタイプが、一番左上の「額の経営」です。このタイプでは、次の3年で売上の額や利益の額をここまで伸ばしたい、したがって毎年この程度の成長を達成したい、というように考えます。「売上がすべてを癒す」という言葉がありましたが、このタイプがいまだに大変多く見られます。

一方で、さすがに高度成長期でもないだろうということで、「率の経営」を標榜している会社もずいぶん増えました。このタイプは、額というより、営業利益率やキャッシュフロー利益率を重視します。量より質のほうが大事という当たり前の考え方です。ただ、これはまだP/Lからの発想であり、複利の力を経営に当てはめているとは言えません。

いったんP/Lから発想を転換して、投下資本というものを考えてみましょう。経営者が何かしら手を打つときには、必ずその打ち手の背後にお金が必要です。それが投下資本です。つまり、投下された資本に対して、どれだけ利益が生まれているのかということを考えなければなりません。これが「利回りの経営」の考え方であり、配当やキャッシュフロー利回りなどを重視します。非常に投資家の視点に寄っていますね。

ただ、この利回りの経営も、投下資本に対して、ワンショット(単年度)で利益がどれだけ出るのかにしか注目していないので、これでは「複利の経営」にはなりません。最終的に目指すべきは、右下の「複利の経営」です。

まず、資本を投下します。そこから利益が出ました。さらにそれを加えてまた資本を投下します。それがまた利益になって……ということをぐるぐる回します。投下資本そのものを増殖させ、丸々と太らせるのが、この複利の経営です。これができている会社こそ、みなで豊かになっていくというのが私の理解です。