上場企業の6割が

「超過利潤」を出せていない

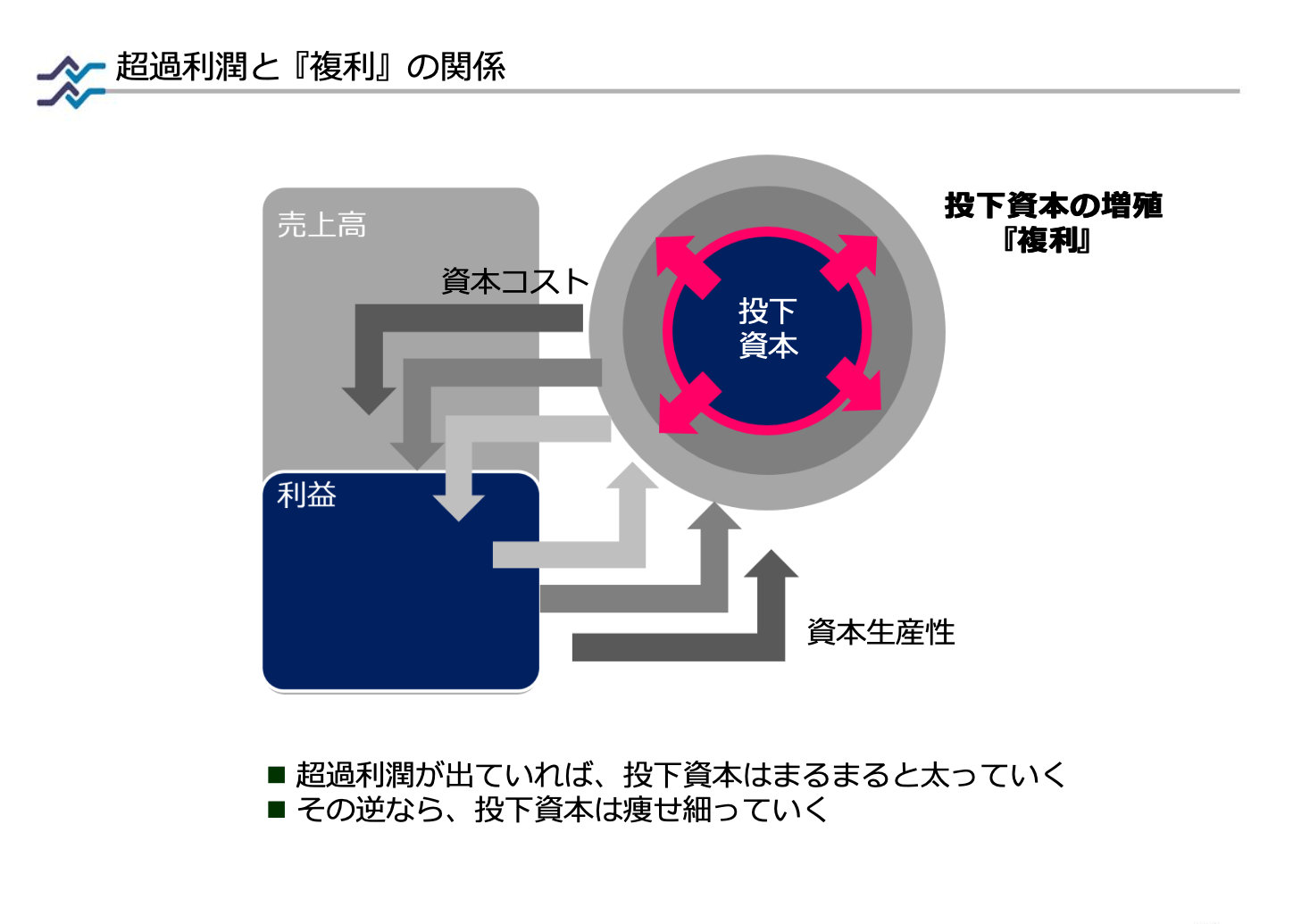

では、どのレベルの複利が必要なのかというと、「超過利潤」を出すレベルまでです。何かを超えた利潤を出すということですが、それはいったい何かというと、資本コストです。お金を調達したときの資本コストを上回る生産性が出れば、超過利潤を出したと言えます。

超過利潤と複利はどのような関係になっているのか、先ほどの図で考えてみます(図表14)。経営をするときには投下資本が必要です。そこには資本コストがかかっています。それを上回る資本生産性が上がれば、この投下資本が丸々と太るのです。

図表14

図表14

逆に、資本コストより資本生産性が低ければ、投下資本はどんどんやせていきます。この超過利潤を出すことが、とても大事なのです。

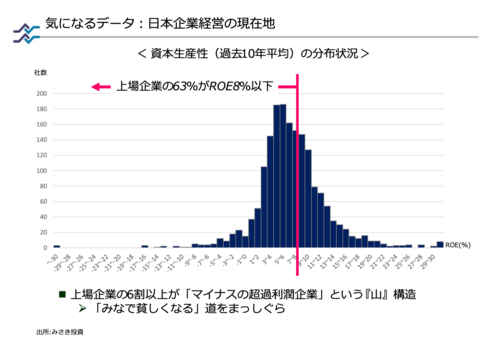

では、日本企業は、今、超過利潤を出せているのでしょうか(図表15)。過去10年の資本生産性を見てみて、仮に株主資本コストがROE8%だったとすると、何と過去10年間、上場企業の6割の超過利潤がマイナスということがわかります。これではさすがに、みなで貧しくなってしまう。それが、長期投資家からみたものの見方なのです。

図表15

図表15

なぜ、日本企業はこんなに資本生産性が低いのでしょうか。このグラフ(図表16)の左側は、ROEを表しています。これをアメリカ、ヨーロッパと比較したうえで、ROEを3つにブレークダウンしてみましょう。つまり、事業から生まれるマージン、資産の回転率、それからレバレッジの3つです。そうすると、意外なことに日米欧で資産の回転率やレバレッジはあまり変わらないことがわかります。

図表16

図表16

しかし、残念ながら事業マージン、つまり事業から生まれる利益率が、アメリカ、欧州と比べて日本企業は約半分になっています。それがこのROEの差になっています。

今日は経営に携わるみなさんがたくさん参加されていると思いますので、憎まれ口になってしまうかもしれませんが、あえて言わせてください。経営者のみなさんの中には、事業経済性や儲けの仕組み、すなわちどうすれば自分のいる産業で儲けを出せるのかについて、理解が十分ではない方がいるのかもしれません。

書籍『経営者・従業員・株主がみなで豊かになる 三位一体の経営』の中では、事業経済性という概念についてもしっかり書いているのですが、今日は時間の都合上、事業経済性を省略して、次の障壁について語っていきたいと思います。