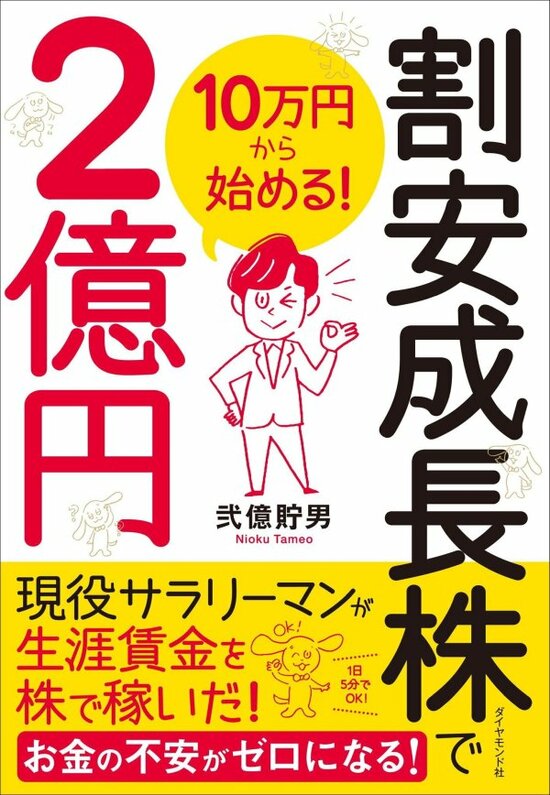

定年まで働くなんて無理……ならば、生涯賃金2億円を株式投資で稼いでしまおう! そう決意した入社3年目、知識ゼロの状態から株式投資をスタートした『割安成長株で2億円 実践テクニック100』の著者・現役サラリーマン投資家の弐億貯男氏。年間平均利回り30%で資産を増やし、当初の計画を前倒しで2億円達成! 現在も資産を増やしている。忙しいサラリーマンでも真似できる「100の実践ノウハウ」を徹底伝授する。

Photo: Adobe Stock

Photo: Adobe Stock

株価は頻繁にチェックしないほうがいいワケ

私のようなサラリーマン投資家は、毎月の給料をもらいながら、プライベートの時間で株式投資をしています。

だからといって、株式投資を仕事にしている専業投資家や機関投資家と比べて、不利だとは思いません。

それは私が割安成長株を対象とした中長期投資に特化したスタイルで投資しているからだと思います。

会社員は、株価チャートを映し出したスマホやパソコンの画面から目を離さず、ずっと株価の変化をモニタリングすることはできません。

せいぜい、株式市場の取引時間中(平日9時~11時30分・12時30分~15時までの計5時間)、何回か株価をチェックするくらいです。

このスタイルだと、短期で売買をくり返すデイトレードやスイングトレードのような投資はできません。

しかし、PERなどの株価指標に照らし合わせて割安な銘柄を買う投資法なら、むしろ株価を頻繁にチェックしないほうが、短期的な株価変動に惑わされて投資判断を見誤るリスクを下げられます。

中長期保有が前提だと、なおさら短期的な株価変動を気にしなくて済みます。

割安成長株の投資先は、結果的に発行済み株式数が少なく時価総額で見て中小規模である中小型株が多くなります。

発行済み株式数が多く、時価総額が大きな大型株は既存ビジネスの規模が大きく、有望な新規事業が立ち上がっても、全体の売上高や利益に与えるインパクトは微々たるもの。

それだけに中小型株に比べると成長の余地(伸びしろ)が見劣りします。

一方、東証マザーズやJASDAQといった新興市場に上場している中小型株は、外国人投資家や機関投資家があまり参入しないため、株価指数的に割安になっているものが見つかりやすくなっています。

そうした割安成長株を探し出して投資できるのは、小回りが効くサラリーマン投資家の強みだと考えています。