キーエンスのROEは

営業利益率の1点にかかっている

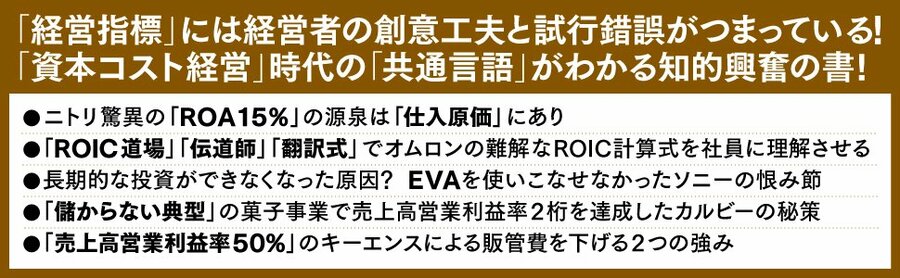

ここで、経営指標におけるキーエンスの弱点はないのだろうか。キーエンスは仕入債務の支払いサイトが短いうえに無借金経営でもあり、自己資本比率は実に95%を超えている。また、9000億円を超えるキャッシュ、8000億円を超える投資有価証券(大部分は信用度の高い公社債など)を保有しており、これら2つだけで売上高5381億円の3倍を超える。

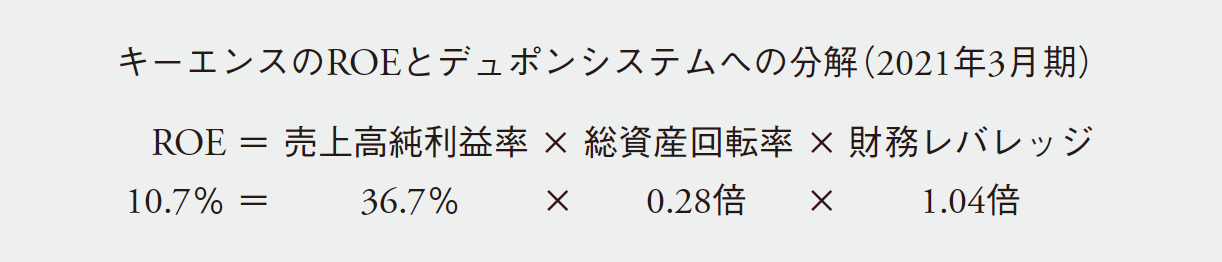

必然的にROEのデュポンシステムにおける、2つめのブレークダウン(総資産回転率)と3つめのブレークダウン(財務レバレッジ)は著しく低い値となり、ROEは11%以下にまで押し下げられる。

そんなキーエンスだが、2021年11月現在、株式時価総額は18兆円超におよび、業績好調が続くソニーグループとの間で、抜きつ抜かれつの2位争いを演じている。キーエンスの2021年3月期の純利益約2000億円と比較すればPER90倍、自己資本約1兆9000億円と比較すればPBR9倍超という、もはや現状のP/LやB/Sからは説明不能なレベルにあるキーエンスのバリュエーションである。

必然的に、キーエンスに対するバリュエーションはさらなる成長に対する期待に由来している。ROEがいくら高くても、成熟し縮小する企業にあってはバリュエーションの上昇は期待できないことの裏返しで、ROEが今一つでも、成長する企業にあってはバリュエーションの持続的成長を実現することは十分可能であるということだ。

同時に、成長が万一鈍化した際には、1.7兆円に達する実質キャッシュが株主に向けて還元される可能性も秘めている。それをも含めたキーエンスに対する高いバリュエーションなのであろう。

ROEの2つめ、3つめの要素がROEを押し上げない以上、キーエンスのROEはひとえに1つめの要素を作り出す売上高営業利益率にかかっている。キーエンスとしても、投資家としても、キーエンスの売上高営業利益率50%は、キーエンスが競争優位性を発揮し続け、トップラインの成長により潤沢な利益を生み出し続ける重要なメルクマールとなるであろう。

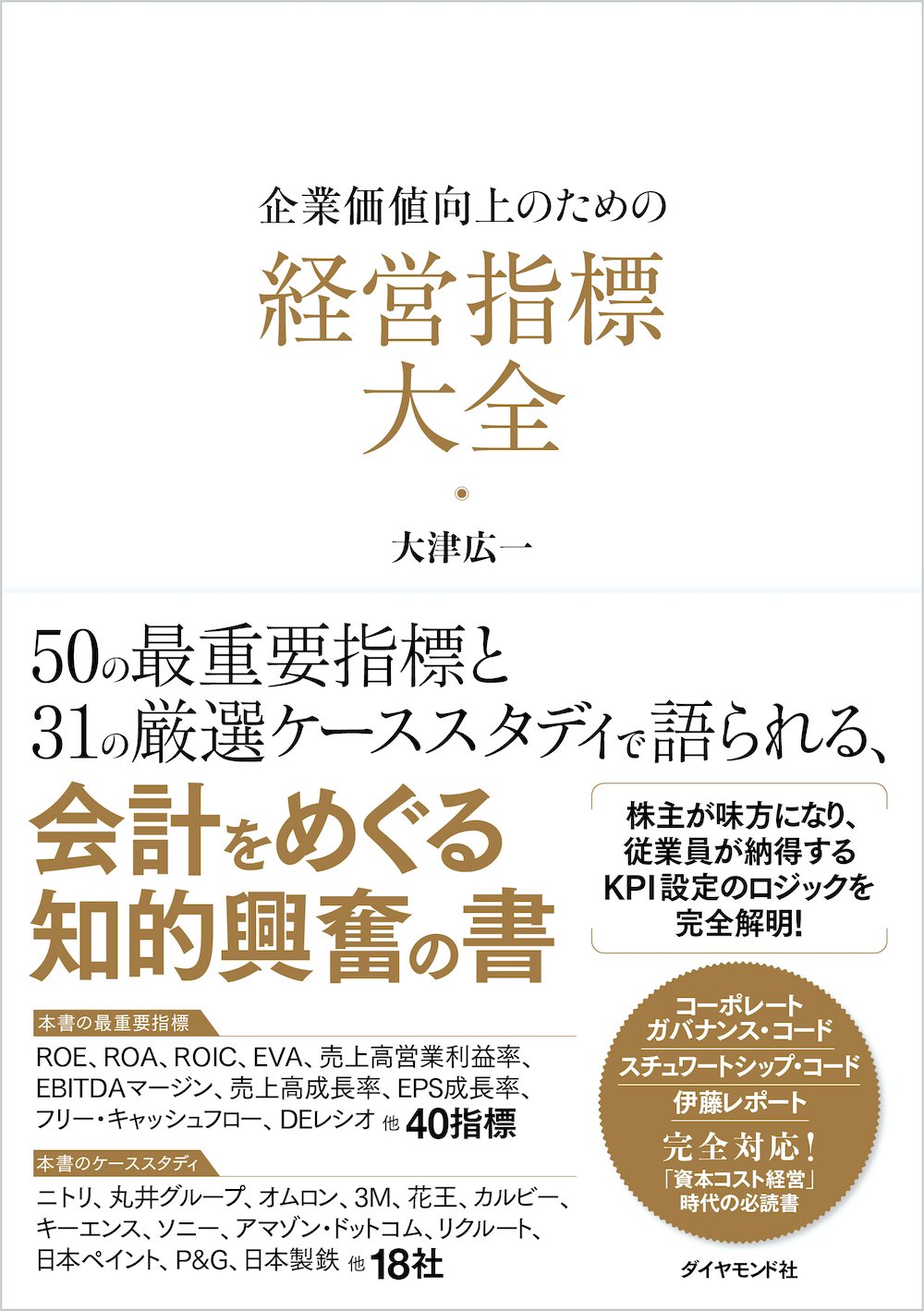

(本稿は、『企業価値向上のための経営指標大全』から一部を抜粋・編集したものです)