大切な人を亡くした後、残された家族には膨大な量の手続が待っています。しかし手続を放置すると、過料(金銭を徴収する制裁)が生じるケースもあり、要注意です。

また国税庁によれば、2019年7月~2020年6月において、税務調査を受けた家庭の85.3%が修正となり、1件当たりの平均追徴課税(申告ミス等により追加で課税される税金)は、なんと641万円でした。税務署は「不慣れだったため、計算を間違えてしまった」という人でも容赦しません。

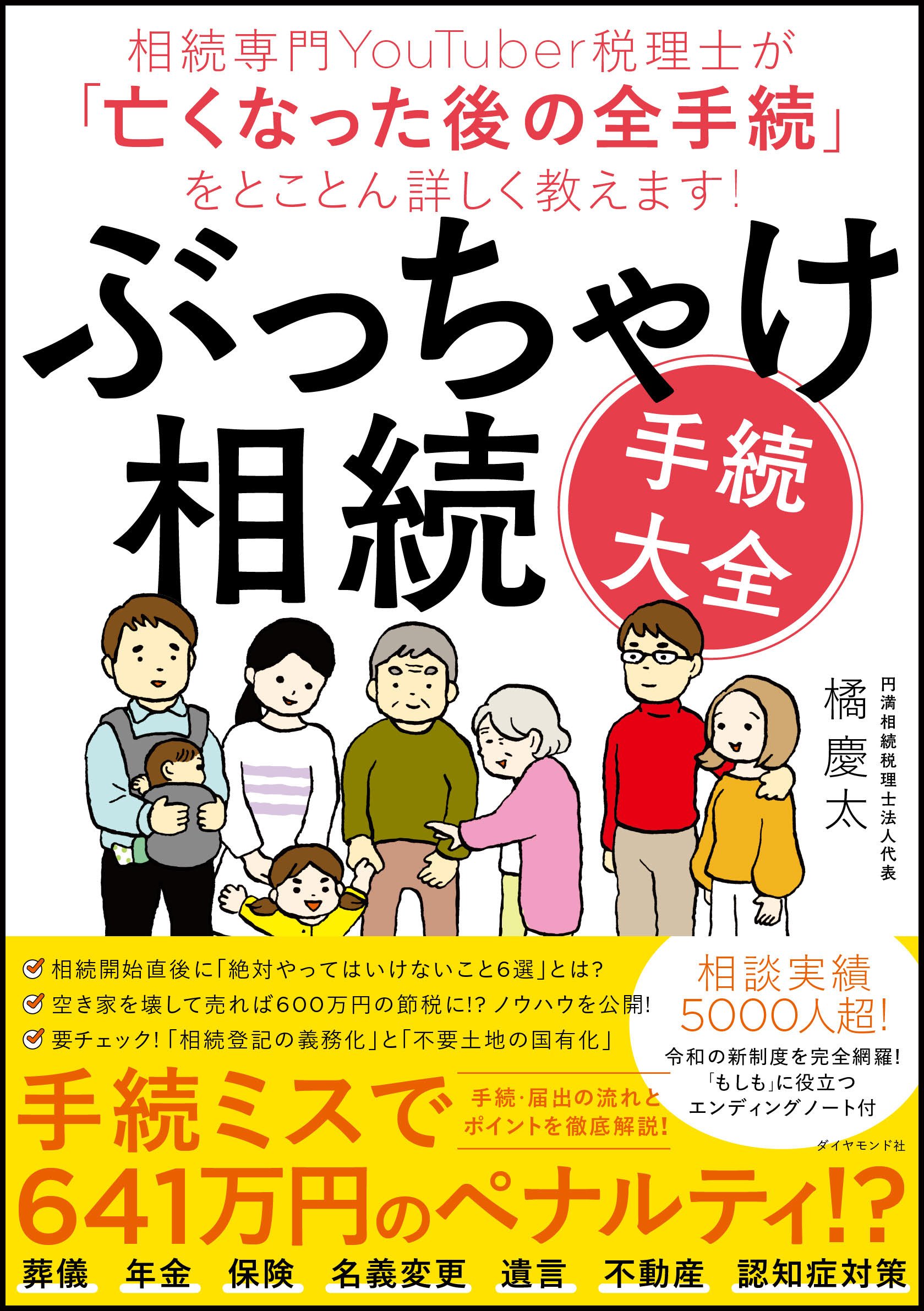

本連載では「身近な人が亡くなった後の全手続」を、実務の流れ・必要書類・税務面での注意点など含め、あますところなく解説します。著者は、相続専門税理士の橘慶太氏。税理士法人の代表でもあり、相続の相談実績は5000人を超えます。この度『ぶっちゃけ相続「手続大全」 相続専門YouTuber税理士が「亡くなった後の全手続」をとことん詳しく教えます!』を出版し、葬儀、年金、保険、名義変更、不動産、遺言書、認知症対策と、あらゆる観点から、相続手続のカンドコロを伝えています。

Photo: Adobe Stock

Photo: Adobe Stock

「空き家特例」とは何か?

空き家(故人の自宅)を相続した相続人が、耐震リフォームをするか、その家屋を取り壊した後にその物件を売却した場合には、その売却にかかる譲渡所得(儲け)の金額から3000万円を特別控除できます。

3000万円に20.315%(譲渡所得に対する税率)をかけると約600万円です。約600万円分の節税になりますので、これは大きいですね。

この特例は、例えば、相続人である長男と次男が共有で土地を相続し、売却した場合には、1人につき最大3000万円の控除があるため、2人であれば6000万円まで控除されます。使えるか使えないかで非常に大きく手取りが変わります。

特例の適用要件は?

①昭和56年5月31日以前に建築された家屋であること。

②区分所有登記されている建物(分譲マンションなど)でないこと。

③相続開始の直前において故人以外に居住をしていた人がいなかったこと(つまり、故人が1人暮らしをしていたこと)。

④相続のときから譲渡のときまで事業用、貸付用、居住用に供されていないこと。

⑤売却代金が1億円以下であること。

売却することが前提である空き家に、耐震リフォームをする方は少ないため、実務上は家屋を取り壊して敷地のみを売却するケースが多いです。