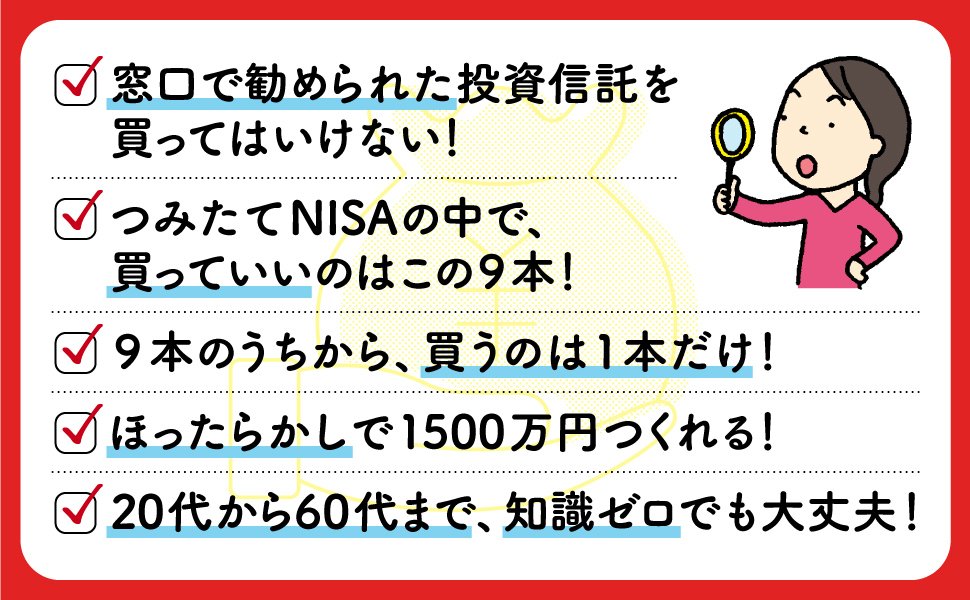

コロナ禍のリモートワークなど生活スタイルの変化により注目されたのが、資産形成に対する関心が高まったこと。特に、20~30代の若い人たちの間で、つみたてNISAの口座開設が急増した。そんな状況の中、つみたてNISA本の決定版ともいえる『最新版 つみたてNISAはこの9本から選びなさい』(中野晴啓著、ダイヤモンド社)が3月16日に発売。本連載では、つみたてNISAを利用して長期投資や資産形成をしてみたいという人に向けて、失敗しないつみたてNISAの賢い選び方・買い方について同書から抜粋して公開。「つみたてNISAってなに?」という投資ビギナーの人でも大丈夫。基本的なところからわかりやすくお伝えしますのでお付き合いください。【投資信託・つみたてNISAがよくわかるQ&A】の7回目をお送りします。

Photo: Adobe Stock

Photo: Adobe Stock

【Q7】投資信託の運用が止まった場合、どうなりますか?

繰上償還されて運用が止まるケースは、あり得る

もともと長期的な資産形成のための制度なので、金融庁もつみたてNISAで購入できる投資信託の条件を、かなり慎重に見極めていると思います。

しかし、今後、繰上償還されて運用が止まるというケースは想定されます。

繰上償還とは、あらかじめ決められた償還期日前に、事情があって償還されてしまうことです。信託期間が無期限なのに、償還されてしまうというケースも起こり得ます。

なぜ繰上償還されるのかというと、一番の要因は解約による資金流出が続くことです。

純資産総額の規模が小さく、なかなか増えないファンドは

繰上償還のリスクが高い

また、そもそも設定来、販売が芳しくなく純資産残高がずっと小さいままのファンドなどの、受益権口数が目論見書で定められた一定口数を下回っている場合です。

多くのファンドは、30億口を下回ると繰上償還を検討し始めるようですが、いずれにしても、純資産総額の絶対規模が小さく、なかなか増えないようなファンドは、繰上償還のリスクが高いと思っていいでしょう。

繰上償還された場合、その時点で積み立ててきたファンドの資金は全額、返却されます。

もちろん収益に対しては非課税ですが、そもそも長期で積み立てることを前提にしてきたのが、その時点で積み立て終了になるため、予定が大きく狂うことになります。

その意味でも、なるべく持続性のある投資信託を選ぶべきでしょう。

その基準としては、純資産総額がある程度の規模を持っていることが前提になります。純資産総額で50億円以上は最低ライン。できれば100億円以上あったほうが安心です。

【A7】繰上償還といって、解約されて現金になります。

セゾン投信代表取締役会長CEO

一般社団法人投資信託協会副会長、公益財団法人セゾン文化財団理事

1987年明治大学商学部卒業、クレディセゾン入社。2006年セゾン投信を設立。2020年6月より現職。つみたてで、コツコツと資産をふやす長期投資を提言。国際分散型投資信託2本を15年以上運用し、個人の長期資産形成を支えている。客観的な定量評価を行う「R&Iファンド大賞」最優秀ファンド賞を9年連続受賞。口座開設数16万人、預かり資産5000億円を突破。

主な著書に『最新版 投資信託はこの9本から選びなさい』『投資信託はこうして買いなさい』(以上、ダイヤモンド社)他多数。