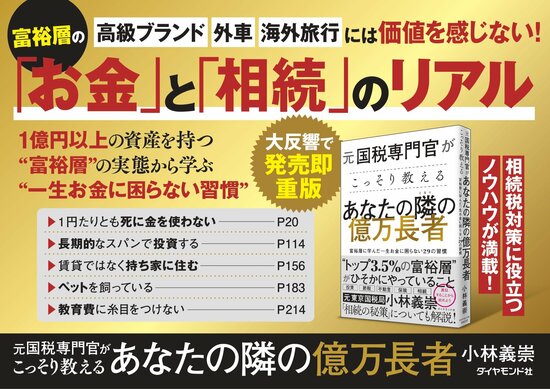

経済的に恵まれない母子家庭に育ち、高校・大学は奨学金を借りて卒業。そのため、1000万円に迫る“奨学金という名の借金”を背負うことになった。そこで、郷里に母を残して上京、東京国税局の国税専門官となった。配属を希望したのは、相続税調査部門。「どうすればお金に悩まされずに済むのだろう?」と考え「富裕層のことを知れば、なにかしらの答えを得られるのではないか?」と思い至ったからだった。国税職員のなかでも富裕層が相手となる相続税を担当するのは、たった1割ほど。情報が表に出てくることはほとんどない。10年ほど携わった相続税調査で、日本トップクラスの“富裕層のリアル”に触れた『元国税専門官がこっそり教える あなたの隣の億万長者』(ダイヤモンド社)の著者が、富裕層に学んだ一生お金に困らない29の習慣を初公開する!

生命保険の節税効果を利用

【前回】からの続き たとえば、妻と子2人の計3人が相続人というケースを考えてみましょう。非課税枠は、500万円×3人=1500万円となり、合計1500万円以内の保険金であれば、相続税は一切かかりません。

ちなみに私が相続税調査をしていた頃は、法定相続人1人あたり1000万円の非課税枠が認められていたので、今より生命保険の節税効果が高かったです。亡くなった被相続人が現金のままで財産を残したら、全額が相続税の対象となります。

ところが保険料を払えば相続税の対象となる現金を減らせるうえ、受けとれる保険金に非課税枠が使えるので、簡単に相続税を節税できるのです。私自身は富裕層ではないので、保険はあくまでも生活の保障のために入っています。

妻の入院で気づかされたこと

国税職員時代は必要最低限の生命保険にしか入っていませんでした。保険の重要性に気がついたのは、実はフリーランスになってからのことです。ライターとして独立して半年後、妻が突然入院することになったのです。

結果として入院期間は2ヵ月になりましたが、当初は入院期間がわからずに不安が募りました。入院費用がどれくらいに膨らむかわからなかったからです。

現在、息子は3人いますが、妻の入院中、当時小学生だった2人の息子の世話をすることになりました。そのため、定期的に受けていた取材の仕事もキャンセルせざるを得なくなり、仕事がほぼストップしてしまったのです。

保険とのつき合い方

フリーランスですから、公務員や会社員と違って有給休暇や育児休暇の制度などありません。仕事をしなければ一気に無収入になります。当面は公務員時代の退職金などの蓄えで生活できるとして、先の見えない状況に不安が募るばかりでした。

そんなとき、加入していた医療保険のことを思い出したのです。その保険は、独立直前に念のために加入していたものでした。そのおかげで私は、妻の入院中の収入ダウンをほぼ保険で補うことができました。

会社員や公務員の場合、有給休暇を使えば、仕事を休んでもある程度は生活が守られます。しかし、安心して生活を送るためにも、無駄な保険を見直すことはあっても、完全に無視するのは得策ではありません。保険料をケチったばかりに、人生が大きく狂うような事態は避けるべきでしょう。【次回に続く】

※本稿は、『元国税専門官がこっそり教える あなたの隣の億万長者』(ダイヤモンド社)より一部を抜粋・編集したものです。