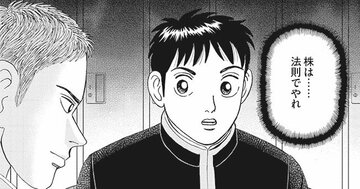

『インベスターZ』(c)三田紀房/コルク

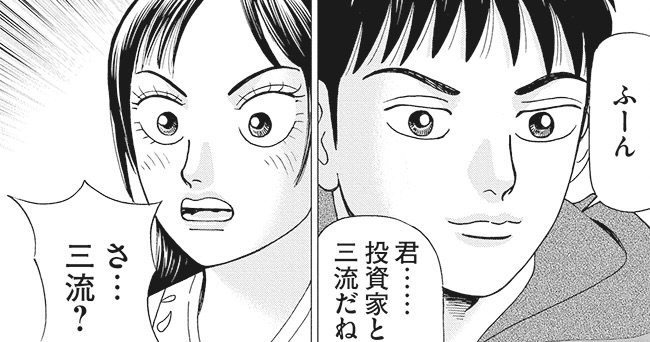

『インベスターZ』(c)三田紀房/コルク

三田紀房の投資マンガ『インベスターZ』を題材に、経済コラムニストで元日経新聞編集委員の高井宏章が経済の仕組みをイチから解説する連載コラム「インベスターZで学ぶ経済教室」。第17回は、リターン(収益率)について考える。

年8%のリターンは保守的?

主人公・財前孝史の前に突然現れた藤田美雪。「道塾学園」を開設した明治の豪商・藤田金七の玄孫(やしゃご)に当たる少女は、年8%の投資部の目標リターンを「コンサバ(保守的)」と断じて財前への対抗心をむき出しにする。

美雪が「せめて2ケタ」と言うように、せっかく投資を始めるなら年10%くらいはリターンを上げたいと思う人は少なくないようだ。リスクなくしてリターンなし。そのためには、投資家は相応のリスクを引き受けなければならない。

財前たち投資部の目標である8%と、美雪が求める最低ラインの10%の間には、リスクの大きさにどれほどの差があるのだろうか。なかなか感覚的に理解するのは難しい題材なのだが、私が目安としてオススメしているのは「時間の差」に換算することだ。

「72の法則」は複利で元本が2倍になるまでの年数がわかる簡便な計算方法。72を金利で割って計算する。72の代わりに70を使っても良い。7%の複利で運用すると10年、3%なら24年で元本は2倍になると分かる。利息が利息を生む複利の効果が実感できる。

この法則を当てはめると、年8%のリターンでは2倍になるまでの年数は9年、10%だと7年となる。「2%のプラスで2年の時間が買える」と考えれば、両者の差が感覚的に理解しやすいのではないだろうか。

大差ないように見える2%と3%の間には、35年と24年、実に「ひと回り」の時間の差がある。ちなみに長期で見た日本株のリターンは年5~6%といったところ。複利効果がしっかり出る安定した長期上昇相場だとしても、資産を2倍にするには10数年の時間が必要だ。

もしあなたが安定して2ケタのリターンが出せる腕前の持ち主なら、ヘッジファンドでも経営すれば巨万の富を得られるだろう。投資部の年8%は、コンサバどころかかなり野心的なターゲットだ。

植田日銀の「におわせ」マネーはどう反応?

『インベスターZ』(c)三田紀房/コルク用

『インベスターZ』(c)三田紀房/コルク用

長期金利もリターンの高低を判断する大事な物差しだ。長期投資の場合は通常、10年物の国債の利回りが基準になる。国債はその通貨圏で最も安全な投資先であり、その利回りは投資の世界で「リスクフリーレート」と呼ばれる。この安全資産で得られるリターンを起点に、どれだけ上乗せ(リスクプレミアム)があるかを考える。

米国では現在、長期金利が4%台に乗っている。株式の期待リターンがこれを下回るようだと「わざわざリスクをとる甲斐がない」と投資マネーが離れてしまう。その結果、株式相場が下落して投資指標面で割安になったり、将来の株価上昇余地が広がったりすれば、株式の魅力は高まる。金利の居所次第で株式相場の適正水準は変わる。

最近、日銀の植田和男総裁がゼロ金利の早期解除をにおわせ、日本でも長期金利が1%に接近してきた。リスクフリーレートが0%前後に縛り付けられてきた時代と比べると、たとえば5%のリターンが見込めるようなリスク商品の価値は少し下がってきたと考えられる。

1990年代後半以降、超低金利時代に入ってから、日本では長期金利が1%を超えると個人向け国債など確定利付商品にマネーが流れ込む傾向があるのだが、今回は少し事情が違うかもしれない。インフレが進行中だからだ。

デフレが終わって2%程度の物価上昇が定着するだろうと多くの人が考えるようなら、1%は対インフレで負けを確定する選択となる。長期金利が1%の壁を超えたとき、日本人のマネーがどう反応するか。染みついたデフレマインドの転換をはかる試金石として注目したい。

『インベスターZ』(c)三田紀房/コルク

『インベスターZ』(c)三田紀房/コルク

『インベスターZ』(c)三田紀房/コルク

『インベスターZ』(c)三田紀房/コルク