Photo:Federal Reserve

Photo:Federal Reserve

9月のFOMC(米連邦公開市場委員会)では利上げが見送られた。しかし、これは利上げ停止を意味しない。米景気は予想を上回る強さを見せており、利下げは早くても24年6月以降だろう。その後円高に反転しても1ドル=135~140円止まりだろう。(みずほ銀行チーフマーケット・エコノミスト 唐鎌大輔)

9月の米利上げ見送りは

正しい判断だったのか

9月19~20日に開催されたFOMC(米連邦公開市場委員会)は市場予想通り、FF(フェデラル・ファンド)金利の誘導目標を5.25~5.50%で据え置いた。

据え置きは6月会合以来、2会合ぶりで、停止判断こそ下されていないものの、今次利上げ局面が踊り場に差し掛かっているのは確かと言える。

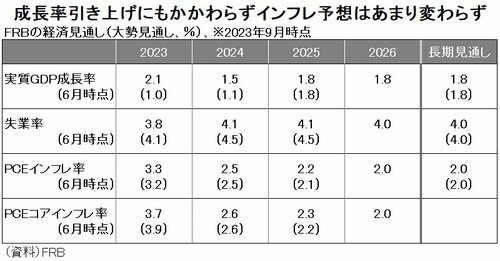

改定されたFRB(米連邦準備制度理事会)スタッフ見通しでは実質GDP(国内総生産)成長率に関しては、2023年2.1%→24年1.5%→25年1.8%となり、前回(6月分)対比で23年が1.1%ポイント、24年が0.4%ポイントの上方修正、25年が横ばいとなった(下図表参照)。

3カ月間でこれほど成長率が上振れることはまれである。にもかかわらず、ロンガーラン(長期見通し)の成長率が1.8%で変わっていないため、米国経済の需給ギャップに照らせば、相当逼迫(ひっぱく)した状況(需要>供給)になったと読める。

この点、会見では「成長率の大幅引き上げと利上げ見送りは矛盾している」という点をただす記者も現れたが、インフレ見通しはほとんど動いていないため矛盾していないというのが、パウエルFRB議長の主張であった。

具体的にインフレ見通しを見ると、PCE(個人消費支出)デフレーターは23年3.3%→24年2.5%→25年2.2%」となり、前回対比23年および25年が0.1%ポイント上方修正、24年が据え置き、コアベースでも23年3.7%→24年2.6%→25年2.3%となり前回対比で23年は0.2%ポイント下方修正され、25年が0.1%ポイント上方修正、24年は横ばいである。

インフレ加速が見られず、手前のコアPCEデフレーターが下がっている中で現状維持を決めたというのは一定の理がある。だが、それにしても成長率の上振れ幅は大きいため、「本当に利上げしなくてよかったのか」という記者の思いも理解できる。筆者もどちらかと言えば、その印象を受ける。

次ページ以降、今回のFOMCのドットチャートを検証するとともに、FF金利動向、ドル円相場の行方を見通していく。