新NISAで、リスクを抑えた投資をしたい場合に選択肢となるのが「バランス型」の投資信託。株式型の投信と比べると値動きが穏やかで、初心者向きとされることも多いタイプです。しかし、バランス型の投信を買う際には要注意。中身をしっかり確認して、自分に合うものを選ぶ必要があります。『一番売れてる月刊マネー誌ザイが作った 買うべき株&投信77 2024年度版』から、バランス型投信の選び方とオススメの例を紹介します。

初心者向きとされるが“適当”に買うのはNG!

内容をしっかり確認して選ぶ必要あり

バランス型は、国内外の株や債券、リートなどを組合わせた投資信託。投資初心者向きとされることも多く、つみたて投資枠で買える投信のうち、約半分をバランス型が占めています。

債券が入っているため、株式100%の投信より値動きが穏やかです。大きな利益よりリスクを抑えることを重視したい人は、新NISAで“土台”をつくる投信としてもいいでしょう(新NISAの“土台”については『新NISAは「つみたて投資枠」と「成長投資枠」の使い分けもポイント! “土台”と“上乗せ”で考えれば買うべきモノもわかる』を参照)。

ただし、バランス型投信を買う際は、内容をしっかり確認する必要があります。投資先の組合わせ方(資産配分)によって、リスクとリターンの水準が全く違うからです。

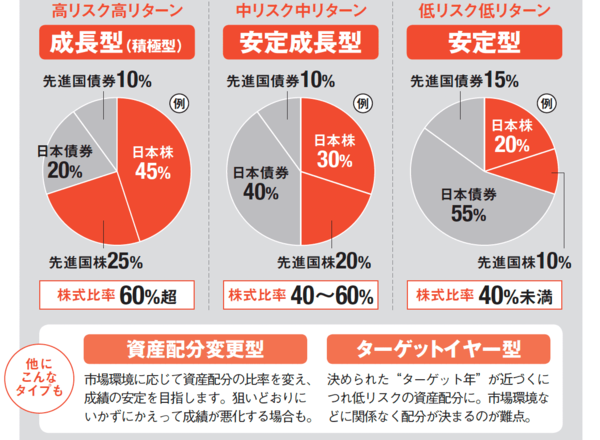

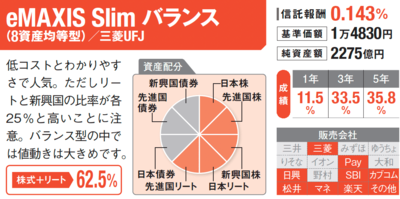

大まかに分けると、上の図の3タイプ。株式の比率が大きいほど、また海外の比率が大きいほど、値動きが大きく、高リスク高リターンになります。リートのリスクは株式と同じくらいなので、リートが含まれる場合はそれも併せて見てください。

組合わせる投資対象が多ければ安定的、というわけではないので注意。ポイントは株式+リートの比率です。

※成績は23年9月末時点、他のデータは2023年11月10日時点。資産配分は基本配分。なお24年1月よりイオン銀行でも購入可能に

※成績は23年9月末時点、他のデータは2023年11月10日時点。資産配分は基本配分。なお24年1月よりイオン銀行でも購入可能に拡大画像表示

たとえば、バランス型でも人気の「eMAXIS Slim バランス(8資産均等型)」は、株式の比率を見ると37.5%。このため、証券会社や銀行の投信情報では中リスク中リターンの安定成長型に分類しているケースが多く見受けられます。

しかし、株式+リートでは62.5%で、さらに新興国の比率(新興国株+新興国債券)も25%と高く、高リスク高リターンの成長型(積極型)とみるべきでしょう。実際にバランス型の中では値動きは大きめです。

カンタンで有効な選び方は

“シンプル&低コスト”

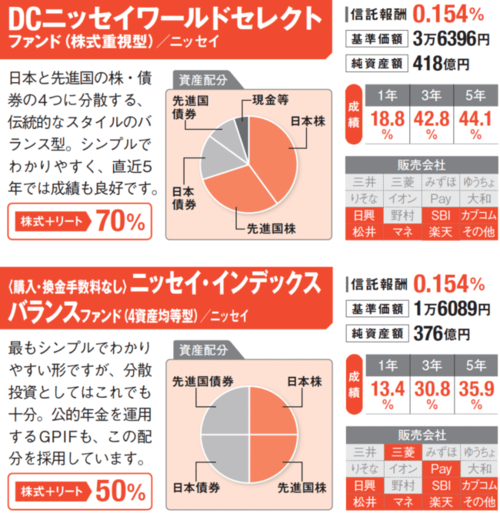

バランス型の投信選びで迷ったら、まず成長型(積極型)、もっとリスクを抑えたいなら安定成長型、という順番で考えましょう。安定型はリターンが低く、利益が非課税になる新NISAのメリットが活かせないので、あまりオススメしません。

そのほかに、資産配分変更型やターゲットイヤー型もありますが、狙いどおりにリスクが抑えられるとは限らない、といった問題もあって、オススメの度合いは下がります。

1つの有効な選び方は“シンプルなわかりやすい内容で、低コストのモノ”です。凝った運用のバランス型より、そうしたモノのほうが好成績だったりします。

成長型の低コスト投信の例としては、先述の「eMAXIS Slim バランス(8資産均等型)」や「DCニッセイワールドセレクトファンド(株式重視型)」、安定成長型では「<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)」などが挙げられます。これらは内容は非常にシンプルですが、成績は同じタイプのバランス型と比較しても良好です。

※成績は23年9月末時点、他のデータは2023年11月10日時点。資産配分は基本配分。なお24年1月よりイオン銀行でも購入可能に 拡大画像表示

※成績は23年9月末時点、他のデータは2023年11月10日時点。資産配分は基本配分。なお24年1月よりイオン銀行でも購入可能に 拡大画像表示

※本稿は、ダイヤモンド・ザイ編集部編『一番売れてる月刊マネー誌ザイが作った 新NISAで買うべき株&投信77 2024年度版』(ダイヤモンド社)から再構成したものです。