不動産の贈与税は

相続税とこれだけ違う

判断力が衰えないうちに、子どもへの資産承継の道筋をつける。冒頭で紹介したAさんは、そんな“親心”から娘さんにマンションを生前贈与した。ただし、贈与税のことまで考えなければ、それも裏目に出てしまう。個人から受け取った財産には基礎控除の110万円(年間)を超えた部分に贈与税が課される(*2)のだ。

贈与のメリットは、生前に(法定相続人に限定せず)誰にでも、何回でも資産を承継できる点にある。多いのは、基礎控除の範囲(=110万円の非課税枠)で暦年贈与するパターンだ。しかし、不動産は現金と違って、その都度登記を変更するわずらわしさもあり、暦年贈与する人はまれだろう。

かといって一度に贈与してしまうと、高額資産であるだけに子に多額の贈与税が課税されることになる。Aさんの例のように、贈与が発生したにもかかわらず申告をしない場合、税務署から「申告はお済みですか」という「お尋ね」の通知がやってくる。

「お尋ね」の内容は、不動産の購入資金の調達方法などだ。税務調査ではないので回答はあくまでも任意だが、回答しない場合は調査の対象になりやすい。不動産の場合、名義変更をすると法務局から税務署に情報が提供されるし、登録免許税納付の際にも登記情報が分かるため、税務署が贈与の実態を調べることは比較的簡単だ。

税務署から指摘を受けた後の申告となると、期限(3月15日)を過ぎた分の延滞税と、無申告加算税が課税される。後者には原則、納付すべき税額の50万円までは15%、50万円を超える部分には20%が加算される。また、意図的に申告をしないといった不正行為が認められれば、無申告加算税に代えてさらに税率の高い重加算税が課税されることもある(*3)。

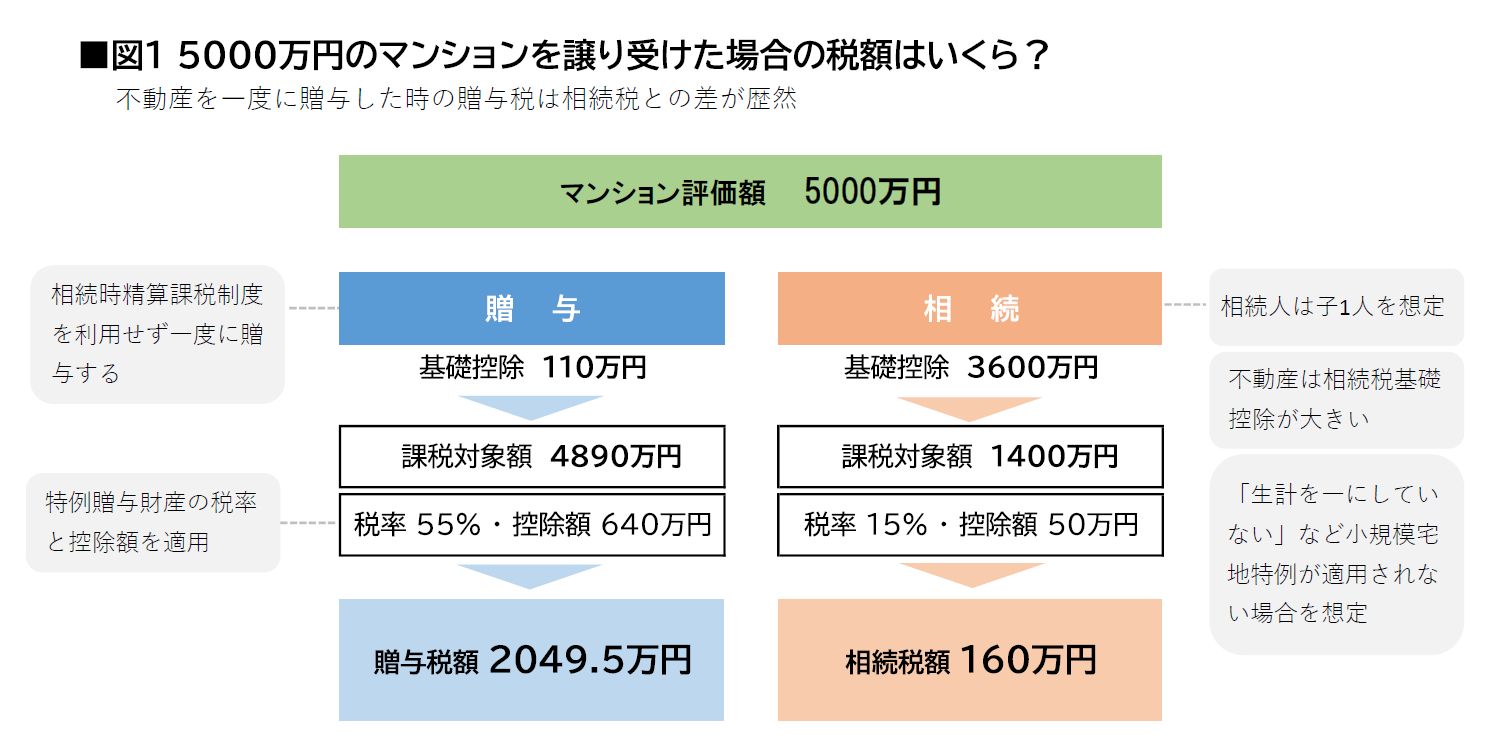

実際に不動産を一度に贈与した場合、贈与税はどのくらいかかるのか。イメージしてもらうために、評価額(*4)5000万円のマンションを、親から子(1人)に贈与したケースを想定し、相続税の場合と比較してみた(図1)。

贈与税は、贈与を受けた年の1月1日から12月31日までにもらった財産価額を合計し、そこから基礎控除額の110万円を差し引き、残りの金額(課税対象金額)に税率を乗じて計算する。税率と控除額は「贈与財産の速算表」を参照(両親や祖父母など直系尊属から成人した子や孫など直系卑属への贈与は「特例税率」を適用)。すると、贈与税はなんと、2049万5000円にもなる。

対して、不動産相続の場合は基礎控除(*5)の額が大きく、相続人が1人の場合3600万円を控除できるので課税対象額は1400万円。これに「相続税の速算表」の税率を掛けて控除額を引くと、相続税額は160万円となる(ここでは小規模宅地特例の適用を想定しない)。贈与税との差は歴然だ。つまり、税金だけを考えると相続の方が圧倒的に節税になる。

ただし、贈与には生前に資産を渡せるメリットがあるので、不動産のように高額な資産の贈与を一度に行う際は、「相続時精算課税制度」を利用する方がよい。贈与時の税額を減らして、相続時に相続税と合算して納税する特例だ。2023年の税制改正によって24年1月から制度が新しくなり、節税効果が期待できることから、今注目されている。詳細は次の機会に紹介したい。

*2 法人から受け取った財産には所得税が課税される (国税庁)

*3 加算税制度(国税通則法)の改正のあらまし(PDFにリンク)

*4 評価には「路線価図・評価倍率表」(国税庁)による「路線価方式」を用いることが多い

*5 相続税の基礎控除額は「3000万円+(600万円×法定相続人の数)」で決まる(国税庁・相続税の税率)