写真はイメージです Photo:PIXTA

写真はイメージです Photo:PIXTA

「△△社の○○が空前のブーム!」「××社の製品が人気」など、企業関連のポジティブなニュースは連日さまざまなメディアで取り上げられている。そのため「業績が好調なら安心だろう」と、話題の企業の株を購入する人もいるはず。しかし、ファイナンシャルアドバイザーとして多くの人に“投資マインド”を説いてきた長谷川伸一氏は「一時のブームで株を購入するのは危険」と忠告する。その真意とは?※本稿は、長谷川伸一『お金の動きに強くなる投資の入口』(総合法令出版)の一部を抜粋・編集したものです。

PERばかりにこだわらず

複数の指標で投資判断を

株式投資でお金を減らしてしまう人の多くは、たった1つの指標に固執しています。

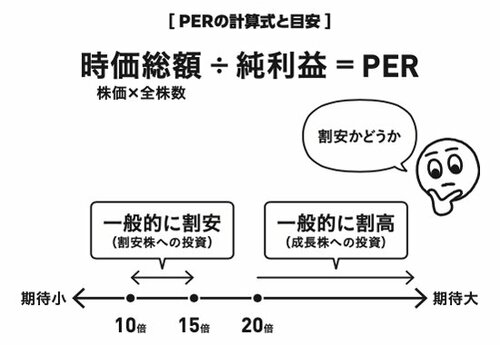

たとえば、PER(株価収益率)という数値があります。この数値が低いほどその株が割安であることがわかる便利な指標です。標準的なPERは約15倍。これよりも低ければ割安な株で「買い」、これよりも高ければ割高な株で「売り」となります。

そのため、銘柄選択時にPERにこだわる投資家は多いのです。PERは、次の公式で計算します。

時価総額÷純利益=PER

同書より転載

同書より転載拡大画像表示

時価総額とは、「その日の株価」×「発行済みの株数」で計算する、企業価値を評価する数値です。日本で一番時価総額が高い企業はトヨタ自動車で5兆円(プレビュー時に版元さんに確認:50兆円では?)を超えています。

利益がたくさん出ているのに、時価総額が低い場合、PERの数値は低くなります。つまり、「業績がいいのに株価は安い」=「割安」となるのです。

しかし、PERだけを見て「PERが低いから割安だ」と買い注文を入れるのは、あまり得策ではありません。

お金を増やしていく人はPERに固執せず、複数の情報を集めてから銘柄を決めるのです。

なぜなら、PERは万能ではなく、思わぬ落とし穴があるからです。たとえば、その企業が持っている不動産を売却すれば一時的に利益が出ます。本業の売上が下がり業績は赤字だったとしても、一時的にPERが割安な数値を示すことはあるのです。こういった株は、その後急激に株価が下がる可能性があります。

逆に、PERの低い企業ばかり探していると成長率の高い企業を見落としてしまうことがあります。たとえば、新しい分野の企業で、設備投資にかなりの資金が必要な場合、PERの数値は割安にはなりません。

しかし、高い確率で成長が見込まれる分野だとしたら、株価のさらなる上昇が予想されます。PERに固執していると、こうした銘柄を買えません。

Amazonなどは、創業当初は赤字が続いていました。しかし、売上は確実に伸びていましたし、成長分野の事業ですから株価はどんどん上がっていきました。赤字では、PERの数値が算出されません。PERという指標しか見ていなければ、こうした高成長銘柄を選べないのです。

「なぜ?」「理由は?」

自分の中で考える癖をつける

PERが低い場合、その理由を調べることです。「どうしてこんなにPERが低いのだろう?」と考える癖をつけることが大切です。