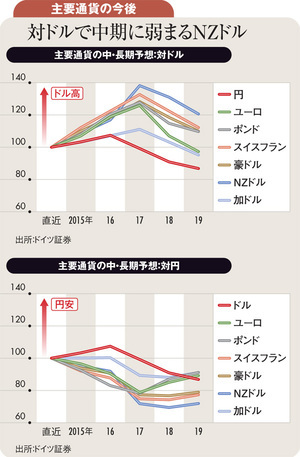

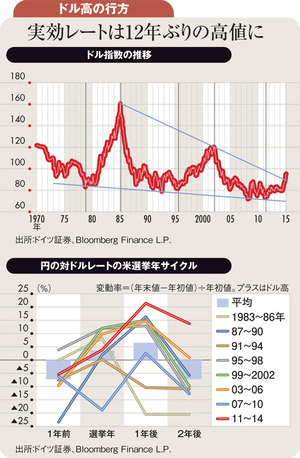

米国経済は2015年も16年も3.1%成長と堅調で、FRB(米連邦準備制度理事会)は15年末0.75%、16年末2.0%へ利上げするとみる。この間、日欧では景気は底堅いものの、金利は底這ったままだろう。この景気格差、金融政策格差を背景に「強いドル」が16~17年まで続く。主要通貨予想のポイントは以下の通り。

【ユーロ】ECB(欧州中央銀行)の量的緩和を背景に、ユーロは下落基調。欧州債でマイナス金利が広がる一方、米国債は低いながらもプラス利回りであり、国際投資家はドル資産シフトを続けよう。対ドルは15年末1.0、16年末0.9、17年末0.85の予想。史上最安値を付ける可能性がある。

【円】対ドルで15年末125、16年末130へ。米国で利上げが進む一方、日本銀行は2%物価目標未達のまま異次元緩和を継続する。16年には本邦年金基金の外国証券投資も一服、米国では利上げ・ドル高による株価の高値波乱と大統領選挙年のドル高けん制が相まって、ドル円にピーク感が出る。

【英ポンド】目先は金融政策と総選挙次第で上下双方のリスクを注視せざるを得ない。中期的にユーロへの連れ安もあり、対ドルで値を下げそうだ。

【スイスフラン】今年初め、中銀当局が対ユーロ相場の上限を突然撤廃し、フランは大暴騰した。同ショック後、フランの流動性は十分回復していない。フランは依然割高で、中期では弱いとみる。ただし、ギリシャ問題などでリスクプレミアムが高まり、フランへの資金流入が再燃するリスクには常時留意する必要がある。