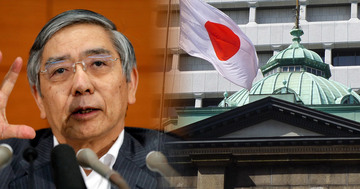

米国と欧州の中央銀行がそろって金融政策の正常化を議論する中、将来のリスクに備えて日本銀行も対応策を考える必要がある Photo by つのだよしお/アフロ

米国と欧州の中央銀行がそろって金融政策の正常化を議論する中、将来のリスクに備えて日本銀行も対応策を考える必要がある Photo by つのだよしお/アフロ

債務上限に伴う米政府閉鎖リスクは、議会の“先送り策”によって当面回避された。米財務省の資金繰りは、少なくとも来年3月までは支障が生じないもようだ。確率はまだ高くないが、4月15日まで持ちこたえられれば、給与税が入ってくるため、夏場まで政府閉鎖懸念は再燃しない可能性も出てくる。

債務上限問題が米国債市場を混乱させる恐れは当面なくなった。そのため、米連邦準備制度理事会(FRB)は9月19~20日の米連邦公開市場委員会(FOMC)において、10月からのバランスシート縮小開始を決定すると思われる。

FRBが保有する国債や住宅ローン担保証券(MBS)を減額していくと、基本的にはこれまで圧縮されていた金利のタームプレミアムやリスクプレミアムが元に戻っていく。それは長期金利の押し上げ要因となるが、今のところ市場は落ち着いている。

その理由としては、以下の3点などが考えられる。

(1)ベン・バーナンキ前FRB議長がバランスシート拡大の段階的停止(テーパリング)を示唆してからすでに4年が経過しており、金融政策正常化に向けての“ガス抜き”が徐々に進んできた

(2)すでに先行きのバランスシート縮小ペースのイメージをFRBは市場へ丁寧に伝えており、かつ当初はそのペースが遅い

(3)最近の米国のインフレ率は弱めであり、短期金利(フェデラルファンド金利)の引き上げを含め、今はFRBが正常化策を急ぐ必要性がない