その3:債務超過ではない

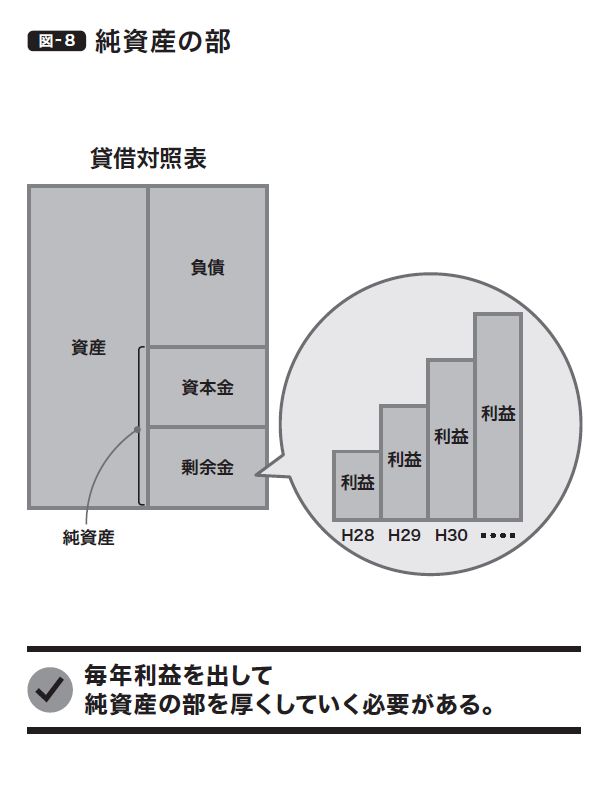

貸借対照表の右下に「純資産の部」というのがあります。

ここは、創業してから今までの利益の積み重ねです。

「創業してから今までにいくら儲けたか」はここを見れば分かります。

ここがマイナスになっていると少し厳しいです。

創業してから今まで利益が出ていないどころかマイナスなわけですから、何もしないほうが良かったということになってしまいます。

さらに、資本金以上にマイナスになっている状態を債務超過といい、この状態で正常先になるのは難しいです。

毎期利益を出して、この純資産の部を厚くしていく必要があるのです。

この純資産の部は税金を支払った後の純利益の積み重ねですから、きちんと利益を出して、納税した会社だけが強い財務体質をつくれることになります。

さらに、いい決算書に見せるヒントを1つお伝えします。

皆さんの会社は決算月をどのように決められたのでしょうか?

なんとなく3月決算だったり、12月決算だったり……。

よく聞くのは「設立が5月だから4月決算です」と、設立から1年後の月にされているケースです。ひどいケースですと、何も聞かれずに設立をお願いした司法書士がそうしていたということもありました。

明確に決めているケースですと、主要取引先との関係だったり、2社以上会社を持っている社長が節税のためにいろいろ調整ができるという理由で数ヵ月ずつズラしているといったケースもあります。

基本的なことですが、決算月は自由に決めることができます。

では何月を決算月にするべきなのか?

ズバリ、「一番お金を持っている月」にするべきです。

決算書の貸借対照表は決算月の最終日の残高を表示しているだけですので、決算月をいつにするかによって見栄えが大きく変わることがあります。

たとえば12月に売上が1番上がり、お金の回収が1月だとすると1月決算にしたほうがお金を持っている決算書になります。

12月決算にすると売掛金が多い会社になってしまいますし、逆に11月決算にしてしまうと、在庫が多い会社になってしまうかもしれません。

現預金が少なく、在庫や売掛金が多い決算書を見ると銀行は不安になります。

在庫や売掛金はいつ現預金になるのか分かりません。売れないかもしれないし、回収できないかもしれない。もしかしたら粉飾しているかもしれません。

一方、現預金残高は残高証明書をとれば簡単に正しいかどうか分かりますから、決算書の残高を最大化することでお金を持っている会社と錯覚させることができるのです。

会計事務所に任せた決算書ではなく、調達力を上げるポイントを押さえた決算書にしていくことが非常に重要になりますので、申告書の提出期限ギリギリに打ち合わせしても間に合いません。

まずは決算前に着地の検討をし、現預金を動かす必要があれば動かしましょう。決算の大枠は1ヵ月程度でまとめてもらい、事前に着地の方向を決めてから申告書をつくってもらうくらいの流れが理想です。

■参考文献

儲かる会社に変えるたった1つの方法