新刊『借りたら返すな! いちばん得する!儲かる会社に変わるお金の借り方・残し方』では、1000件以上の財務戦略を立案してきた著者による「お金の調達力」を上げるための方法を紹介しています。本書から、「お金と会社の関係」「銀行との正しい付き合い方」「節税対策のウソ・ホント」「お金で困っている企業が意外と知らない対策」「企業再生で成功したノウハウ」などを公開します。

銀行に応援される決算書をつくる

調達力を上げるためにまずやらなければいけないことは、銀行に応援される決算書をつくることです。会計事務所に任せっぱなしで、経営者がきちんと説明できないような決算書ではいけませんし、いくら事業計画を立派につくっても足元の決算書がきちんとしていないと調達力は上がりません。

銀行は皆さんの決算書を正常先・要注意先・要管理先・破綻懸念先・実質破綻先・破綻先と区分して評価しています。いわゆる「格付け」です。

まずは、正常先に入らないと調達力は上がらないと思ってください。

正常先は業況が順調で、財務内容にも問題がない会社です。

具体的な正常先の評価は、銀行により多少異なりますが、基本的には以下の項目をクリアしているかチェックしてください。

その1:10年以内に借入金を返せる

10年以内に借入金を返せるというのは、有利子負債(借入金+割引手形-現預金)から運転資金(売掛金-買掛金+受取手形-支払手形+在庫)を引いた実際の借入金を簡易キャッシュフロー(当期純利益+減価償却費)10年分で返せるかを計算します。

要するに、運転資金として必要な額以上の借入金を10年以内に利益で返せるかどうかです。

現預金は返すべき借入金から引いて考えますので、借入金に見合う現預金を持っていれば借入が多くても問題ありません。

その2:2期連続赤字ではない

当然利益が出ている決算書のほうが調達しやすいです。2期連続黒字が一つの目安になると思ってください。

逆に2期連続赤字だと正常先にはなりにくいです。

どうしても黒字にならない場合どうしたらいいのでしょうか。

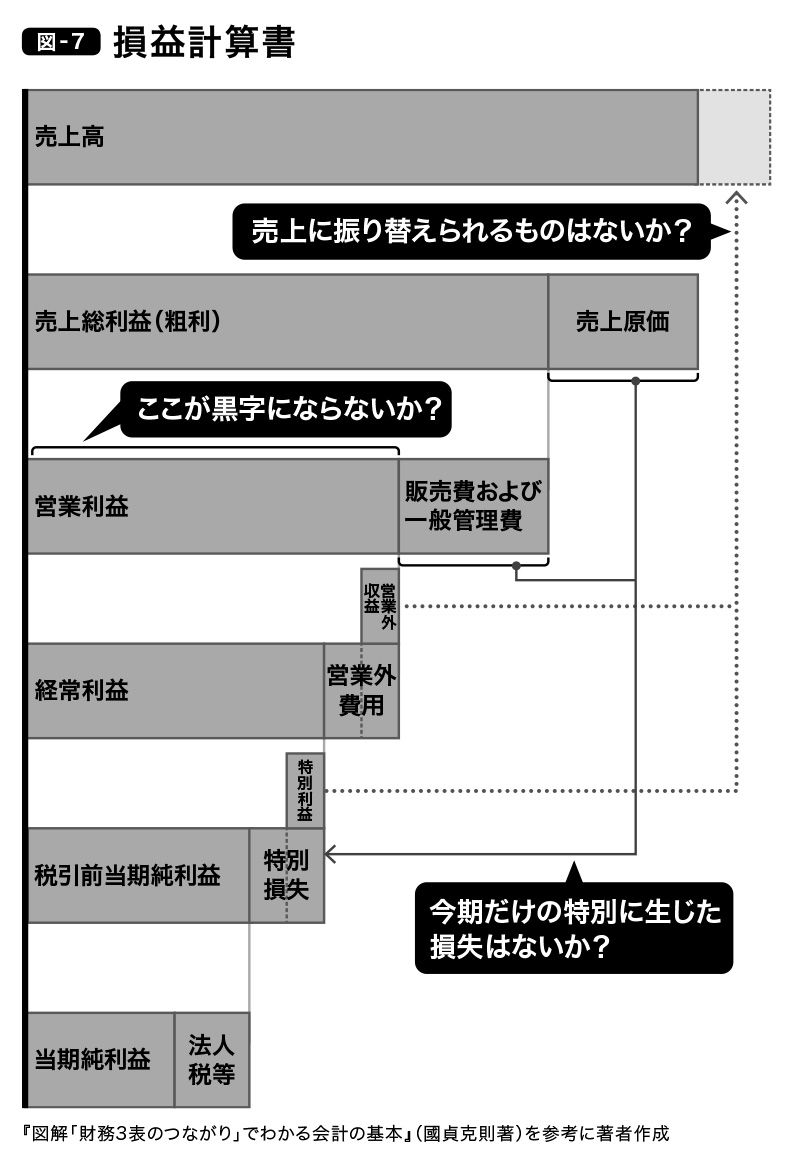

損益計算書を見ると、「利益」というものが上から5つあることに気付くはずです。

売上総利益(粗利)・営業利益・経常利益・税引前当期純利益・当期純利益の5つです。

まずは、営業利益までは黒字にならないかを検討してください。

つまり、「売上原価と販売費および一般管理費(以下、販売管理費)の中に、今期だけ特別に生じた損失はないか」を考えてみてください。

たとえば、事務所を移転した関係の費用が販売管理費に入っているかもしれません。そうすると営業利益が悪く見えてしまうので、特別損失に計上することで、決算書がよく見えます。

そのほか、「営業外収益と特別利益の中に、売上に振り替えられるものはないか」も検討事項です。

不動産収入が大きい会社で営業外収益に計上している会社は、定款の目的に「不動産賃貸業」と入れることで、堂々と売上に計上することができ、決算書の見栄えはよくなります。

それでも黒字にならない場合、本当に無駄な経費が入っていないか確認してください。

社長の飲み代や出張代は本当に経費なのかを考えてみてください。

それらを会社の経費にしなければ黒字になるのであれば、経費にせず黒字にして調達力を上げ、より強い会社にして、その飲み代や出張代が経費にできる会社を目指すべきです。

決算前に社長の個人資金を会社の通帳に入れておけば、いざというときにこういった経費を削ることができます。つまり社長が自腹で使ったという処理にすることで、経費を削り利益をプラスにすることができるのです。

個人資金を入れずに経費を削ってしまうと、「社長貸付金」という銀行が嫌がる項目が出てきてしまいます。後述する連帯保証を外す際にも大きくマイナスになります。

社長貸付金は意識していなくても決算書に載ってしまう可能性があります。

税理士に記帳代行を任せている場合は特に注意してください。

社長が会社のお金をちょっと持って行って、返すのを忘れていたり、領収書を出し忘れていたりすると、社長が会社からお金を持って行った事実だけが帳簿に残ります。

つまり社長が会社からお金を借りていることになってしまっているのです。

月次で数字を見ていても損益計算書で売上とか利益を中心に見ているので、貸借対照表に載っている社長貸付金に気付かず、積もり積もって多額になってしまうケースをよく見ます。

もっと言うと、会計事務所が社長の出した領収書を経費にならないと勝手に判断して社長貸付金で処理されていることもあります。知らないうちに会社から借入をさせられているのです。

そもそも会社と個人の財布をきちんと分けるような仕組みをつくらなければいけませんが、せめて決算書には社長貸付金が残らないように、決算前にはきちんと返金してください。

決算書に載せないためには、決算の前に会社の通帳に入れるしかありません。

「決算の前に返金するのを忘れたので、会社の金庫に現金を返したことにしていいですか?」と聞かれることがありますが、ありもしない現金を決算書に計上したら粉飾決算ですのでやめてください。

なぜそれほど社長貸付金が嫌がられるかというと、銀行から調達した資金が社長の個人的な用途に流れていると判断されるからです。

銀行は会社の運営のためにお金を貸しているのに、社長が趣味か何かにそのお金を使っていたら怒りますよね? ですから、決算書には絶対に載らないようにしてください。

逆に「社長借入金」つまり、社長が会社にお金を貸している状態の決算書はプラスに判断されます。

なにかあったときに、返さなくていいお金、つまり資本金のようなものと判断されるからです。

決算書にお金が少ないときは事前に個人資金を会社に入れて、お金があるように見せてもいいかもしれません。可能であれば、そのお金を資本金として会社に入れて、より強い財務状態をつくってしまうことをお勧めします。次で紹介する「債務超過」の状態であれば必ず実行してください。