6月のFOMC(米連邦公開市場委員会)で注目されたドットチャート(メンバーによるフェデラルファンド金利見通しの分布)においては、2019年内に3%程度まで利上げを行うことで今回の金融政策正常化が終了するとのコンセンサスが示された。

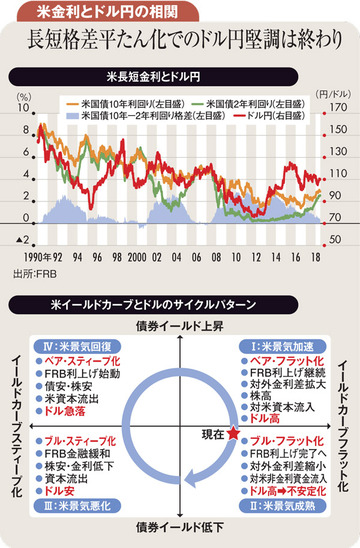

そのことが材料視され、以降、米国10年債利回りは3%を上回っていないが、他方でOIS(オーバーナイト・インデックス・スワップ)などの短期金利は緩やかな上昇を続けている。

ドットチャートの通りにFRB(米連邦準備制度理事会)が利上げをすれば、19年のどこかで短期金利と10年債利回りが共に3%程度で並ぶと予想され、足元の長短金利の動きは少しずつそれが近づいていることを示唆している。

ただ、長短金利差縮小は債券運用における利鞘の縮小を意味し、また、米日の短期金利差を基に為替ヘッジコストが算出されることに鑑みれば、本邦投資家の為替ヘッジ付き米国債のリターンが低下することも意味する。

為替ヘッジ後の米国10年債利回りが低下、低迷を続ける中、為替ヘッジ後の利回りが高かったドイツやフランスの国債が本邦投資家に選好されてきたのだが、そのドイツ10年債利回りも為替ヘッジ後で0.5%近傍まで低下し、足元では運用難が極まりつつある。

そのような中、日本国債市場では20年や30年の超長期国債が買われ始め、7月に入り、30年債利回りは16年12月以来となる低水準を記録した。

ここで思い出されるのはちょうど2年前、16年の7月である。

当時、国民投票の結果、英国の欧州連合離脱の方針が決まったことでリスクオフムードが広がり、内外の債券利回りは低下して、わが国では20年債利回りが一時マイナスになった。ところが、超長期国債利回りの過度な低下が保険会社などの収益環境を悪化させるとの懸念が広がり、その結果、日銀がたどり着いたのが「長短金利操作付き量的・質的金融緩和」だ。

金融緩和の効果を最大限挙げつつ、イールドカーブの過度なフラットニング(平たん化)を抑えたいのが日銀の思惑であるはずだが、米国長短金利差縮小による本邦投資家の円債回帰によって再びイールドカーブがフラットニングし、日銀の緩和政策の副作用が俎上に載りかねない状況となっている。

日銀は国債買い入れ額を減らすことで超長期国債利回りの下がり過ぎを防ぐことができるが、18年1月の国債買い入れ減額後の急激な円高がトラウマとなっているのか、いまだ大胆な国債買い入れ減額は発表されていない。超長期国債利回りのさらなる低下と、日銀の緩和政策の副作用拡大のリスクが高まりつつあるといえそうだ。

(SMBC日興証券 チーフ為替・外債ストラテジスト 野地 慎)