どんな時代でも生き残れる不動産投資家になるための極意とは何か? 不動産投資で利益をあげ続けるためには、基本となる知識やノウハウを学ぶ必要があります。ハーバード大学デザイン大学院で最先端の知識を学び、それに自身の体験から得たノウハウをミックスして体系化した『ハーバード式不動産投資術』(上田真路著、ダイヤモンド社)が発売されました。本連載では、世界のどこでも通用する、遍的で再現性のあるナレッジである不動産投資術について、同書の中から抜粋してそのエッセンスをわかりやすくお届けします。良い不動産をデザインするとは、どういうことか? 驚異のリターンを実現するファイナンスの極意とは? 不動産投資のリスクをどうコントロールしたらいいのか? などについて、実際の事例(ケース・スタディ)を踏まえてそのメカニズムを解き明かしていきます。不動産投資を始めたいと思っている人、すでに始めている人、さらに上を目指したい人必読です。好評連載のバックナンバーはこちらからどうぞ。

Photo: Adobe Stock

Photo: Adobe Stock

丸の内のオフィスビルなら、

利回り2~3%でも買いたい人は多い

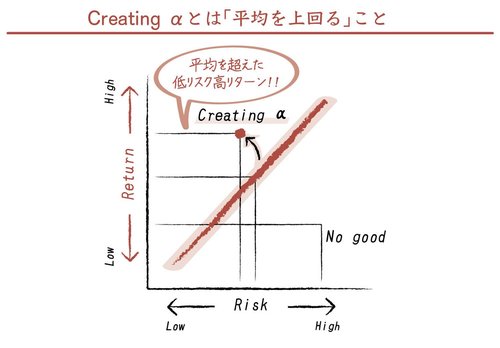

下に掲げたのは、非常に単純なリスクとリターンの相関関係を表した図だ。

リターンが高いものは、もちろんリスクも高い。その逆はローリスク・ローリターン投資、というわけだ。

別の言い方をすれば、高いリスクをとる投資家は、高いリターンを得る可能性があるということだ。もちろんリスクにさらされている分、投資した資金が吹っ飛ぶ可能性は高くなる。

ローリスクのみを許容する投資家は、もちろん投資元金が吹っ飛ぶ確率は低い代わりに、リターンもそれ相応に低いというわけだ。これを不動産投資で喩えてみよう。

先述したが、東京駅前の丸の内にあるピカピカのオフィスビルの利回りは、2~3%くらいだ。もちろんリスクは極端に低い。100年たっても丸の内は丸の内だ。

それに比べて筆者の出身地、高知の駅前マンションの利回りはどうか? だいたい9~11%くらいの利回りがないと誰も先の読めないリスクばかりで投資はしないだろう。過疎地だし、新幹線も残念ながら当面は通りそうもないので特需もなさそうだ。

リスクとリターンの極端な例は、低く安定した利回りの日本国債では、ほぼゼロに近いリスクだし、その逆は新興国株などのボラティリティ(変動性)の大きい高リスク高リターン型株式投資だ。