下火になった「タワマン節税」だが、制度変更は軽微で、まだまだ有効だ(写真はイメージです) Photo:PIXTA

下火になった「タワマン節税」だが、制度変更は軽微で、まだまだ有効だ(写真はイメージです) Photo:PIXTA

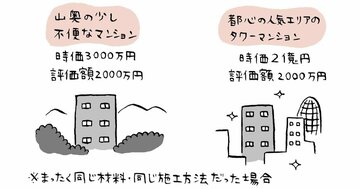

一時よりは下火になった「タワーマンション節税」だが、税率を決める資産の評価方法が変わったとはいえ、その影響は極めて軽微だ。違法でもなんでもない適切な不動産投資であり、節税の手段として今でも十分に有効だと断言できる根拠を示そう。(スタイルアクト(株)代表取締役/不動産コンサルタント 沖有人)

「節税はこっそりするもの」か

コンサルとして真実を堂々と勧めたい

「沖さん、節税はコソコソやるものだよ」――。ある有名な税理士が私にアドバイスしてくれた。

それを聞いた私は「せこい話だな」と思った。私は税理士ではなく、コンサルタントだ。コンサルは合法で真実だと思うことを堂々と推進するものだ。しかし、そのアドバイスは一理あった。なぜなら、新聞全紙の一面に「マンション節税阻止」という、同じ見出し、同じ文面の記事が掲載されたからだ。そのリーク報道以来、この節税手法は下火になる。しかし、本当に節税は難しくなったのか?

タワーマンション節税は効果抜群だが、一般的に不動産投資は儲からない。答えは簡単で、重税だからだ。不動産は、取引手数料は売買で計6%強、取得時に不動産取得税と登録免許税等で約2%、保有していると固定資産税と都市計画税で1.7%。さらに賃料収入が総合課税されて累進の所得税率(最高は住民税・復興税含めて56%、法人なら約35%)の適用を受ける。「出口」でかかる譲渡益は、5年以内の短期保有で約40%が税金となる。

それでも、かつてない金融緩和を背景に借り入れが楽になった。個人の不動産投資はブームだ。それでも儲かっているように見せかける人は、「10億円の資産」という資産規模の話や、「3000万円の賃料収入」など、目につきやすい大きな数字で語る。しかし、資産の裏には多額の負債と重たい金利があり、賃料収入の裏には多額の税金や利払いが存在することを隠しているだけだ。これは幼稚なまやかしにすぎない。ましてや、売却時の収支が語られることはほとんどない。