コロナ禍では、お金を増やすより、守る意識のほうが大切です。

相続税は、1人につき1回しか発生しない税金ですが、その額は極めて大きく、無視できません。家族間のトラブルも年々増えており、相続争いの8割近くが遺産5000万円以下の「普通の家庭」で起きています。

本連載は、相続にまつわる法律や税金の基礎知識から、相続争いの裁判例や税務調査の勘所を学ぶものです。著者は、日本一の相続専門YouTuber税理士の橘慶太氏。チャンネル登録者数は4.8万人を超え、「相続」カテゴリーでは、日本一を誇ります。また、税理士法人の代表でもあり、相続の相談実績は5000人を超えます。初の単著『ぶっちゃけ相続 日本一の相続専門YouTuber税理士がお金のソン・トクをとことん教えます!』も出版し(12月2日刊行)、遺言書、相続税、不動産、税務調査、各種手続きという観点から、相続のリアルをあますところなく伝えています。

(イラスト:伊藤ハムスター)

なぜ2億円が2000万円になるのか?

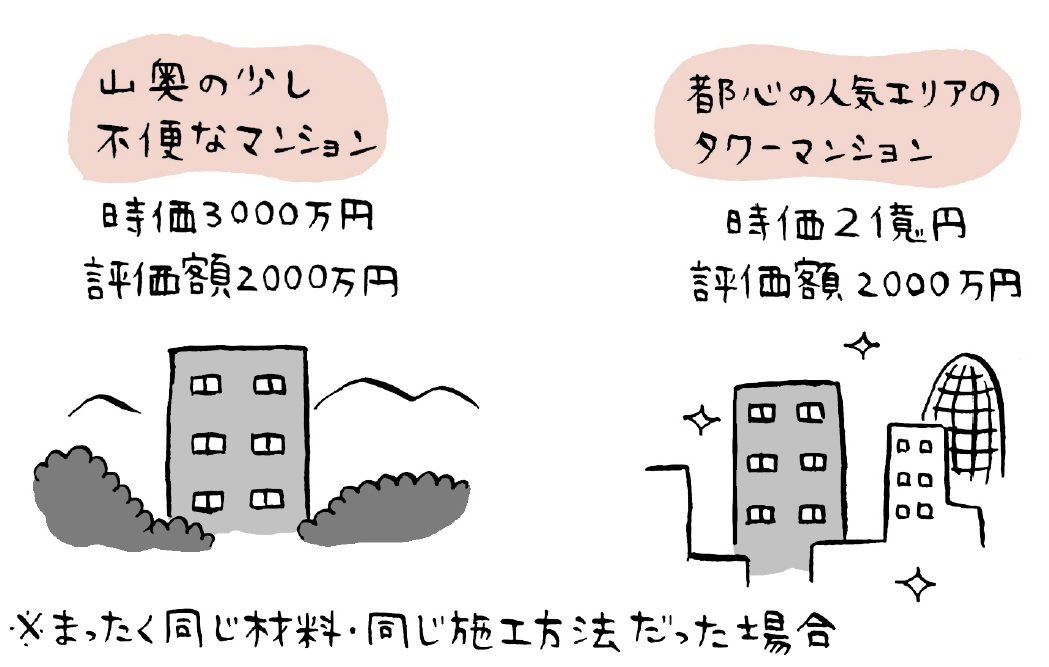

六本木などのお金持ちが好むエリアのタワーマンションと、田舎の山奥のタワーマンション。もしまったく同じ材料、同じ施工方法なら、2つのマンションの建物の固定資産税評価額(相続税評価額)は同じになります。

しかし、実際の売買価格(時価)は、六本木のタワーマンションのほうが圧倒的に高くなるため、時価と固定資産税評価額に大きな差が生まれます。このしくみを利用しているのが、タワーマンション節税と呼ばれるものです。

2億円で取引されているマンションの固定資産税評価額が2000万円くらいになる例も珍しくありません。 固定資産税評価額は、建物の材料や施工方法による加点方式で評価額を決めているため、その物件の人気度やプレミア度(希少性)が、まったく評価に反映されないのです。

合法なのか? 違法なのか?

このようなタワーマンションの性質を利用すれば、相続税を劇的に減らすことができますが、その半面、国税庁から過度な節税としてマークされているので注意が必要です。

なお、2017年にタワーマンションにかかる固定資産税の課税方法が改正されましたが、この改正はあくまで固定資産税だけのもの。相続税の評価方法が変わったわけではありませんので、2020年現在においては、相続税のタワーマンション節税は健在です。