相続税が大幅に減るメカニズム、2つの事例を紹介!

路線価方式は、簡単に評価額を求めることができる半面、ひとつひとつの正確性は高くありません。また、路線価は年に一度しか更新されませんが、不動産の時価は、1年の間でも大きく変動します。

もしも、実際の時価よりも高い評価額で課税してしまった場合には、国は納税者から訴訟を起こされてしまいます(相続税の過払い)。

そのような事態を避けるためにも、実際の価格よりも2割低めに路線価を設定しているのです(低めに設定する分には誰も文句を言いませんので)。そして、この時価と評価額の差を利用すると、相続税を大きく節税することができるのです。

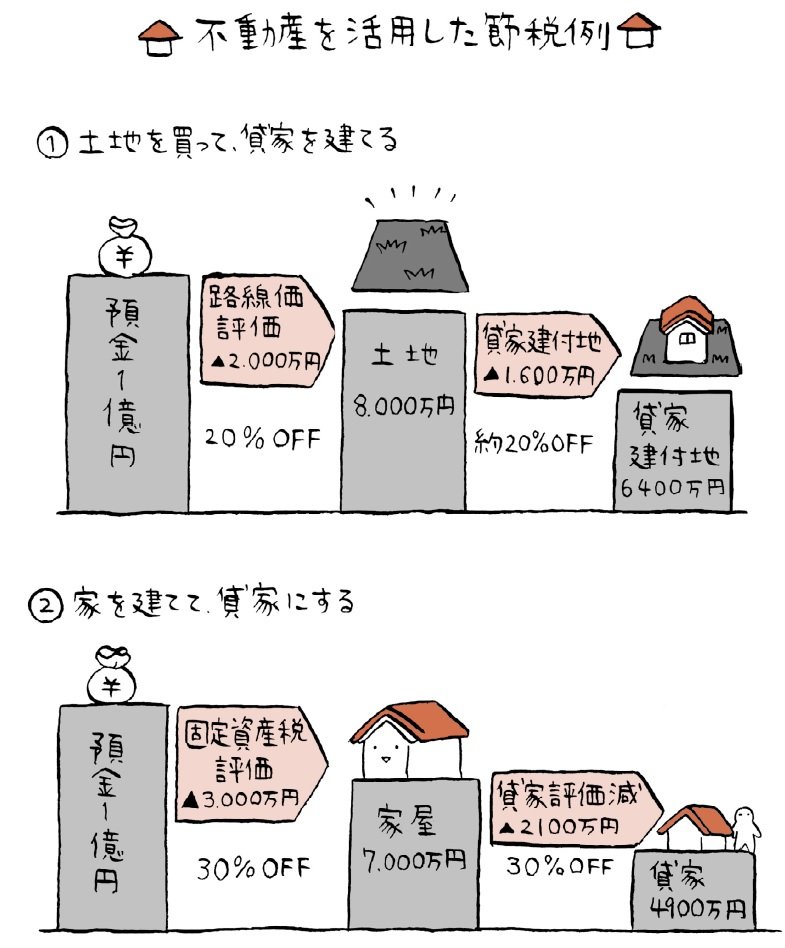

例えば、1億円の預金を持っているA男がいました。A男がこの状態で亡くなったら、1億円に対して相続税が課税されることになります。

もしA男が、1億円で土地を買っていたら、相続税評価額は8000万円になるため、8000万円に対して相続税が課税されるのです。

さらに、自宅として使うのではなく、土地の上に貸家やアパート等の賃貸用建物を建築した場合には、土地の評価額を、さらに2割ほど割り引いて評価してもよいこととされています。これを貸家建付地評価(かしやたてつけちひょうか)といいます。

先ほどの土地であれば8000万円の2割引き、つまり6400万円で評価されることになるのです。自宅兼アパートの場合には、土地の内、アパートに対応する部分だけが貸家建付地評価になります。

建物でも同じ現象が起こります。建物の相続税評価額は、固定資産税の通知書に記載されている固定資産税評価額をそのまま使います。この固定資産税評価額は建築価格(時価)の約7割になるように設定されています。

そのため、仮に1億円かけて建物を建築したなら固定資産税評価額は7000万円ほどになります。

さらに、その建物を自分で使うのではなく、人に貸した場合(貸家やアパート)は、固定資産税評価額から3割引きした金額が相続税評価額になります。7000万円の3割引きは4900万円。1億円でアパートを建築すれば、相続税評価額は4900万円になるのです。この差は大きいですね。