個人投資家の間で大きな支持を集めるのが『株トレ』シリーズです。シリーズ第2弾の『株トレ ファンダメンタルズ編』では、60題のクイズを通じて「業績や財務の読み方」を学べます。著者は、ファンドマネジャー歴25年、2000億円超を運用してTOPIXを大幅に上回る好実績をあげたスペシャリストの窪田真之氏。本稿では、窪田氏に「株式投資のセンスを磨くクイズ」を出題してもらいました。(構成/ダイヤモンド社書籍編集局)

Photo: Adobe Stock

Photo: Adobe Stock

小型成長株を買う

近年、大型株が牽引してきた日本株市場ですが、今年に入って変化の兆しが見え始めています。

特に、これまで低迷していた小型株が再び注目され、活発に動き出しています。

東証グロース市場は、高い成長可能性があれば、たとえ売上や利益が不十分でも上場できる市場です。

そのため、東証グロース市場に上場するような小型株には、大きな夢がある一方で、PERが高いなど、投資判断が難しいと悩む方も多いでしょう。

どうすれば、数ある小型株の中から、高成長を実現できる銘柄を見つけられるのでしょうか?

株のセンスを磨くクイズに挑戦!

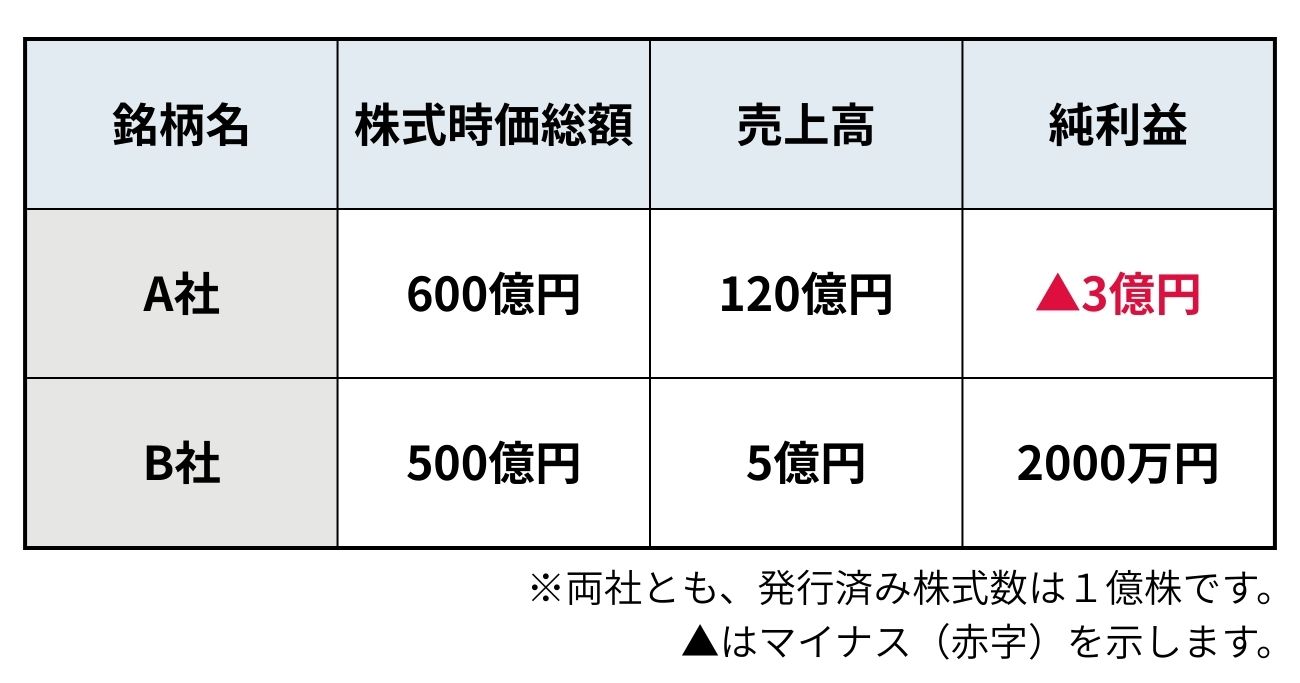

東証グロース市場に上場している創薬ベンチャーのA社とB社。

どちらも、画期的な医薬品開発に携わっていることが注目され、投資家からの評価が高まっています。

A社とB社、投資を避けた方がいいのはどっち?

※ A社とB社は、クイズのために設定した架空の会社です。

ヒント:株価指標を見てみよう

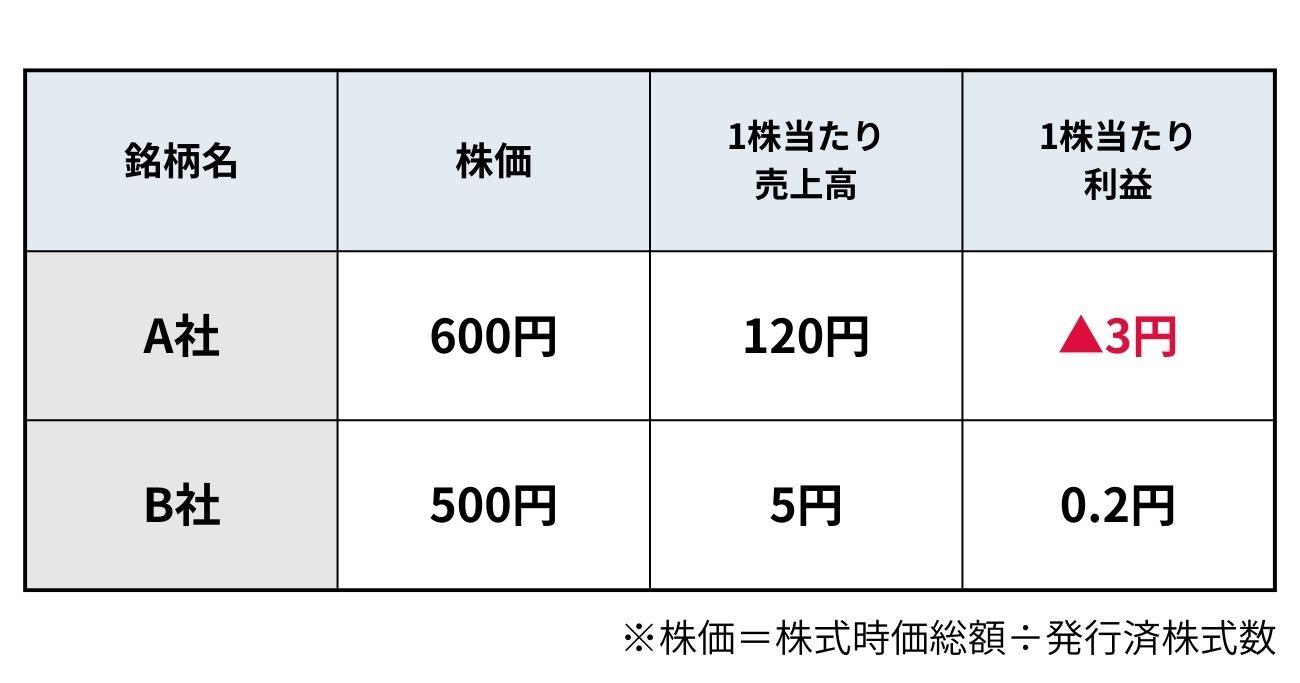

上記の数字を発行済株式数で割り、1株当たりのデータとすると次の通りです。

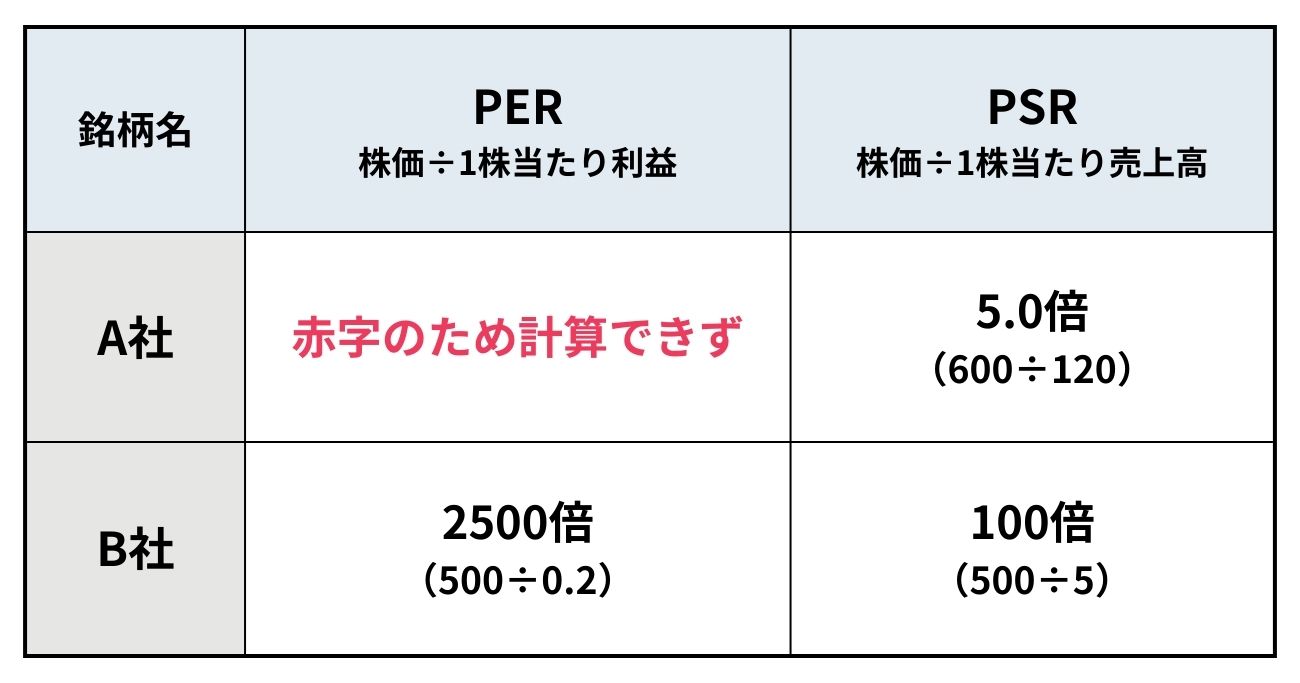

さらに、PERとPSRを算出すると次のようになります。

クイズの正解は……

投資を避けた方がいいのは、B社です。

小型成長株への投資では、PERよりも、「売上高がどれくらいあるか」「売上高が伸びているか」という点が非常に重要です。

売上高10億円以下は、投資リスクが非常に高い

ベンチャー企業が大きく成長する上で、2つの大きな障壁があります。

①売上を伸ばすこと ②利益を出すこと

私は、売上高が100億円以上で、売上高の成長率が高いものの利益がまだ出ていない企業は、投資対象として面白いと思っています。

売上がさらに伸びて、黒字転換するところで株価の上昇が期待できるからです。

一方、売上が10億円にも届かない企業は、投資リスクが非常に高いと考えるべきです。

もちろん、徹底的に企業内容を調べて確信を持てるなら別ですが、「すごい技術を持っているらしい」といった噂だけで安易に投資するのは避けるべきです。

PSRを1つの投資判断の基準に

PSRとは、「株価÷1株当たりの売上高」で算出する指標です。

売上高が少ないのに、投資家の期待で株価が高くなりすぎていると、このPSRが非常に高くなります。

B社のPSRは100倍。まだ売上があまり出ていないのに、投資家の期待で株価が非常に高くなっていることがわかります。

私はファンドマネジャー時代、経験則からPSR20倍以上は、原則買わないことにしていました。株価に対して投資家の期待が過度に高まりすぎているためです。

もちろん、短期トレードと割り切って株価チャートを見ながら売買するならば「なんでもあり」です。今回の話は、小型成長株に長期投資する場合に気を付けるべきことです。