STEP❸フィナーレは「現渡」での決済

「現渡」とは何か?

「現渡」とは、信用売り建玉を保有する投資家が、現物株式を証券会社に引き渡すことで決済する方法です。

なぜ「優待だけ」を安全に手に入れられるのか

もし株価が下がっても…

たとえば、「現物取引の買い」と「信用取引の売り」を発注した株式が、「権利付最終日」の寄付時点で1株1000円だったのが、翌日には1株900円に下落したとします。

100株保有すると、「現物取引の買い」では1万円の損失ですが、「信用取引の売り」では逆に1万円の利益となり、相殺されるわけです。

こうして株価がプラスマイナスゼロとなり、株価下落のリスクを抱えることなく「株主優待」だけゲットできるというのが「優待クロス取引」の仕組みです。

ただしタダではない!

注意すべきコスト

実際のところ信用売りには「売建手数料」「貸株料」などのコストがかかります。また、銘柄によっては「逆日歩」が発生し、「逆ザヤ」になってしまうこともあります。

逆日歩とは、空売りで株を借りる際、供給不足により発生する追加の「借株コスト」のこと。逆ザヤとは、空売りで期待する利益幅(ザヤ)が、金利や手数料などのコストで上回られ、結果として損失になることです。

コストを理解して、賢くお得に

このようにきっちりプラスマイナスゼロというわけではないのですが、うまく活用すればかなりお得に株主優待を得られることは間違いありません。

ここだけの話、これは“邪道”かもしれない

こうして紹介しておいてなんですが、「優待クロス取引」はいわば“邪道な投資法”ともいえます。

というのも、「投資家が株を買い、その資金をもとに業績が成長し、その成長が投資家に還元される」という好循環が株式投資の基礎だからです。

「クロス取引」との上手な付き合い方

「優待クロス取引」は、会社に1円も出資していない株主に対して株主優待を提供するわけですから、既存株主の価値を損ねる側面があります。

個人的には、「どうしてもほしい株主優待がある。でも最速でお金を増やしたいのだから、ここで資金を拘束させるわけにはいかない」というときに、少しだけ使うくらいをオススメします。

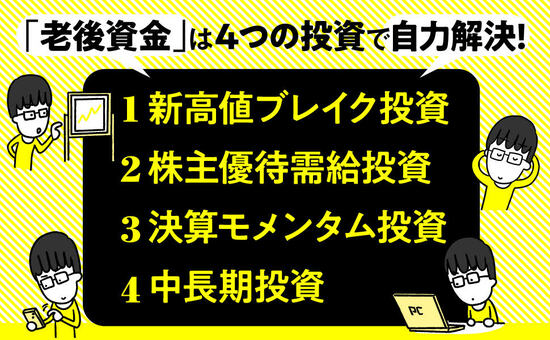

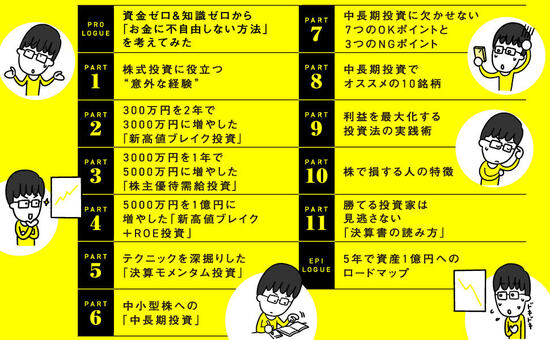

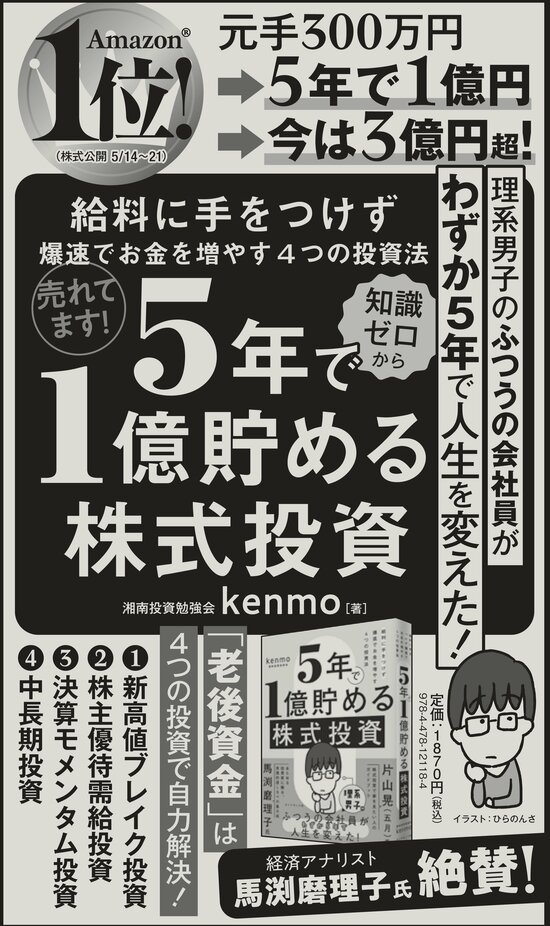

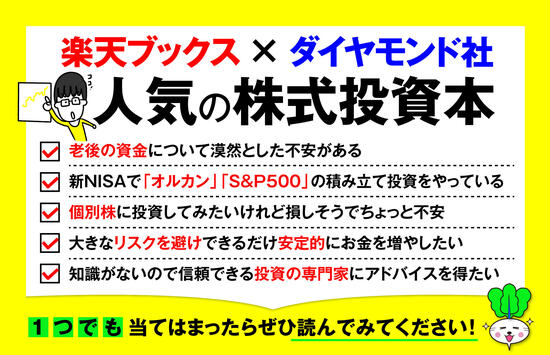

※本稿は『5年で1億貯める株式投資 給料に手をつけず爆速でお金を増やす4つの投資法』(ダイヤモンド社)より一部を抜粋・編集したものです。