日本の債券市場では1月に5年債利回りがマイナスになったほか、10年債利回りが0.2%を割り込むなど「金利がどこまで下がるのか」という点に全ての関心が集まっていた。しかし、1月22日の20年債入札後に長期金利が急騰、2月にも10年債入札が不調に終わるなど、今度は「金利がどこまで上がるのか」という不安が市場を覆った。

1月の異常な金利低下を主導したのは、銀行の主要投資先である5年債利回りのマイナス化であり、逆に足元の金利急上昇も5年債の動向が大きな要因となっている。

5年債利回りが日本銀行の当座預金の付利金利である0.1%を下回り始めた2014年11月あたりから、銀行の中期債(5年債など)売買高は急減している。日銀の当座預金で0.1%の金利を得られる環境の中、0.1%を下回る5年債に投資する理由がないと銀行が判断したことがうかがえる。

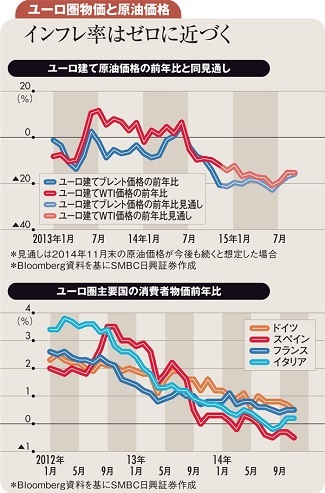

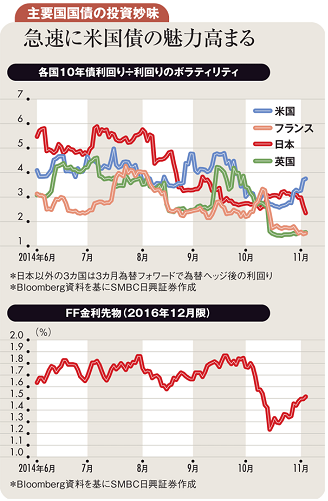

代わって、5年債の買い手となったと想像されるのが海外投資家。国内銀行に魅力のない利回りとなった5年債を、通貨スワップ(異なる通貨の間で将来の通貨と金利を交換する取引)を用いたマイナスの調達コストの資金で購入することで、利回り低下が顕著であったユーロ圏国債の代替としていたとみられる。