いよいよ今年4月から、消費税率が8%に引き上げられる。さらに1年半後には、10%までの引き上げも待っている。激動の時代を生きるビジネスマンは、消費税に関する知識を今から身に着けておかないといけない。消費税に関する用語を、ジャンル別にわかり易く解説した。まずは、販促コンサルタントの竹内謙礼氏と、税理士の田野口和矢氏が監修する「基礎用語編」をお届けしよう。これらの用語を、あなたはどれだけ正しく理解しているだろうか。

【消費税】

消費税は、税金を負担する人と納税する人が同じである直接税ではなく、税金を負担する人と納税する人が異なる間接税で、消費者に広く公平に課税される税金だ。最終的には商品を消費したり、サービスの提供を受ける消費者が負担し、事業者が納税する。事業者は、消費者等から受け取った消費税等と、商品などの仕入れ(買い入れ)のときに支払った消費税等との差額を納税することになる。

ほぼすべての国内における商品の販売、サービスの提供および保税地域から引き取られる外国貨物(輸入品)が課税対象となる。なお、消費税の税率は4%(地方消費税と合わせて5%)だが。2014年4月以後は、6.3%(地方消費税と合せて8%)、2015年10月以後は、7.8%(地方消費税と合せて10%)となる予定だ。

※保税地域とは、日本国内の空港や港湾などにある税関による輸入手続きを待つ場所のこと。

【消費税率引き上げの経緯】

「社会保障と税の一体改革」において、社会保障の充実・安定化と財政健全化を同時に達成するための安定財源が確保できると考えられ、消費税が増税されることとなった。消費税は、所得税や法人税と比べて景気の波に左右されづらく、毎年10兆円程度の税収が確保されている。

また、少子高齢化がすすむ中で、働き手など特定の者に負担が集中せず、若者から高齢者まで国民全体で広く負担する消費税が、租税の公平性の面からも高齢化社会における社会保障の財源としてふさわしいと考えられ、消費税が引き上げられることとなった。

【消費税のメリット】

消費税は、働き手など特定の者に負担が集中せず、経済活動に中立的だといわれている。また、若者から高齢者まで国民全体で広く負担する税金であるため、税負担の水平的公平性(同じ所得なら同じ税負担をする)の確保、世代間における税負担の格差の是正の両面から優れた特性を持っている税金といえる。

また、儲けにかかる税金でなく、取引にかかる税金である。そのため、消費者は所得が多いか少ないかに関係なく消費税を負担しなければならないし、納税義務のある会社は、黒字か赤字かに関係なく消費税を収める義務が生じるので、税収確保の面からも、増税しやすい税金といえる。

【消費税のデメリット】

消費税は、儲けにかかる税金でなく、取引にかかる税金であるため、所得に関係なく平等に消費税を負担することとなる。そこで、低所得者については税負担が相対的に重くなると考えられる(これを消費税の逆進性と呼ぶ)。また、物の値段があがることになるため、消費行動を抑制してしまう恐れがある。また、将来への不安から、貯金をして物を買わなくなることも考えられ、安定した財源確保のためには、経済活性化と賃金アップも必要になると考えられる。

【間接税】

間接税とは、消費税や酒税、たばこ税のように税金を負担する人と納税する人が異なる税金をいう。間接税のメリットは、所得や資産の多い少ないに関わらず、消費の量が同じなら等しく税負担を負うことと、勤労意欲をあまり損なわないことがあげられる。デメリットは納税者の所得や資産状況、会社の業績など個々の事情を配慮できないこと、所得が低い層ほど相対的に税負担が重くなることがあげられる。

【直接税】

直接税とは、税金を負担する人と納税する人が同じである税金で、所得税や法人税がこれにあたる。直接税のメリットは、累進税率の採用により、所得や資産が多いほど税負担を重くできること、納税者の個々の担税力(税を負担する力)に応じた配慮ができることなどがあげられる。デメリットは、税の負担感を直接感じること、所得が増えるほど税負担が増すので、勤労意欲を損なうおそれがあることがあげられる。

【所得税】

個人の所得(儲け)にかかる税金のことを「所得税」といい、会社で給料をもらっている人や自分で商売をして利益を得ている人にかかる。所得税は、1年間のすべての所得からいろいろな所得控除(その人の状況に応じて税負担を調整するもの)を差し引いた残りの所得(課税所得)に税率をかけて計算する。税率は、所得が多くなるほど段階的に高くなる累進税率となっており、支払い能力に応じて公平に税を負担する仕組みになっている。

【法人税】

株式会社など法人の所得にかかる税金のことを「法人税」という。会社は決算期(それぞれの会社が決めた年度)ごとにその期間の所得(儲け)をもとに税額を計算して申告・納税する。

【所得再分配】

高所得者から低所得者へ富を移転させることをいう。所得が高くなるほど段階的に税率が高くなる累進課税制度ように、担税力のある富裕層からより多くの租税を徴収し、社会福祉や医療、教育などの行政サービスの原資とする。

【国の税収に占める消費税収入の割合】

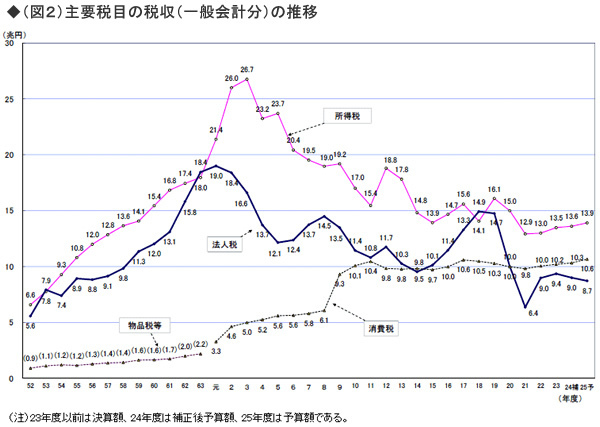

平成25(2013)年度の歳入は、当初予算で約93兆円であり、消費税は歳入総額の11.5%(10兆6490億円)と所得税に続き、第2位の税収となっている。

(参照:国税庁HP)

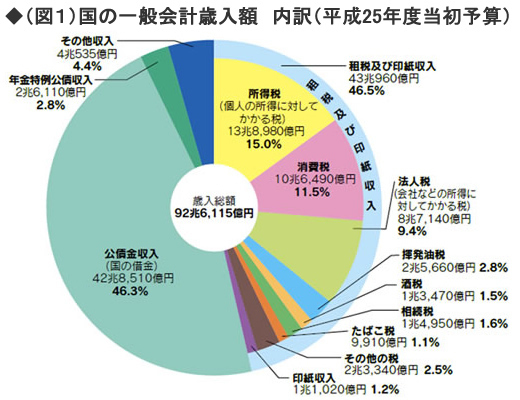

図1のように、平成25(2013)年度予算の主要な税収は、所得税13兆8980億円(歳入比率15.0%)、法人税8兆7140億円(歳入比率9.4%)、消費税10兆6490億円(歳入比率11.5%)となっている。過去の推移をみても税収は、景気の動向や税制改正といった影響により変動する。、なかでも所得税、法人税は景気動向に左右されやすい一方、消費税の税収は10兆円前後で推移しており、比較的安定している(図2)。

(参照:財務省HP)

【消費税の滞納状況】

平成24(2012)年度の消費税の新規発生滞納額は、3180億円と租税滞納額全体の過半数を超えている。消費税の性質は、買い手からの預り金のようなものであるため、消費税の納税義務者は、会社が赤字でも納税義務は免除されない。滞納が多い理由は、会社が赤字の場合、消費税の納税資金が運転資金として使われてしまう可能性があるのではないかと考えられる。

【主な諸外国の消費税(付加価値税))】

日本では平成元(1989)年から、消費者に広く公平に負担を求める「消費税」を導入したが、これと同じような税制はヨーロッパ諸国ではすでに「付加価値税」として導入されていた。「付加価値税」は、全世界100以上の国や地域で採用されている。ノルウェーやスウェーデンなどの北欧諸国の消費税(付加価値税)は、25%と世界でも一番の水準になっているものの、医療や教育などの社会福祉が充実している。

(図3)消費税(付加価値税)の標準税率(2013年1月現在)

(参照:国税庁HP)

【逆進性】

一般的に低所得者ほど収入に対する食料品などの生活必需品の購入金額の割合が高くなる。このため消費税率が上がると、低所得者が高所得者よりも相対的に収入に占める税負担の割合が大きくなることを消費税の逆進性という。

【転嫁対策特別措置法(転嫁措置法)】

消費税の円滑、かつ適正な転嫁を目的として成立した法律。2013年10月1日より施行され、2017年3月31日限りで効力を失う時限立法。税込、税別価格の表記や、消費税還元セールの禁止、買いたたき等に関するガイドライン等が、この法律のガイドラインに記されている。なお、事業者がこのガイドラインに反する行為とみなされた場合、担当省庁より指導、助言、勧告、公表等が行われる。

【経過措置】

法令が改正されて、対象者に不利益が生じる場合に設けられる措置全般のこと。消費税増税に関しては、転嫁措置法にて、この「経過措置」がとられる。例えば、「価格表記」に関しては、税込、税別の表記が緩和されて、事業者が自由に価格表記の方法を選択することができる。この緩和される期間は平成25(2013)年10月1日から平成29(2017)年3月31日と定められており、この期間内を経過措置、いわゆる“移行期間”とみなす。

また、商品の引き渡しやサービスの提供が、消費税引き上げ以降であっても、一定の要件を満たすことで、旧税率が適用されることも、「経過措置」の一環になっており、工事の請負や事業ごとに取り決め、契約等があるので、各事業者で「経過措置」に関しては確認しておく必要がある。

【公正取引委員会】

日本の行政機関の1つ。内閣府の外局として、内閣総理大臣の所轄の下に設置される合議制の行政委員会。略称は、公取委(こうとりい)、公取(こうとり)。自由主義経済における競争政策の促進を目的として、「経済の憲法」ともいわれる「私的独占の禁止及び公正取引の確保に関する法律()いわゆる独禁法。日本における独占禁止法)を運用している。消費税に関しては、他の省庁と連携をとり、転嫁措置法の潤滑な運用を行っている。

※公正取引委員会の消費税転嫁対策コーナー

【消費者庁】

消費者が購入した商品・サービスによって被害・不利益を受ける消費者問題への対応を一元化することを目的とした行政機関。2009年発足。以前は、対象となる商品や事案ごとに、農林水産省・厚生労働省・経済産業省・国土交通省などが個別に対応していたが、各省の協力も得ながら同庁に集約を図り、消費者の利益の増進を目指している。消費税に関しては主に価格表記や商品表示などを中心に対応をしており、ホームページ内では、消費税転嫁対策特別措置法についての相談窓口の電話番号を公開している。

【参考資料】

・『消費税引き上げ対策早わかりハンドブック』

東京商工会議所が制作した消費税対策の小冊子。イラスト解説で分かりやすく要点をまとめている。

・『消費税の円滑かつ適正な転嫁のために』

内閣官房、内閣府、公正取引委員会、消費者庁、財務省が共同で制作した消費税対策の小冊子。「消費税引き上げ対策早わかりハンドブック」に比べて、禁止事項が明確に解説されている。

・『消費税アップを逆手にとる販促テクニック』

今回の用語集を制作した、経営コンサルタント竹内謙礼が執筆した消費税増税対策の本。消費税による駆け込み消費や買い控えの対策を分かりやすく解説している。

・消費税引き上げ問題

消費税増税に関する最新情報が入手できるヤフーニュース。ここの情報をブックマークしておけば、消費税対策の最新情報に乗り遅れることはない。