「国家経営」と「企業経営」を同一視するのは初歩的間違い

――なるほど……。しかしですね、いまの日本の一般歳出のうち、税収等で賄えているのは約3分の2。残り3分の1は新規国債で賄っている状態です。そして、図2のように、累積赤字はどんどん積み上がっています。これが民間企業や家計なら確実に破綻しますよね? だからこそ、政府はプライマリーバランスの黒字化を訴えているのでは?

中野 たしかに、政府債務は積み上がっています。しかし、国家の経済運営を企業経営や家計と同じ発想で考えるのは、絶対にやってはならない初歩的な間違いです。なぜなら、政府は通貨を発行する能力があるという点において、民間企業や家計とは決定的に異なる存在だからです。

個人や民間企業は通貨を発行できないので、いずれ収入と支出の差額を黒字にして、そこから借金を返済しなければならないのは当然のことです。ところが、通貨を発行できる政府には、その必要はありません。国家は自国通貨を発行できるという「特権」をもった存在ですから、自国通貨建ての債務がどんなに積み上がっても、返済できないということはあり得ない。

その意味で、共通通貨ユーロを採用したヨーロッパの国々は、自国通貨の発行権という特権を放棄したために、国家であるにもかかわらず、民間主体と同じように、破綻する可能性のある存在へと成り下がってしまったとも言えるのです。

――たしかに、通貨発行権をもつ政府と民間企業・家計を同列に語れないことはわかります。しかし、国家が「特権」をもつからと言って、いくらでも借金ができるなんて、そんなに“うまい話”があるとはにわかに信じられません。

そもそも政府がこれ以上借金できなくなるときが来るのではないですか? いまの日本には、民間の金融資産(預金)が豊富にあるから、銀行は国債を引き受けることができますが、いずれ民間の金融資産が逼迫してくれば、国債を引き受けることができなくなるはずです。

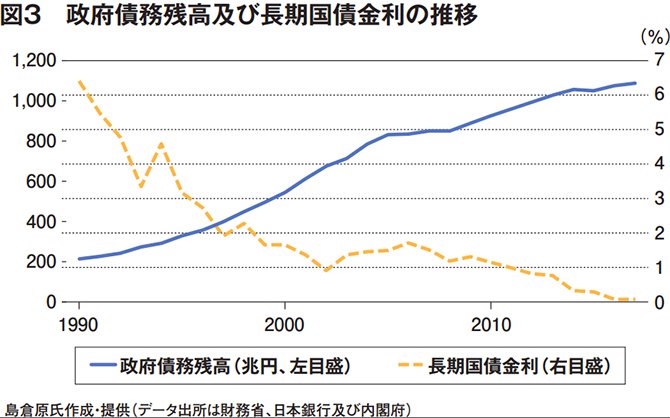

中野 それも世間でよく言われることで、主流派の経済学者もそう主張しています。だけど、それは完全な誤りです。その証拠に、図3を見てください。国債引受のために民間の金融資産が減っているならば、国債金利を上げなければ新たな国債を引き受けてもらえないはずですよね?

しかし、1990年代から国債を発行しまくって政府債務残高がどんどん増えて、「国債金利が高騰する、高騰する」と言われ続けてきましたが、ご覧のとおり長期国債金利は下がり続けています。世界最低水準で、ついにはほとんどゼロにまで下がっています。あなたが言うのが本当ならば、こんなことは起きるはずがないですよね?

――そうですよね……。

中野 しかも、国債金利が世界最低水準にあるということは、世界中のどの国よりも国家財政が信認されている証拠でもあります。なぜ、そんな国が財政危機なんですか?

――うーん……。