不動産会社の提案のままローンを組んだら、

60歳でローン残高1400万円!?

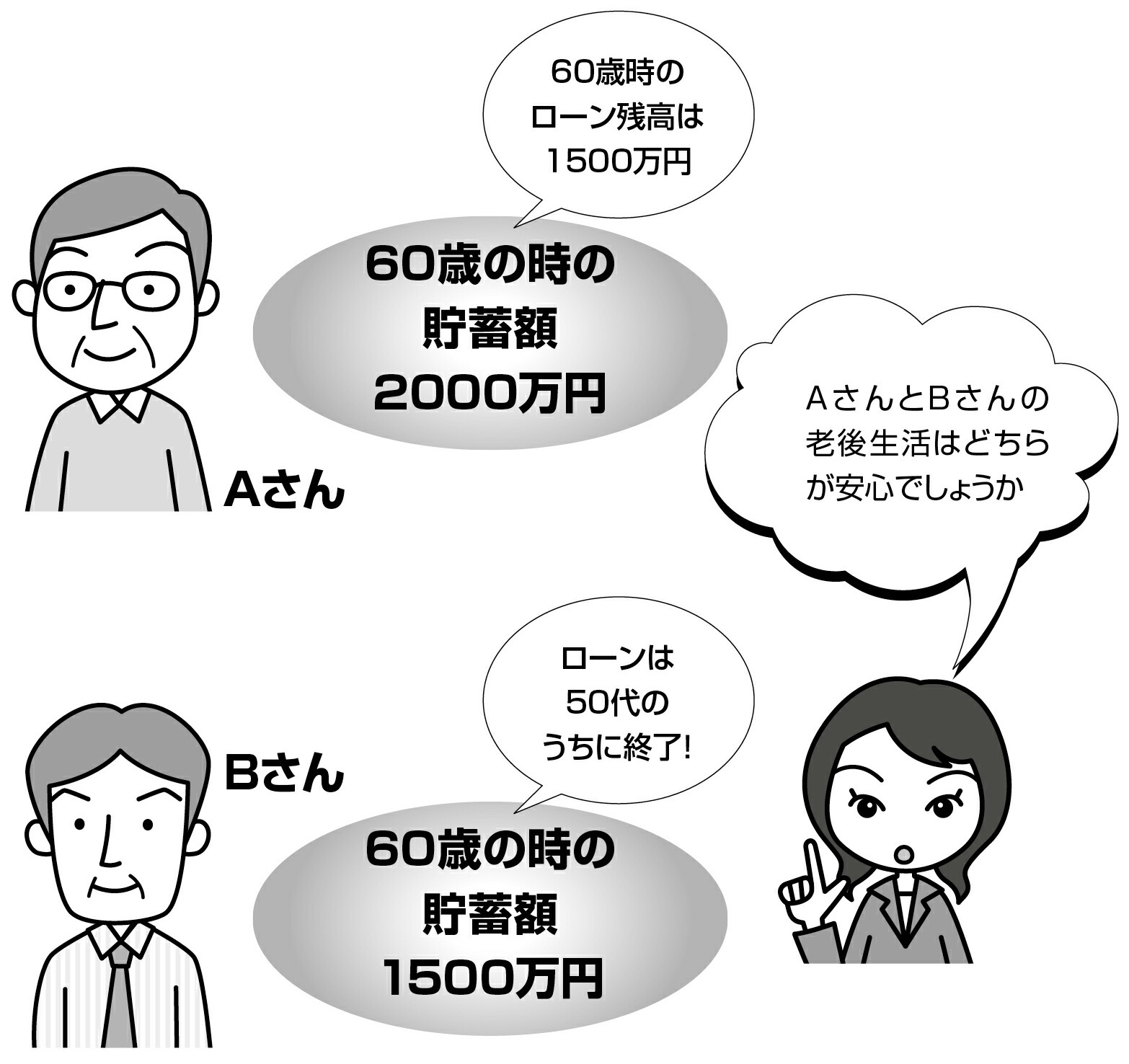

住宅ローンを新たに借りるにしても、見直すにしても、大切なポイントは「60歳までに完済」を目標にし、いまの環境を十分に活かして「安心」を手に入れることです。

かつて、「住宅金融公庫ローン」がメインだった時代には、住宅ローンについて自分で調べる必要はあまりありませんでした。ほかに選択肢がほとんどなく、長期固定金利の公庫ローンがメインなら、不動産会社に勧められるままのプランでも大きな問題がなかったのです。

しかし、民間住宅ローンが主流となって、約10年。住宅ローンの商品性やサービスは、多種多様になっています。選択肢が増えたことにより、よりおトクで自分に合ったローンを組むためには、住宅ローンを「知る」ことが不可欠になりました。モデルルームで提案されるローンは長い目で見るとおトクではなく、自分の生活にまったく合わないハイリスクなプランになることも少なくありません。

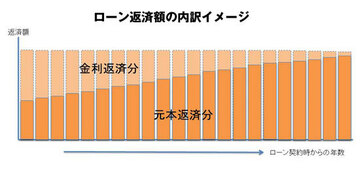

たとえば、不動産会社からの提案でよくありがちなのは「頭金ゼロでもローンが組めます。35年の変動金利型ローンなら、4000万円の物件が毎月11万円の返済で買えますよ!」といったプランです。でも、将来の金利動向を楽観的に考えても、このプランは非常にリスクが高いと言えます。仮に35歳で借りたとすると、なんと60歳時点でローンが約1400万円も残ってしまうのです(金利は0.875%、11年目以降2.5%と仮定)。

また、ローン残高についても「途中で繰り上げ返済していけば大丈夫」「最後は退職金で一括返済」などとも言われますが、これも非常に危険な考え方です。最初は余裕を持って返せる返済額だと思っていても、子どもの教育費など支出が増える時期には、家計の収支が悪化するかもしれません。繰り上げ返済をしながら老後資金も貯めていけますか?退職金で住宅ローンを一括返済したら、老後資金が足りなくなってしまうおそれがあるのではないでしょうか。

変動金利型ローンは金利が上昇すると利息額がアップしますから、家計への負担も重くなります。いくら「低金利の今がおトク」と言っても、そのメリットを長期的かつ最大限に活かすようなローンを組まなくては、結局「お金が返せない!」ということになりかねないのです。