日本企業に対する投資家の企業価値評価が低い。主因は説明不足にある。外国企業との差を端的に示すのがPBR(株価純資産倍率)。会計上の簿価に対してどれだけ付加価値を創出しているか、市場が判断する指標だ。人材など非財務資本の活用と同時に、それをきちんと伝えて市場に評価されることが求められる。今、注目のESGはその象徴といえる。ESGと企業価値をつなぐ方法論「柳モデル」を製薬大手のエーザイでCFOとして確立した柳良平氏が、その理論と実践法を全10回の連載で提示していく。

連載第3回は、「日本企業が保有する100円が、投資家からは50円に評価されてしまう課題」について解説する。

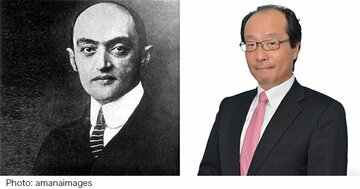

柳良平(やなぎ・りょうへい)京都大学博士(経済学)。米国公認管理会計士、米国公認財務管理士。公職として東証上場制度整備懇談会委員、日本生産本部「経営アカデミー」経営財務コース委員長等を務める。銀行支店長、メーカーIR・財務部長、UBS証券エグゼクティブディレクター、エーザイ専務執行役CFO等を経て現職。早稲田大学会計研究科客員教授として10年以上大学院で教壇に立つ。2017年度早稲田大学Teaching Award総長賞受賞。2022年9月より早稲田大学「会計ESG講座」の共同責任者を務める。Institutional Investor誌の2022年機関投資家投票でヘルスケアセクターのthe Best CFO第1位(5回目)に選出される。主著に、“Corporate Governance and Value Creation in Japan”(Springer)、『ROE経営と見えない価値』(編著)、『CFOポリシー第二版 財務・非財務戦略による価値創造』『ROE革命の財務戦略』『企業価値を高める管理会計の改善マニュアル』(いずれも中央経済社)、『企業価値最大化の財務戦略』『日本型脱予算経営』(いずれも同友館)、『ROEを超える企業価値創造』(共著:日本経済新聞出版社)等。

柳良平(やなぎ・りょうへい)京都大学博士(経済学)。米国公認管理会計士、米国公認財務管理士。公職として東証上場制度整備懇談会委員、日本生産本部「経営アカデミー」経営財務コース委員長等を務める。銀行支店長、メーカーIR・財務部長、UBS証券エグゼクティブディレクター、エーザイ専務執行役CFO等を経て現職。早稲田大学会計研究科客員教授として10年以上大学院で教壇に立つ。2017年度早稲田大学Teaching Award総長賞受賞。2022年9月より早稲田大学「会計ESG講座」の共同責任者を務める。Institutional Investor誌の2022年機関投資家投票でヘルスケアセクターのthe Best CFO第1位(5回目)に選出される。主著に、“Corporate Governance and Value Creation in Japan”(Springer)、『ROE経営と見えない価値』(編著)、『CFOポリシー第二版 財務・非財務戦略による価値創造』『ROE革命の財務戦略』『企業価値を高める管理会計の改善マニュアル』(いずれも中央経済社)、『企業価値最大化の財務戦略』『日本型脱予算経営』(いずれも同友館)、『ROEを超える企業価値創造』(共著:日本経済新聞出版社)等。

保有現金額の方が時価総額より大きい

日本企業が多数ある

日本企業のCEO:“Our cash is 300 Billion yen on the latest balance sheet.”(直近のバランスシートで、我が社の現金は3000億円です)

海外投資家:“No, no, no…… It is NOT your cash but Our cash!”(いえいえ、それはあなた方の現金ではなくて私たちの現金です)

筆者は、UBS証券時代にIRの場に同席して複数回、このようなかみ合わない議論の場に同席した。

こうした企業は、極端にキャッシュリッチで、年商の数倍の現金を保有し、自己資本比率も80%を超えている一方、PBR(株価純資産倍率)は0.5倍程度であった。

いったい何が起こっていたのか。

これはESGのGである「コーポレートガバナンス」の問題である。

まず、フリーキャッシュフロー仮説(Jensen 1986)によれば、「多額の現金保有をしている企業は、利益率の低い(資本コストを下回り価値破壊する)プロジェクトに投資する可能性がある」「あるいは経営陣の保身のために、投資も株主還元もしないで無為に現金保有をして、その価値を毀損する」として、コーポレートガバナンスが脆弱な企業は、保有現金を有効活用できないことを示唆している。

経営者が株主の負託に応えずに保身に走り、ディスカウント評価になるエージェンシーコストともいえる。

全体で見ると、日本の上場企業(金融を除く3729社)のバランスシートには、約137兆円の現金が積み上がっている(2021年12月末現在)。これに投資有価証券(持ち合い株式を含む)を加えると、その総額は236兆円にも上る ※1。

ファイナンス理論上、企業が株主に返還しないでバランスシートに蓄えた現金・有価証券には、機会費用がある。

これらの保有現金は、内部留保を主な源泉としており、内部留保は本来株主に帰属する利益を蓄えたものである。つまり、投資家の「再投資期待収益率」という機会費用が発生する対象なのだ。

日本企業に要求される一般的な株主資本コストを8%と仮定(Yanagi 2018)(柳 2021)すると、大まかに言って200兆円×8%=16兆円の追加的な年間利益が本来は求められているともいえる。

仮に価値を生む投資や株主還元に使われないとすると、毎年16兆円の逸失利益(価値破壊)が発生していることになる。

ここからコーポレートガバナンス・ディスカウントが起こり、2021年12月末現在で、上場企業(金融を除く3729社)のうち、バランスシート上の現金の方が時価総額よりも大きい企業が336社存在する。また、現金および有価証券残高が時価総額よりも大きい企業は、633社ある。

上場企業の9%で、保有現金が時価総額以上あり、17%で保有現金+有価証券が時価総額を上回っているのだ。

保守的に有利子負債を差し引いたネットキャッシュで見ても、純現金保有額が時価総額より大きい会社が241社、全体の6%もある。

理論的には、例えば「時価総額100億円の企業を時価で買収すると、借入金を全て返済しても200億円の現金が即座に手に入る」ことも起こり得る理屈になる。

多数の上場企業で、金融資産に対する何らかの価値破壊を市場が(意識的あるいは無意識的に)織り込んでいるとも解される事態であったわけである。

つまり、「柳モデル」(柳 2021)の示唆する通り、ESGのGが企業価値に影響を及ぼしているのだ。