家賃・水道・ガス・電気・通信

事業用と私用の按分方法は?

実は、厳密に言うと家事関連費は原則的に必要経費として処理できない。「家事関連費は必要経費」と言っておいてなんだが……国税庁は「取引の記録などに基づいて、業務遂行上直接必要であったことが明らかに区分できる場合にのみ、その区分できる金額だけを経費として落とせる」という。つまり、生活費との明確な区分ができれば例外的に必要経費として認められるというのが根本的な考え方なのだ。

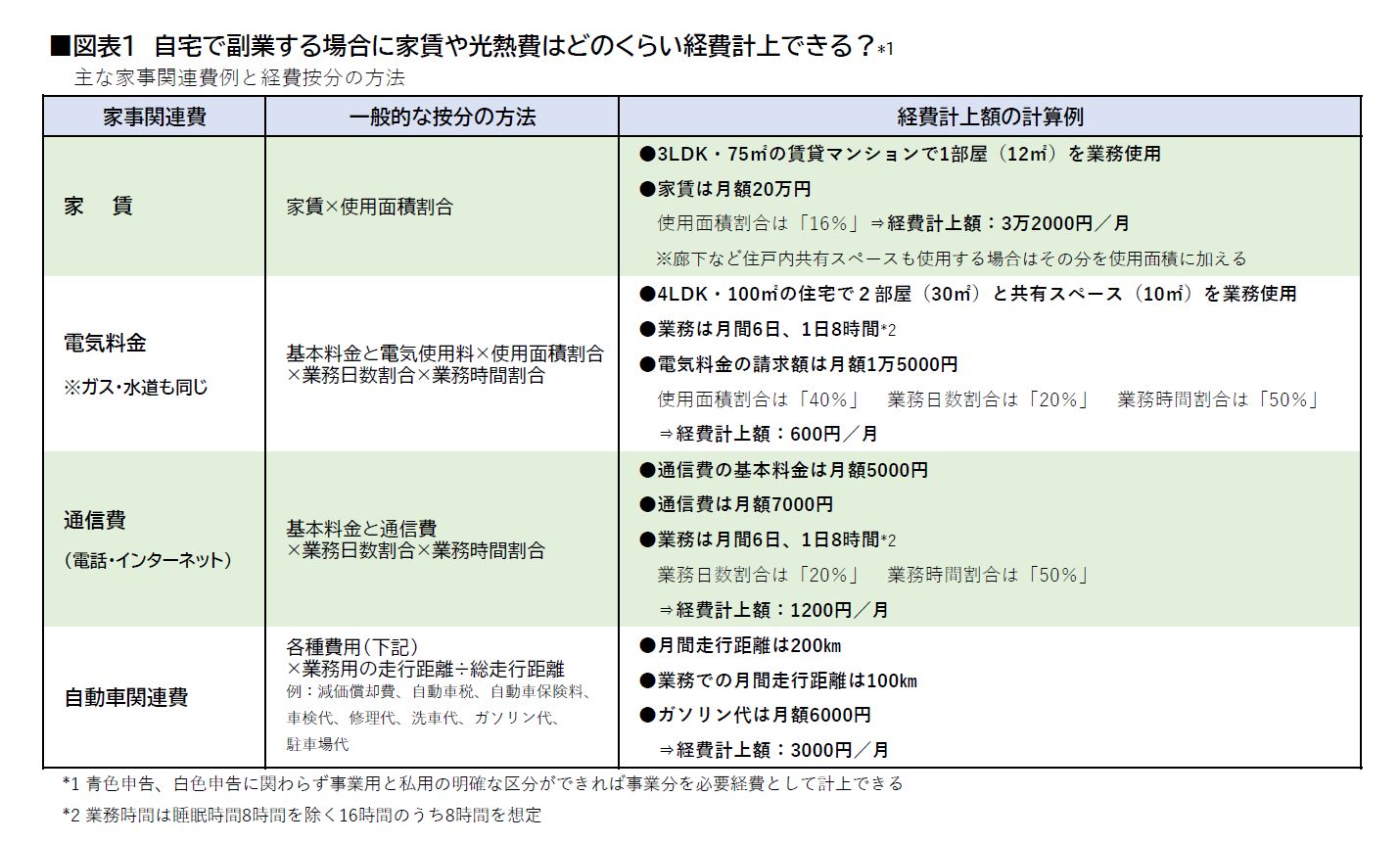

「明らかに区分できる場合にのみ」とは、どんな場合なのか。詳細を調べてみても「業務内容や経費の内容……を総合勘案して判定する」と、どこまでも曖昧な表現が並ぶ。そこで、前出の国税出身税理士に家事関連費算出の考え方や方法を聞いてみた(図表1)。

家事関連費算出の目的は、要するに「業務用の使用割合」を明確にすることだ。「(国税当局に)経費としての計上を否認することが難しいと思わせる合理的な理由が用意できていれば、経費として認めるしかない」(同税理士)のである。そこで、合理性の精度を上げる手段として、例えば住居の場合は、業務使用面積割合、業務日数割合や業務時間割合で按分する方法が用いられる。

按分した結果、業務に必要な部分が50%を超えた場合、あるいは50%以下でも、取引記録によって必要な部分が明らかに区分できていれば必要経費に算入できる(所得税基本通達45ー2)。

最近は、電気料金の値上げもあって水道光熱費もばかにならないから、事業での使用分はしっかり必要経費にしたい。また、携帯電話やインターネットが社会に浸透した今日、通信費は利用明細を保管して事業用と私用を正確に按分する。なお、電気料金や通信費などの按分方法に関しては「在宅勤務に係る費用負担等に関するFAQ(源泉所得税関係)」(国税庁・PDFに遷移)も参考になる。

自家用車も副業での使用の際は経費として計上できる。減価償却費、自動車税、自動車保険料、車検代、修理代、洗車代、ガソリン代、駐車場代などが対象となり、走行距離で按分するのが一般的だ。高速道路はETCカードで使用料を明確にし、運転記録を付けておくなど 業務で車を使用した“証拠”を残しておく。自動車以外の家事関連費も同様に、業務日誌を付けるなど日頃から“説得材料”の積み上げを心がけたい。