写真はイメージです Photo:PIXTA

写真はイメージです Photo:PIXTA

相続の問題は突然やってくる。家族を亡くした悲しみにくれるまもなく約10カ月の間に相続税の納付をせねばならないのだ。今回はプロが相続税額の計算方法をレクチャー。これを読んでおけば、いざというとき、あわてずに相続を乗り越えられる!本稿は、株式会社エッサム『家族をしっかり守る 相続 超入門』(あさ出版)の一部を抜粋・編集したものです。

3ステップでマスター!

相続税の計算方法

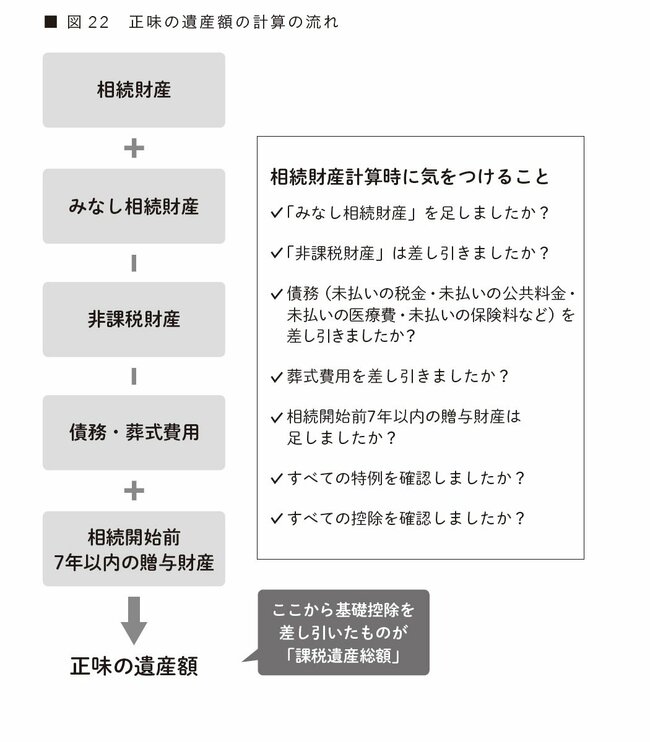

相続財産のリストアップと評価を終えたら、次は相続税額を計算していきます。相続税は、相続財産そのものにかかるわけではありません。加算すべき財産を足し、債務、葬式費用を差し引いた残額に、相続開始前7年以内の贈与財産を足し、そこから基礎控除を差し引いた、課税遺産総額にかかります。

■ステップ1

「基礎控除の額」を計算する

ここからは、相続税の計算方法を確認していきましょう。

基礎控除の額は、「3000万円+(600万円×法定相続人の数)」の式で計算できます。

基礎控除の額は法定相続人の数によって変わるため、同じ額の財産を相続しても、相続税のかかるケース、かからないケースが生じます。

たとえば、同じ5000万円の財産を相続しても、法定相続人が4人いるケースは基礎控除の額(3000万円+600万円×4人=5400万円)内におさまるので課税されませんが、法定相続人が3人のケースでは、5000万円から基礎控除の額(3000万円+600万円×3人=4800万円)を差し引いた残り200万円に相続税がかかることになります。

正味の遺産額が基礎控除の額よりも少なければ、課税遺産総額はゼロ以下になるので、相続税はかかりません。この場合は申告する必要もありません(ただし、小規模宅地等の特例などを適用するには申告が必要)。

同書より転載 拡大画像表示

同書より転載 拡大画像表示

■ステップ2

「相続税の総額」を計算する

課税遺産総額を計算できたら、次はそれを、法定相続分で財産を取得したものと仮定して、各法定相続人の相続分を計算します。そこに各相続人の法定相続分に応じた相続税率(図23)を掛け、税率に応じた控除額を差し引きます。こうして算出された各相続人の相続税額を合計すれば、相続税の総額が計算できます(この金額は「実際の相続税の納付額」ではない)。

同書より転載 拡大画像表示

同書より転載 拡大画像表示