同書より転載 拡大画像表示

同書より転載 拡大画像表示

配偶者の税額の軽減の適用を受けるには、相続税の申告が必須となります。

巨額の非課税枠が設定されているため、配偶者が相続した財産はほぼ非課税となり、納税自体は不要になります。しかし、「軽減により、納税が不要であること」の証明として、申告はしなければなりません。

配偶者の税額の軽減では、配偶者が実際に取得した財産をもとに、軽減される額を計算することになっています。

たとえば「被相続人の財産の2分の1」といった、あいまいなかたちではなく、土地ならどこの地番のどれだけの面積で評価額がいくら、預金ならどの銀行の何という口座の何円分など、具体的に計算できるかたちでなければなりません。

申告には、遺産分割協議書の写しなど、配偶者が取得した財産がわかる書類の添付が求められます。遺産分割協議書の写しには、相続人全員の印鑑証明書も添付します。

つまり、相続人全員の合意のもと、具体的な遺産分割(あるいは遺言書に基づく相続手続き)を申告までに終えて、はじめて、配偶者の税額の軽減を受けられるのです。

なお、相続税の申告期限までに遺産を分割できなかった場合は、「申告期限後3年以内の分割見込書」を添付して相続税を申告し、3年以内に分割を完了して、更正の請求をおこなうことで、配偶者の税額の軽減を利用できます。

『家族をしっかり守る 相続 超入門』(あさ出版)

『家族をしっかり守る 相続 超入門』(あさ出版)株式会社エッサム 著

配偶者の税額の軽減の対象者は配偶者のみのため、配偶者の相続する財産を多めにすれば、他の相続人の相続税額を減らせます。

このことから、配偶者にめいっぱい相続してもらって、相続税を軽減する人もいます。

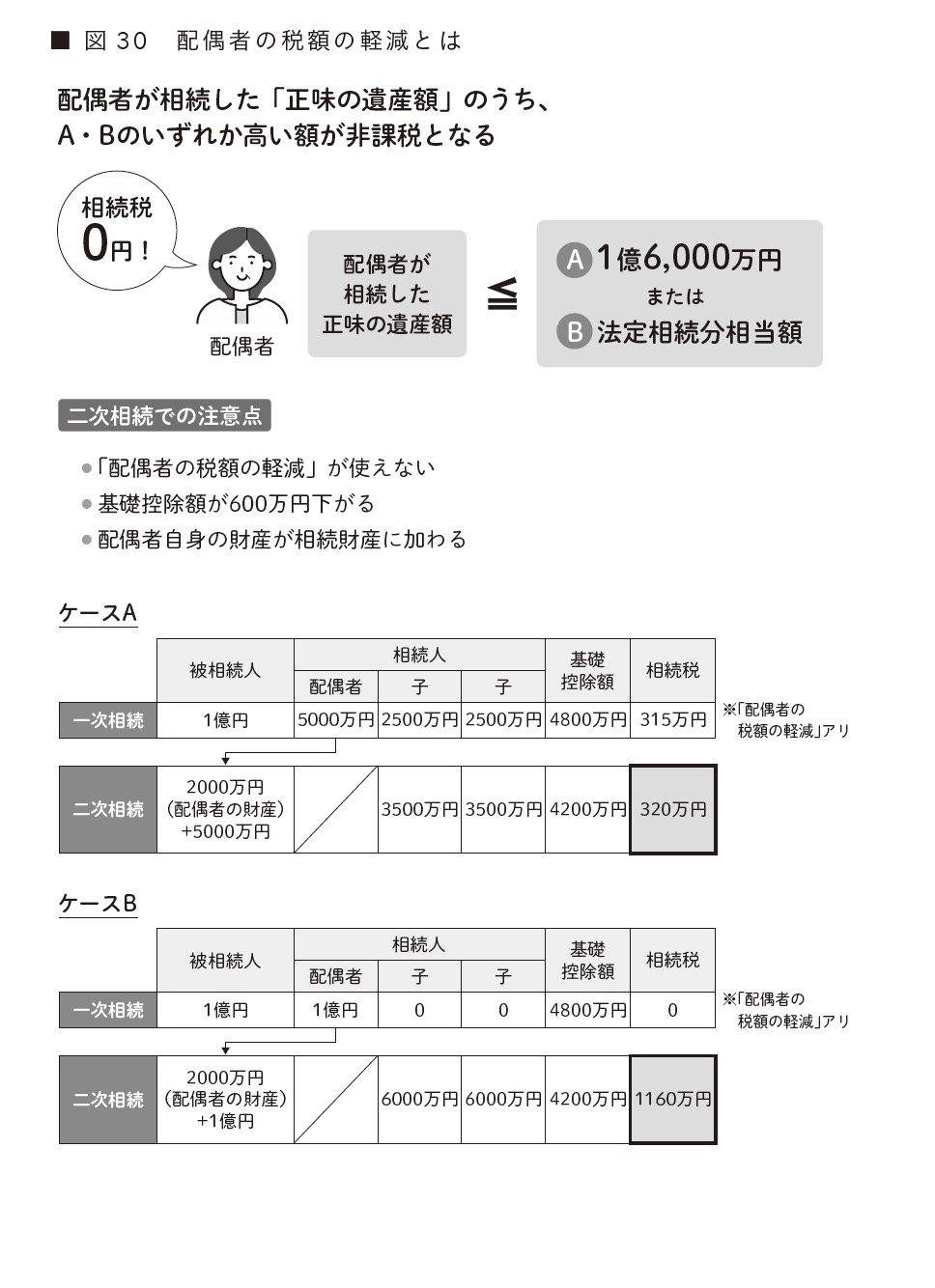

しかしこの方法は、配偶者が亡くなったときの相続(二次相続)までトータルで考えると、相続税を押し上げることにもなりかねません(図30ケースA・Bを参照)。

次回の相続時に多額の相続税が発生しないように、初回の相続での熟慮が必要です。