新刊『ファイナンス思考 日本企業を蝕む病と、再生の戦略論』の刊行を記念して、著者の朝倉祐介さんと、レオス・キャピタルワークス代表取締役・最高投資責任者の藤野英人さんとの対談をお送りします。企業の成長と停滞の背景について、お二人はかなり共通した問題意識をお持ちです。この対談後編では、マーケットへの感度や金融的発想が欠けている日本企業の状況や、その手本とすべきトーマス・エジソンの商人根性に議論が進みます。

日本企業には名経営者の中にも金融の素人が多い

藤野英人(ふじの・ひでと)

藤野英人(ふじの・ひでと)レオス・キャピタルワークス株式会社代表取締役社長・最高投資責任者

1966 年富山県生まれ。国内・外資大手投資運用会社でファンドマネージャーを歴任後、2003 年レオス・キャピタルワークス創業。主に日本の成長企業に投資する株式投資信託「ひふみ投信」シリーズを運用。投資教育にも注力しており、明治大学商学部兼任講師、JPX アカデミーフェローを長年務める。一般社団法人投資信託協会理事。主な著書に『投資家が「お金」よりも大切にしていること』(星海社新書)、『ヤンキーの虎 新・ジモト経済の支配者たち』(東洋経済新報社)、『投資レジェンドが教えるヤバい会社』(日経ビジネス人文庫)。

藤野英人さん(以下、藤野) 旧来型の大企業について、創業家以外の社長が担う場合に加えて(前回参照)、もう一つ問題を感じるのは、「マーケットという観点に鈍感」な点です。自分たちの商品も市場の中で戦っているし、社員たちも労働市場の中で値付けされているし、会社そのもののバリューも将来の期待収益から株価が決まっている…と、それぞれのマーケットに評価されているということが、どうも腹落ちしていない印象です。少し話がそれるかもしれませんが、ひところ話題になった日本大学アメリカンフットボール部の危険タックル問題を巡る大学側の対応を見ていても、自分や大学組織が世間から評価され、それによってバリューが決定づけられているという意識がゼロだな、と思いました。

朝倉祐介さん(以下、朝倉) 内向きな対応でしたよね。これまで日大側は、おそらく「いい大学だから、是非きてください」という生徒集めのための広報をずっとやってきてこられて、危機対応的な広報はあまりご経験もなかったんじゃないでしょうか。他大学や民間との人事交流も少なそうですし。

『さらば、GG資本主義 投資家が日本の未来を信じている理由』を拝読して印象に残ったのが、「株主の、従業員のための、顧客のための会社」というフレーズです。会社のあり方を如実に表された言葉だなと思いました。会社が財市場・労働市場・資本市場という3つの市場から評価されていて、そのバランスが大事だと考えていますが、会社で働いていると、顧客のため、従業員のため、というのはある程度感覚として分かりやすいんですよね。ただ、「株主の」という点だけが、置き去りにされすぎてはいないか、と日ごろ感じています。これを日本で言うと、「ハゲタカ」「物言う株主」と揶揄されがちですが、このねじれを是正できないと、いつまで経っても日本企業は投資家から見向きされませんし、健全な成長も実現できないと思います。

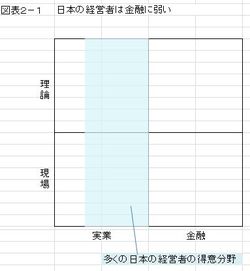

図表2-1:日本の経営者は金融に弱い

図表2-1:日本の経営者は金融に弱い拡大画像表示

藤野 資本市場の評価に限らず、日本企業の多くは金融的な発想が欠落しているんじゃないでしょうか。先日お話させていただいた方は「会社の経営者のタイプは4つに分けられる」と言われていました(図表2-1)。横軸に、「実業」と「金融」、縦軸に「現場」と「理論」をとる。日本の経営者はほとんどが左半分に入る。つまり、実業の世界の中で現場と理論には通じているけれど、金融的な発想はゼロ。ROIC(投下資本からいくら儲けたかを測る投下資本利益率)とWACC(自己資本と他人資本の調達コストの加重平均)のスプレッドを最大化し、事業部門ごとのバリューを上げようとしているリーダーがほとんどいない。単に、売上から費用を差し引いて黒字なら成功だと思っているような、金融のド素人が多いね、と。

日本の名経営者と言われる方の中でも、この4象限をまんべんなく押さえている方はなかなかいらっしゃらない。おそらくソフトバンクの孫正義さんが積極的に金融の分野をやっていこうという方ですが。一方、フェイスブックのマーク・ザッカ―バーグやアマゾンのジェフ・ベソスはこの4象限を全体的に満たしている。日本企業と米国企業の競争力の差は、この金融的な発想の欠如に原因があるけれど、メディアも指摘しない。

朝倉 たしかにそうですね。組織や束ねるべき事業が大きくなると、ポートフォリオ・マネジメント的な発想が必要だし、ファンドマネージャー的な感覚が必要になるはずですが、その点が日本企業は弱いんじゃないでしょうか。もうひとつ、日本では手触り感のあるものづくりをやる人が偉い、という信仰が強すぎる。本田総一郎はずっと現場でバイクを作っていたと語り継がれていますが、そんなことはありません。たとえば、松下幸之助さんもすごい金融の知識も高かったでしょう。

日本人は偉大なるエジソンの商人根性に学ぶべき

「エジソンは本当に“悪い奴”」と藤野さん

「エジソンは本当に“悪い奴”」と藤野さん

藤野 それで思い出すのはエジソンです。僕、大好きなんですよ。尊敬の念を込めて言うんだけど、本当に“悪い奴”なんですよね(笑)。

エジソンはずっと研究室で熱心に研究していた現場の人だと思われていますよね。「天才とは、1%のひらめきと99%の汗(努力)」という言葉も有名ですし。でも、彼ほど、日本で誤解されている人はいません。

たとえば、手動のレバーをくるくる回しながら、顕微鏡のようなものを覗き込むと動画が見られる映写機を発明したときのこと。彼が本当にすごいのは、それをどうやって売ろうか死ぬほど考えたところです。広く一般に売り出すのではなく、エジソン商会とフランチャイズ(FC)契約をした人だけに渡し、FC加盟料のように使用料を取った。なおかつ動画を見ながらお客が食べるポップコーンや飲料も、エジソン商会を通じて卸すように指定した。これ、まさに長期的に得られるキャッシュフローをどう積み増してバリューを高めるかという発想ですよ。

朝倉祐介(あさくら・ゆうすけ)

朝倉祐介(あさくら・ゆうすけ)シニフィアン株式会社共同代表

兵庫県西宮市出身。競馬騎手養成学校、競走馬の育成業務を経て東京大学法学部を卒業後、マッキンゼー・アンド・カンパニーに入社。東京大学在学中に設立したネイキッドテクノロジーに復帰、代表に就任。ミクシィへの売却に伴い同社に入社後、代表取締役社長兼CEOに就任。業績の回復を機に退任後、スタンフォード大学客員研究員等を経て、政策研究大学院大学客員研究員。ラクスル株式会社社外取締役。株式会社セプテーニ・ホールディングス社外取締役。Tokyo Founders Fundパートナー。2017年、シニフィアン株式会社を共同設立し、現任。

朝倉 まさしく。日本人がとかく、いい商品を作れば、自動的に売れると考えてしまいがちなのと真逆ですね。

藤野 さらに、そのFC加盟オーナー会を開催した際に寄せられた「スクリーンみたいなものに動画を映せたら、手が空くので、もっと沢山ポップコーンや飲料も売れるのではないか」という意見をもとに、現在の映画館のように大きく映し出す映写機を作り、エジソン商会が独占的に売って儲けました。そして、取り決めを破る相手とは、すべて裁判に持ち込んだ。当時の新聞記事を読むと、エジソンは研究室より裁判所で過ごす時間のほうが長かった、と揶揄されているぐらいです。現在に至っても、特許件数のナンバーワンはエジソンです。いい製品を作ったら、権利を守って、それを売るモデルをつくり顧客に提供するビジネスモデルを作ったんですね。

ただ、こういう話を日本人にすると、「エジソンに幻滅した」とか言うんですよね。ただの金儲け主義じゃないか、と。でも、このエジソンの姿にこそ、日本人は学ぶべきなんです。日本は付加価値の高い仕事をしているのに、それを利益率の高いビジネスモデルに落とし込めていないから、労働者が低賃金に甘んじているし、一生懸命働いても生活格差は埋まらないままになっている。だからこそ、ファイナンス思考は大切だと思います。

朝倉 財務部門の方だけでなく、研究開発など全部門の方が“頭の使い方のOS”としてファイナンス思考を身に付けていただいて、金融と実業の世界をまたぎながら議論できるようになるといいですね。

藤野 しかも、その後エジソンは、映写機に映った人がエジソン商会にお金を払わなければいけないという「逆肖像権」を設定した。腹を立てた映画人たちは特許料支払いを逃れるために、当時映画製作の中心地だったニューヨークなど東海岸から西海岸のロサンゼルスに移ってハリウッドがうまれた。もちろんハリウッド側もエジソンらと裁判になりましたが、反トラスト法違反を盾に勝利し、自由な映画製作を守り抜いた。逆説的に言えば、エジソンの独占的な態度が、自由闊達なハリウッドというイノベーションを生み出したとも言えます。

朝倉 まるでGUI(グラフィックユーザーインターフェイス)勃興期のアップルとマイクロソフトの戦いのようですね。

藤野 映画を巡る資本とイノベーションの関係は、今のインターネットの世界と変わりません。