「資本コスト」「コーポレートガバナンス改革」「ROIC」といった言葉を新聞で見ない日は少ない。伊藤レポートやコーポレートガバナンス・コード発表以来、企業には「資本コスト」を強く意識した経営が求められている。では、具体的に何をすればいいのか。どの経営指標を採用し、どのように設定のロジックを公表すれば、株主や従業員が納得してくれるのだろうか?

そこで役立つのが『企業価値向上のための経営指標大全』だ。「ニトリ驚異の『ROA15%』の源泉は『仕入原価』にあり」「M&Aを繰り返すリクルートがEBITDAを採用すると都合がいいのはなぜか?」といった生きたケーススタディを用いながら、無数の経営指標の根幹をなす主要指標10を網羅的に解説している。すでに役員向け研修教材として続々採用が決まっている。

そんな『経営指標大全』から、その一部を特別に公開する。

Savvapanf Photo © - stock.adobe.com

Savvapanf Photo © - stock.adobe.com

コロナウイルス拡大を受けて

債務削減を優先

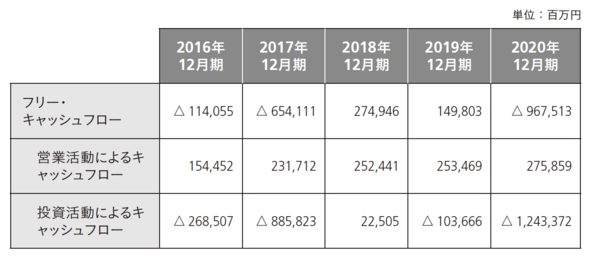

図表1 アサヒグループホールディングスの連結フリー・キャッシュフロー(IFRS)

図表1 アサヒグループホールディングスの連結フリー・キャッシュフロー(IFRS)

新型コロナ感染症から大きな打撃を受けたアルコール・飲料業界にあるアサヒグループホールディングス(以下、アサヒ)は、2021年初頭、それまでガイドラインとして継続して掲げてきた経営指標(売上高、事業利益成長率、EPS成長率、ROE)を取り下げ、2022年に新たなガイドラインを設定する予定と表明した。

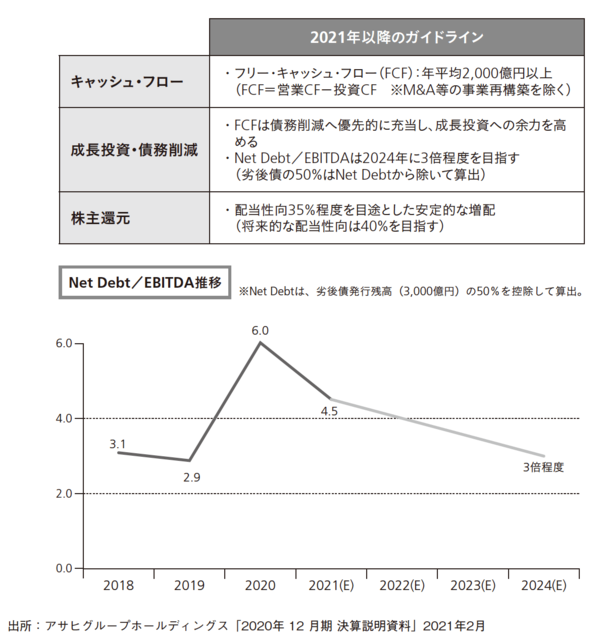

数値の一部更新は行われたものの、継続してガイドラインとして示し続けたのが、図表2に示す「財務、キャッシュ・フローのガイドライン」である。

図表2 アサヒグループホールディングスの財務、キャッシュフローのガイドライン

図表2 アサヒグループホールディングスの財務、キャッシュフローのガイドライン

フリー・キャッシュフロー(FCF)については、「営業キャッシュフロー ー 投資キャッシュフロー(M&Aの事業再構築を除く)」と定義し、年平均2000億円以上を目標として、債務削減へ優先的に充当しながら将来の成長投資への余力を高める、と具体的に述べている。NetDebt/EBITDAを2024年に3倍程度にすることを目指しながら、配当性向35%を目途とした安定的な増配を目指すとも示している。

これら経営指標全般から発するメッセージは、当面は安定した業績推移と債務の削減を最優先するということであろう。