AERA 2024年2月12日号

AERA 2024年2月12日号拡大画像表示

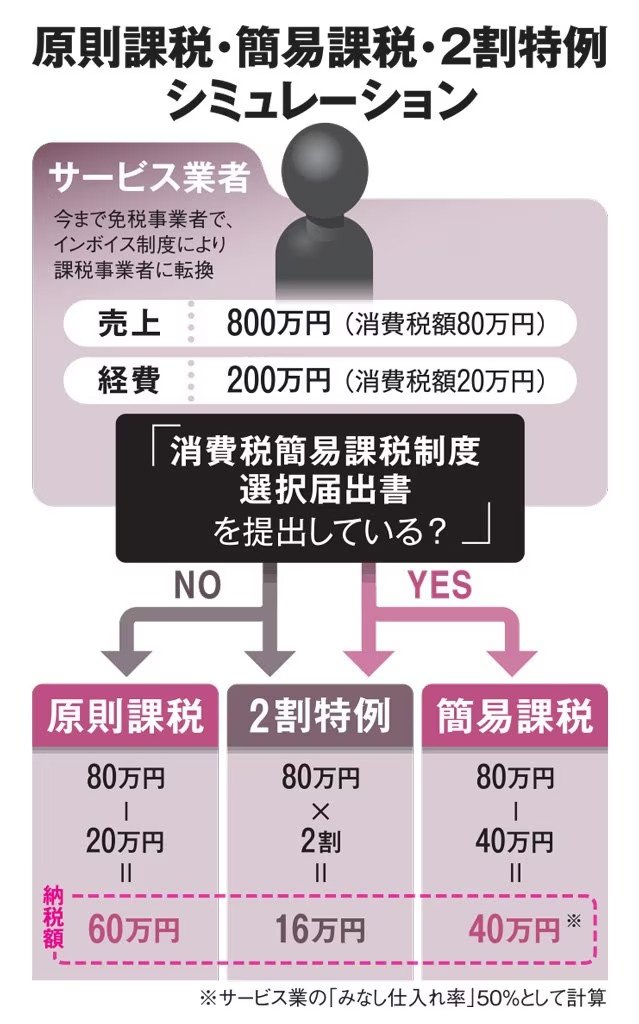

ちなみに一番高い第一種の卸売業は90%、一番低い第六種の不動産業は40%です。

しかし、この「簡易課税方式」を選べるのは原則として課税売上が5千万円以下で、昨年の12月31日までに「消費税簡易課税制度選択届出書」に23(令和5)年分の申告から適用する旨を記入して税務署に提出した人のみになります。

これら二つの方法のほか、インボイス制度を適用したことで消費税の申告をしなければならなくなった事業者は「2割特例」を使うことができます。

これは「売上にかかる消費税額の2割だけ納める特例」です。例えば、課税売上高が330万円で、そのうち消費税が30万円の場合、30万円の2割である6万円が国に納める消費税額になります。

Q「2割特例」は誰でも選択できる? 注意することは?

そもそもこの「2割特例」はインボイス制度の導入により、本来は消費税とは無縁だったはずなのに消費税の課税事業者になった人の負担を減らすために設けられた制度です。つまり、課税売上高が1千万円を超えていて、もともと課税事業者だった人は使えません。また課税売上高が1千万円以下でも、今までに「消費税課税事業者選択届出書」を提出していたり、課税期間を短縮していると2割特例は選択できません。

ここで注意しなくてはいけないことは、消費税は前々年度の売上を基準にして課税かそうでないかを考えること。つまり、21(令和3)年度の売上が1千万円を超えている人は、昨年が1千万円以下であったとしても、もともと今年は課税事業者になるので今年は「2割特例」は使えません。

そしてこの「2割特例」は、インボイス制度導入の経過措置期間のみに適用できる制度なので、適用期間は23(令和5)年の10月1日から26(令和8)年の9月30日までの間です。

また、この制度は原則課税方式を適用していようと、簡易課税方式を選択していようと、どちらでも適用が可能です。