銀行業界がマイナス金利政策にどっぷり漬かってから初めての中間決算が出そろった。今年2月に導入され、銀行の業績に大打撃を与えるといわれたこの政策の影響度に注目が集まったが、金融庁は銀行がどのようにそれを穴埋めし、決算数字をつくったかに注目。その視線には、かつての銀行業界の常識を覆す問題意識もうかがえる。(「週刊ダイヤモンド」編集部 鈴木崇久)

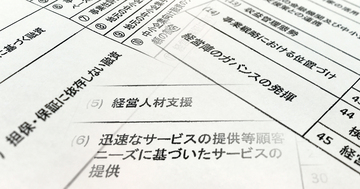

11月18日、銀行の融資姿勢改革などを議論する「金融仲介の改善に向けた検討会議」が開催された、金融庁の庁舎 Photo by Takahisa Suzuki

11月18日、銀行の融資姿勢改革などを議論する「金融仲介の改善に向けた検討会議」が開催された、金融庁の庁舎 Photo by Takahisa Suzuki

11月18日、金融庁と外部の有識者たちによる非公開の会議が開催された。銀行の融資姿勢改革などを議論するその会議での議題の一つとして挙がったのが、11月下旬に出そろった銀行業界の中間決算だ。

今年2月に日本銀行が導入し、銀行の業績に大打撃を与えるといわれてきたマイナス金利政策。その影響をもろに受けた初の中間決算の結果は厳しいもので、当期純利益を見ると、3メガバンクグループはいずれも減益。地方銀行も多くが減益に陥った。ただ、会議での論点は決算結果そのものよりも、マイナス金利政策の悪影響をいかに銀行が穴埋めしたかという点に比重が置かれた。

現在、監督官庁の金融庁が銀行に求めていることは大きく二つ。顧客目線での経営の徹底と、今後も生き残ることができる持続可能なビジネスモデルの構築だ。すぐには結果が出ない難問だが、今回の中間決算において答えの萌芽が見えるかどうかを、会議の参加者たちは見極めようとしたのだ。

しかし、結論から言えば、ほとんどの銀行は会議参加者のお眼鏡にかなわなかったようだ。

今回の中間決算でも、近年の銀行の好決算を演出してきた手法が多用されていた。国債や株式などの有価証券を売って、抱える含み益を利益として計上する手法だ。

その最たる例が、筑邦銀行(福岡県)と豊和銀行(大分県)の2行だ。筑邦銀行は当期純利益5.05億円の116%に当たる5.86億円を国債等債券損益で稼ぎ出した。そして、豊和銀行は当期純利益1.44億円の2倍超となる3.05億円を株式等関係損益で、含み益を吐き出している。

また、これら小規模地銀だけでなく、各地域のトップ地銀も同様の手法を用いている。静岡銀行は当期純利益127億円の97%に当たる123億円を国債売買損益で、鹿児島銀行は当期純利益56億円の77%に当たる43億円を株式等関係損益で計上しているのだ。