不動産所得で注意すべき「5棟10室基準」とは?

なお、アパート経営や駐車場経営からの収入は「不動産所得」になりますが、この所得も損益通算ができます。

これら不動産から収入を得る場合にも、青色申告にすることはできるのですが、1つだけ問題があって、不動産収入の場合には、そこそこの規模でないと、青色申告のメリットである「65万円控除」が使えないのですね。

「5棟10室基準」というのがあって、アパートでは5棟(!)、マンションでは10室といった規模以上でないとダメなのです。

不動産経営は不労所得の代名詞ですから、少し厳しい基準になっていると理解してください。

さて、もう一度副業の扱いについてですが、なぜそこまでちゃんとやったほうがいいのかというと、じつは最近、副業に対する税務署の判断が厳しくなってきているからなのです。

つまり、こちらとしては副業を事業所得で申告しても、税務署が認めないケースが出てきたのです。

キチンとした副業ならともかく、副業と言えないような「なんちゃって副業」は、事業所得とはしないというわけです。

事業所得としないというのはどういうことかというと、これは「雑所得」という扱いになります。

雑所得ということは、要するに、事業とはみなされない、ということです。

副業を考える場合、雑所得とされると、非常に不利になります。

それは、前述した損益通算ができなくなる、つまり「税金の取り戻し」ができなくなるわけです。税務署が認めたがらない理由もわかりますよね。

ですから、そこそこキチンとした副業をする場合で気をつけなければならないのは、「雑所得」とみなされないようにすることなのです。

なお、同じ副業でも損益通算ができないものがあります。

その代表が、株式やFX(為替先物)などの譲渡所得で、これらは「分離課税」といって、他の所得とは別に集計することになっていますが、ここでは省略します。

今後税制は、個人に対する負荷を高める方向に進むのは間違いありません。

その一方で、法人に対する税制は経済振興のためもあって、税率の引き下げが世界のトレンドです。

そこで、個人において法人のメリットを享受するために、プライベート・カンパニーを設立するという動きがあります。

ここでは紙面の都合上割愛しますが、今後、個人と法人の税制を上手に利用することが個人の資産を守るだけでなく、個人の生き方も変えていくのに必要となってくるかもしれません。

そのためにも、これからのビジネスパーソンの方はすべて、いま以上に税金に対する関心を持つべきではないか、と思います。

【新刊のご案内】

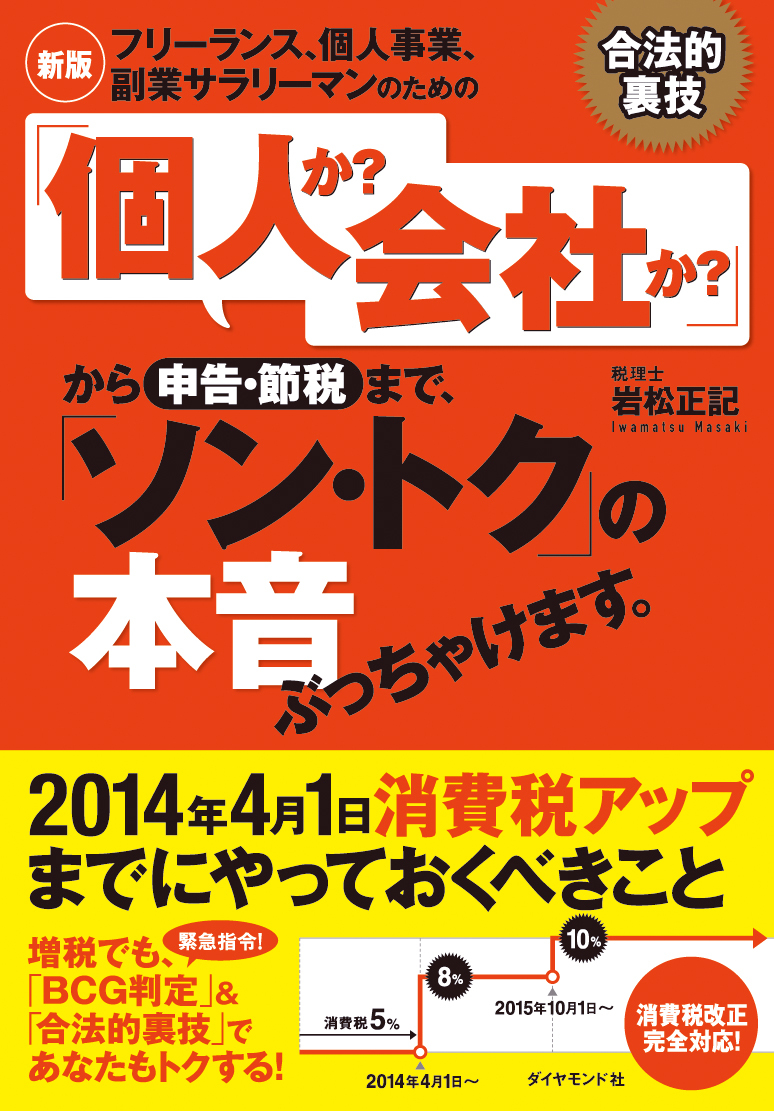

『【新版】フリーランス、個人事業、副業サラリーマンのための「個人か?会社か?」から、申告・節税まで、「ソン・トク」の本音ぶっちゃけます。』

「2014年4月1日消費税アップまでにやっておくべきこと」&「合法的裏技&BCG判定」で、逆風をベネフィットに変えてしまおう!

のべ2000人超の経営者と対峙してきた「ぶっちゃけ税理士」による、消費税改正完全対応版!「消費税特別パート」を40ページ超新設したパワーアップ版!判断に迷うグレーゾーンも「BCG判定」と「合法的裏技」でトクするポイントを初公開。この1冊で、「個人か?会社か?」から確定申告・節税まで万全!やさしい会話形式とぶっちゃけ度合を見てください。類書の税制改正本とは大きく異なります。ぜひご一読ください。

ご購入はこちらから!→ [Amazon.co.jp] [紀伊國屋書店BookWeb] [楽天ブックス]

通称“ぶっちゃけ税理士”。東北税理士会所属。会計事務所勤務を含め、10年間に転職4回と一時期無一文になった経験を活かし、起業専門税理士として創業から事業承継・M&Aまでを網羅して中小企業を支援。何事にも本音でぶちあたるその姿が共感を呼び、政府系起業支援団体の第1期アドバイザーとして指名数東北・北海道ナンバーワン(全国3位・起業相談部門)となったほか、開業5年で102件関与と業界平均の3倍を達成。関与した経営者は2000人超。元査察の税理士に仕えていたため、税の世界の裏事情にも詳しい。