成約金額で50億~数百億円以上といった中規模以上のM&Aの現場では専門化と細分化が進んでいる。「新釈 成功するM&Aの進め方 オンディールからポストディールの要諦」の著者であるAGSコンサルティング・坪井孝太M&Aトランスフォーメーション(MX)事業部長がアフターコロナ時代のM&A成功の秘訣を3回に渡って解説する連載の第2回は、オンディールの要ともいえるDD(デューデリジェンス)における最新の動向について述べる。

入札方式の増加が専門化を加速させる

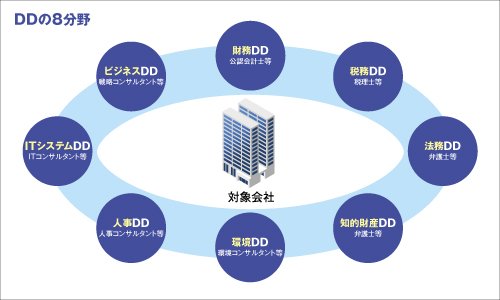

DDとは、デューデリジェンス(Due Diligenc)の略です。売り手企業の実態や資産内容、また買収にあたってのリスク等を分析・精査する作業のことです。

買い手企業は、会計ファームやリーガルファームといった外部専門家(専門アドバイザリー)の力を借りながら、財務や税務、法務、ビジネス、ITシステムといった様々な分野について必要に応じた精査・分析を行います。中でも財務、ビジネスのDDはすべてのM&Aにおいて必須と言えます。その他のDDについては、買収の形態や売り手企業のビジネスモデル、資産内容等に応じて必要があれば実施します。

かつてはこうした各種のDDにトータルで2カ月程度を充てることもありましたが、近年は、4~6週間程度と短縮化の傾向が顕著です。そのため、アドバイザリーの選定もより細分化が進んでいます。

さらに、売り手市場と言われる現在は、売り手企業が複数の買い手候補を同時に募る入札方式(ビット方式)が主流になりつつあります。

一対一の相対取引も行われていますが、ディールがブレイクした場合、売り手は新たに買い手候補を探してゼロから交渉を始めなくてはなりません。他方、入札方式では複数の買い手が競り合うため、一般にブレイクの可能性は低くなるだけでなく、成約金額も高くなる傾向にあります。

仮に3社の買い手によるビットとなった場合でも、DDの期間が3倍になるわけではありません。限られた期限内にDDを行う必要があるため、任に当たるスタッフは分野ごとに細切れで作業することになります。

その結果、密な連携と情報交換が必要なはずのビジネスと財務のDDが別々のファームの担当となり、情報共有が疎かになることで価値算定が高く出てしまう、また後のPMI(ポスト・マージャー・インテグレーション=経営統合)に悪影響を与える、といった弊害も指摘されています。