Photo:sorbetto/gettyimages

Photo:sorbetto/gettyimages

ビジネスの“価格”を判断する際、頼れる共通の物差しであるファイナンス。特集『夏だ!スキルだ!3日で絶対!習得シリーズ 2020』(全30回)のファイナンス最終回の3日目は、いよいよ具体的な物差しのツール「NPV」「IRR」「DCF」を紹介。もちろん、今回も5・7・5の川柳で簡単に頭に入る。(ダイヤモンド編集部副編集長 清水量介)

ビジネスの“価格”が分かる!

便利なツール「NPV」「IRR」

本特集の【ファイナンスその1〜2】で2日目までに伝えたのは、ファイナンスの基本概念と調達コストなどだ。そして、重要なのはそれを基に実際の事業に生かすこと(※)。

>>【ファイナンスその1】『ファイナンスは意思決定・投資判断に必須のスキル!川柳でサクッと覚える』

>>【ファイナンスその2】『企業はどれくらいもうけるのが正解?ファイナンスで一発回答!』

決算書の損益計算書(PL)の利益というのは、実際のカネの流れを表していない。そもそも決算書は過去のある時点の状況を示しているにすぎないから、投資判断の材料としては心もとない。その事業を続けるべきか、撤退すべきか。他の事業に比べてどれくらいもうかっているのか。そのような判断、比較のための物差しとしてファイナンスは非常に有効だというのは本講座の2日目までに紹介した。

ここからは投資判断のための具体的なツールを学んでいこう。

ファイナンスの具体的なツールの代表例として「NPV(正味現在価値)法」「IRR(内部収益率)」がある。しかし、その手法に入る前に、もう一つだけファイナンスの基本概念を解説させてほしい。

ここまでで調達コストを上回るもうけが必要で、そのもうけとはキャッシュ、現金であると伝えてきた。正確に言うなら、「フリーキャッシュフロー(FCF)」だ。

キャッシュといえば、財務3表のキャッシュフロー計算書(CF)が思い浮かぶかもしれない。

そして、CFには「営業活動によるキャッシュフロー(営業CF)」「投資活動によるキャッシュフロー(投資CF)」「財務活動によるキャッシュフロー(財務CF)」の三つが掲載されている。

実は、ファイナンスの世界での「もうけ=キャッシュ」は、その三つのどれでもない。さらに言えば、本特集の【決算書その3】で説明したような、一般的にいうFCFとも異なる(※)。

>>【決算書その3】『まさかの黒字倒産を回避!決算書川柳で覚えるキャッシュフローの肝』

一般的に最も簡単な形でFCFを求める場合、前述のCFの中の、営業CFと投資CFを合わせたものを指す。これがプラスなら経営が良好と判断できる目安となる。

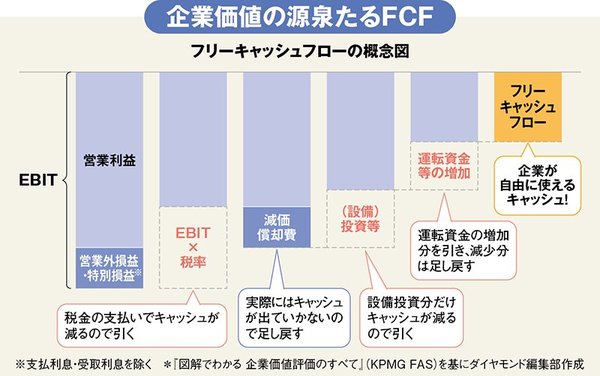

ところが、この一般的なFCFでは、投資判断においてはざっくりし過ぎているのだ。そこで、ファイナンスの実務上は下図のように計算したものをFCFとして使う。

ファイナンス川柳

「FCF 意味が違うよ より精緻」

図を基に説明していくと、まずEBIT(利払い・税引き前利益)という営業利益に保有資産から生み出される営業外損益・特別損益を加えたものから税金の支払いで減るキャッシュ分を差し引く。

次に、会計上の概念にすぎず実際の現金支出を伴わない減価償却費を足し戻した上で、設備投資で使ったキャッシュの分を引く。

最後に運転資金が増えたらその分のキャッシュを引き、減少した場合は足し戻すことでFCFが求められる。

要するに一般的なFCFに比べて、実際のおカネの流れにより近づけるため精緻な計算をしているのだ。これで、ファイナンスの世界での「もうけ」が分かる。

ここからはいよいよ、投資判断の手法を紹介していこう。