3月のFOMC(米連邦公開市場委員会)では25ベーシスポイントの政策金利引き上げが決定されたが、事前にFRB(米連邦準備制度理事会)のイエレン議長などの発言で利上げが織り込まれていたこともあり、市場では大きな動揺は見られなかった。

むしろ、FOMCメンバーが見通す2017年の利上げの回数(中央値)が4回ではなく3回だったことから米国債利回りが低下し、為替市場ではドルが主要通貨に対して売られている。

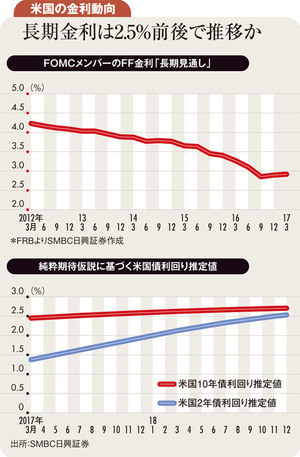

FOMCメンバーの見通しでもう一つ注目されるのは、FF(フェデラルファンド)金利の長期見通し(加重平均値)が引き続き3%を下回る低水準となっていた点である。

純粋期待仮説の観点から長期金利を考えると、例えば10年債利回りは今後10年間に中央銀行がどのような軌道で利上げを行うかとの予測から導き出される。FRBが利上げをどこで(何パーセントで)ストップするかという点で重要なのがFF金利の長期見通しだ。

3%以下で利上げがストップされるのであれば、理論上10年債利回りは3%を上回らないことになる。利上げが行われる都度、2年債など短期金利に影響を受けやすい債券の利回りは上昇するが、10年債利回りは利上げの有無よりFF金利の長期見通しの影響を受けやすい。利上げが行われるたびに上昇するものではない。

FF金利の長期見通しの水準は米国の期待潜在成長率に比例しやすい。FRBがある程度のペースで利上げサイクルに入った場合、その後の長期金利は米国の経済成長への期待に左右されやすくなると考えられる。

しかし、トランプ米大統領が就任してから2カ月がたつ中、市場の期待とは裏腹に米国の潜在成長率を押し上げるようなビジョンは大統領から発せられていない。

大統領が掲げる「インフラ投資」などは米国の労働生産性向上を介して潜在成長率を押し上げ得る政策だ。しかし、財源確保が難しい点などを考えれば、市場が期待する米国経済の成長率押し上げは現時点で難しそうだ。

米国の利上げが新興国等の経済の下押し圧力となれば、そのことも米国経済の先行き見通しを引き下げかねない。このような状況が続いていけば、今後、年3回ペースの利上げが続く中でも米国10年債利回りはさほど上昇しない可能性が高く、逆に低下方向に向かうことすらあるだろう。

過去15年程度のドル円相場に注目すると、米日の2年債の利回り差より10年債の利回り差の方が強い影響を及ぼしているように見える。米国10年債利回りが今後あまり上昇しないとなると、当然ドル円市場の上値も重くなると予想される。

(SMBC日興証券為替・外債ストラテジスト 野地 慎)