Illustration by Saekichi Kojima

Illustration by Saekichi Kojima

あなたの退職金と老後のおカネを守り、活用していく方法を紹介する「退職金と守りの老後運用術」特集(全9回)。今回からは「守りの運用」のコンセプトの下、その始め方や非課税枠の活用法、具体的な商品に至るまで徹底的にガイドしていこう。第6回は大流行する「外貨建て保険」に潜む罠についてお伝えする(「週刊ダイヤモンド」2019年7月27日号を基に再編集)。

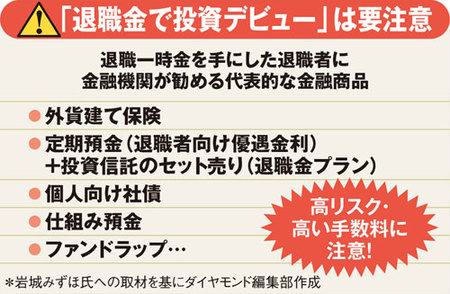

危険な「退職金で投資デビュー」

退職者は今、金融機関に「狙い撃ち」されている。特に注意したいのは、退職金で数千万円もの大金を一挙に手にするも資産運用の知識が浅い“投資素人”。手数料の高い商品を勧めて囲い込み、収益につなげる格好のターゲットであるからだ。

ファイナンシャルプランナー(FP)の岩城みずほ氏によれば、退職者が一時金を手にした際、金融機関が勧める代表的な商品には次の表のようなものがある。素人には判断しづらいが、手数料が高く、投資リスクも高いものが多い。退職金が振り込まれると、振込先の金融機関が営業をかけてくるケースは少なくないが、銀行の営業員の言うことを真に受けていると、思わぬ痛手を負いかねないのだ。

中でもここ数年、銀行窓口の販売現場で“大流行”しているのが「外貨建て保険」だ。背景には、低金利によって円建て保険の収益性が下がり、販売側の重点が外貨建てに移ってきたことがある。

外貨建て保険は、顧客から払い込まれた保険料を利回りが高いドルなどの外貨建て金融商品で運用する投資性の高い保険のことで、終身保険や個人年金保険などの種類がある。円建てより金利が高く、「元本保証」をうたうケースが多いこともあって販売を伸ばしているのだ。

もっとも、元本保証はあくまで外貨ベースの話。満期後の受取時などには為替変動の影響が生じ、結局トータルでは元本割れする可能性があるのだが、この為替リスクの落とし穴を理解せず契約し、後にトラブルとなるケースが高齢者を中心に続出している。

そうした問題が起こるのは、販売側の説明不足も関係していそうだ。例えば、FPの横川由理氏が相談者から聞いたことがあるのは以下のような実例だという。