みずほが、不祥事を何度繰り返しても生まれ変われず、金融庁に「言うべきことを言わない、言われたことだけしかしない」と企業文化を酷評されるに至ったのはなぜか。その真相をえぐる本特集『みずほ「言われたことしかしない銀行」の真相』(全41回)の#33では、みずほが8000億円規模の増資を発表した2010年にさかのぼる。併せて懸案だった3会長の退任も発表して「変革」を前面に打ち出し、他メガバンクに比べて劣っている資本力や収益力で巻き返しを図る構えで、その姿勢はあくまで強気だった。しかし一方で、危うさも透けて見えていた。

増資に3会長退任でも

収まらないみずほの不安

「こんな環境下で、儲かる秘策があるなら教えてほしい」

あるメガバンク幹部は、2010年5月15日にみずほフィナンシャルグループ(FG)が発表した10年3月期決算を見てこうつぶやいた。

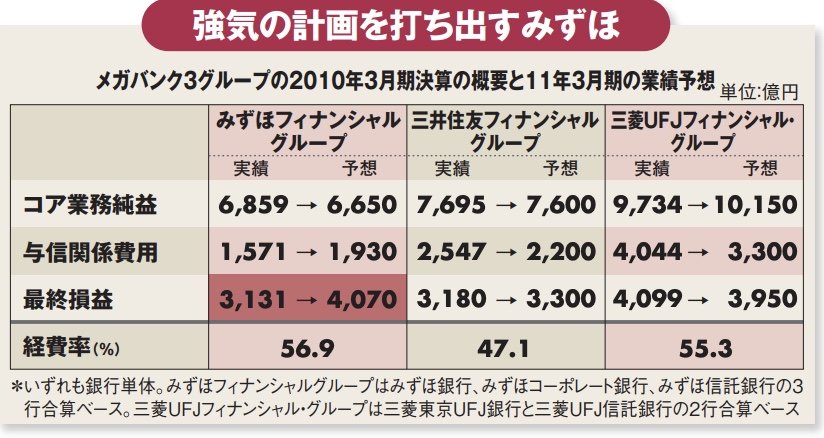

なかでも幹部の目を引いたのは、11年3月期の業績予想。傘下銀行3行合算ベースの最終損益は3割増の4070億円、連結ベースに至っては8割増の4300億円を見込み、他のメガバンクを圧倒していたからだ。

みずほは前期、本業の儲けを示すコア業務純益で、三菱UFJフィナンシャル・グループ、三井住友フィナンシャルグループに大きく水をあけられ、3メガバンクのなかで最下位。にもかかわらず、今期は最終損益で2グループを逆転して一気にトップに立つというのだからこの幹部が驚くのも無理はない(表参照)。

前期決算が赤字から黒字に転じたことで、税率の変更など各社各様に前提条件が違うことも確かにある。だが、不良債権処理に伴う与信関係費用の見通しを見れば、こちらは同じ環境下でありながらみずほの低さは際立っており、「見通しが甘いのではないか」と疑問視する関係者は少なくない。

これに対しみずほ側は、前期、日本航空が会社更生法の適用を申請したことで与信関係費用がふくらんだほか、クレジットデリバティブなどのヘッジ取引で、1216億円の損失を被った、こうした特殊要因が今期なければ、決して無理な数字ではないと説明する。

しかし、銀行を取り巻く環境は依然として厳しいまま。企業の資金需要は低迷し、09年10月以降、貸出残高は減速、貸出利ザヤの低下傾向も顕著だ。また中長期金利の上昇も期待できず、本業で収益を上げていくのは至難の業だ。

それだけに、みずほの業績予想は「きわめてチャレンジングな数字」(メガバンク幹部)と映るが、みずほにはどうしても実現させなければならない事情があった。