国は法人に交際費認めず!

5000円以下基準って何?

法人の場合はどうか。実は法人には、そもそも「交際費」を損金(*2)とすることが認められていない。「あれ?」と思われる方もいるだろう。顧客との“打ち合わせ”で会食をしたときに領収証をもらい、会社の経費で落とすことはどの企業でも普通に行われているはずだ。

しかも、国税庁は、法人の交際費の範囲を明確に「交際費、接待費、機密費その他の費用」と公表している(*3)。なのに、損金と認めないとはどういうことか?

現在、法人には「特例」が適用されていて、交際費の一定額、接待飲食費の一定割合を損金として計上できることになっている(*3)。特例は、政府の景気浮揚策として時限的に適用される措置であり、内容は図表1を参照してほしい。当然ながら、得意先、仕入先ほか事業に関係ある人の接待に使った費用であることが適用条件である。たとえ取引先を招待しても、実質的に自社の従業員のために行うイベントや旅行などには認められない。

だが、特例と言われても一般のビジネスパーソンにはあまりピンとこないかもしれない。それよりもなじみのあるのは、会社から「取引先との打ち合わせの飲食は1人5000円まで」と言われ、会計の時に金額内に収まるかハラハラする「5000円以下」の領収証の方ではないだろうか。

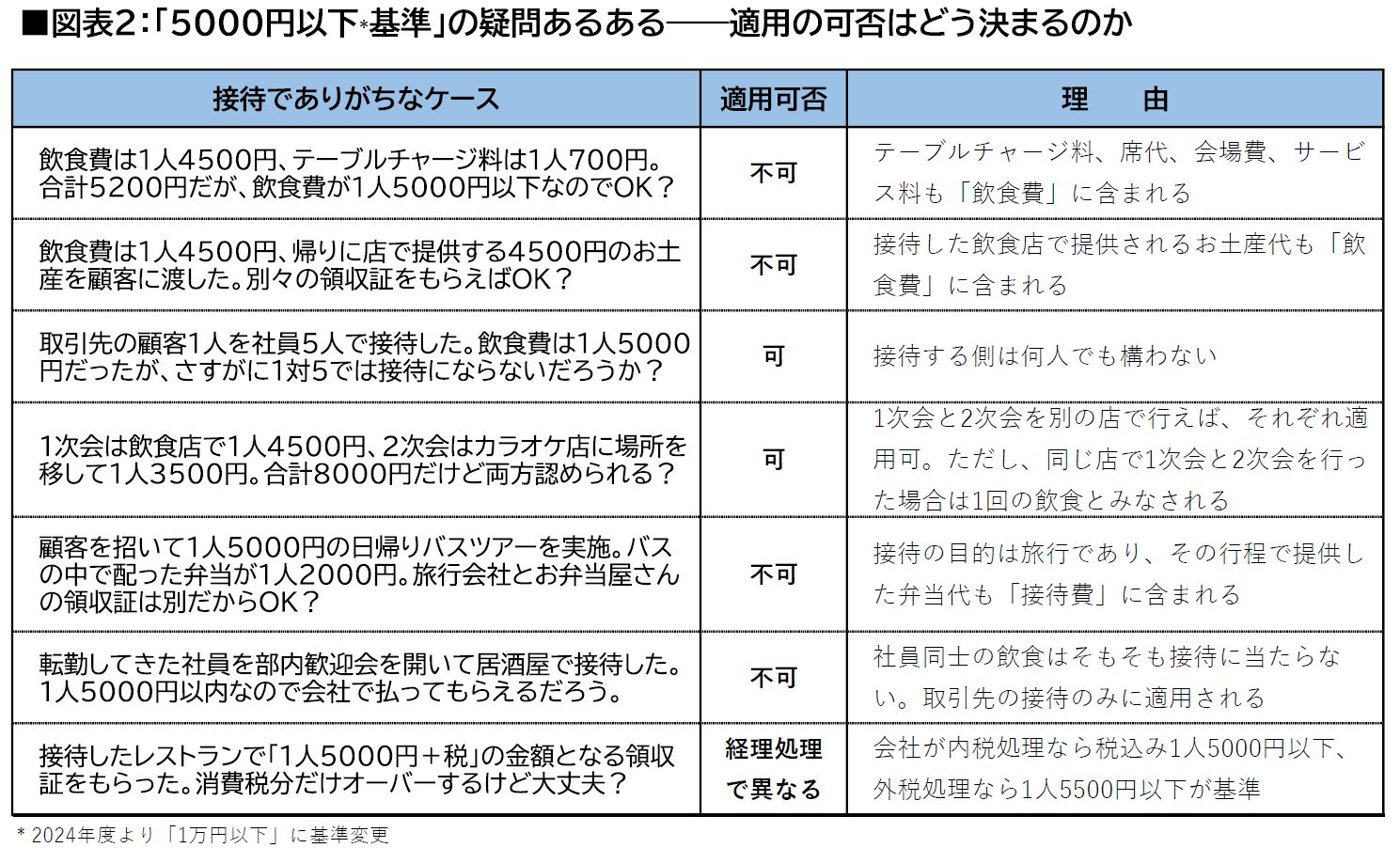

法人税法では、飲食や旅行などの接待に使った1人5000円以下の費用は交際費に当たらない。企業によって処理の仕方は異なるが、一般的には「会議費」として計上されるケースが多く、これは全額損金になる。同じ飲食でも交際費はダメ、会議費ならオッケーというのも不思議な感覚ではあるが、あくまでも目的は会議であり、飲食はそれに伴うものでなくてはいけない。図表2に「5000円以下基準」適用可否の事例を挙げてみたので、参考にしてほしい。

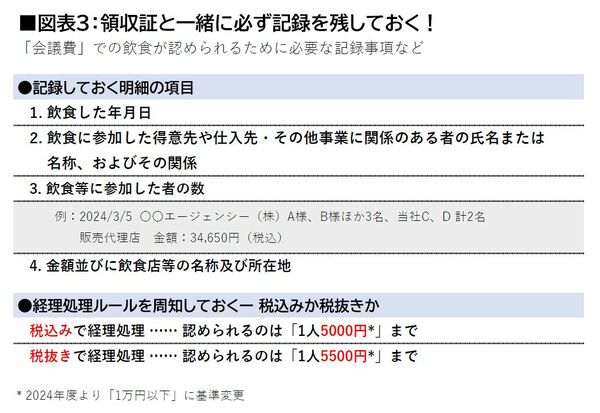

併せて、税務調査の際に指摘されても説明できるよう、社員が経費を申請する際には参加人数(社内・社外の合計)を記録し、1人当たりの費用が明確に分かるようにしておく必要がある。そこは結構シビアで、説明ができなければ損金計上はできない。社内で起票ルールを徹底しておこう(図表3)。

なお、「5000円以下基準」は、2024年4月から「1万円以下」に上限が引き上げられる。政府としては、「景気回復のためもっとお金を使って」という狙いがあるようだ。

*2 法人税を計算する際に収益から差し引くことができる費用の金額

*3 交際費等の範囲と損金不算入額の計算(国税庁)