岩田副総裁「日銀は出口策の

シミュレーションをしている」

物価目標達成も危ぶまれている日銀だが、「出口策」となるといっそう難しい

物価目標達成も危ぶまれている日銀だが、「出口策」となるといっそう難しい

8月4日、参議院財政金融委員会で日銀の岩田副総裁は、量的・質的金融緩和(以下、QQE)のリスクとして「日銀の期間収益や自己資本に影響が生じるケースが考えられる」とし、具体例として(1)日銀が保有するETFやJ-REITの時価が簿価を下回る、(2)出口で付利が保有国債の利回りを上回る、という2つの逆転現象に触れた。さらに岩田副総裁は、出口戦略の議論は時期尚早としながらも、「日銀内では出口策のシミュレーションをしている」と述べた。

こうした岩田副総裁の発言も踏まえて、今回は出口について一考したい。

日銀の出口策の5つの選択肢

最も現実性が高いのは付利引き上げ

ゼロ金利から離脱(いわゆるリフトオフ)した後の経済では、金利が介在する形で実物経済と金融が結びつくことになる。これは、経済が流動性の罠から脱し、貨幣数量説が一定程度意味を持つ局面に移行することを意味する。この移行を非伝統的金融政策の「出口」と定義しよう。この場合、量的緩和の縮小(いわゆるテーパリング)は出口の前に当たる。

このように出口を定義した場合、それが実施されるタイミングを見通すことは難しい。それどころか、総合CPIが「物価安定の目標」である前年比+2%を大きく下回る中では、黒田総裁が言うように出口を語ること自体、時期尚早なのであろう。その場合でも市場参加者の立場に立てば、出口戦略として実際にとりうる具体策を検討することの意義はある。

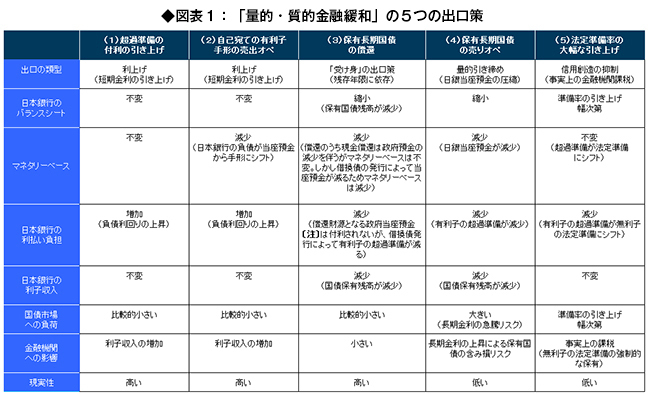

日本銀行のQQEの場合、想定される出口策は5つある。第1に超過準備の付利の引き上げ、第2に自己宛て有利子手形の売出オペ、第3に保有長期国債の償還、第4に保有長期国債の売りオペ、第5に法定準備率の大幅な引き上げである。それぞれについて、日本銀行のバランスシート、マネタリーベース、日本銀行の利払い負担、日本銀行の利子収入、国債市場への負荷、金融機関への影響、出口策としての現実性という視点からまとめると図表1のようになる。

注:政府預金には(1)国と民間との間の国庫金の受払を一元的に行う政府当座預金、(2)国庫金として納付された代用納付証券(小切手や無記名式の国債証券の利札など)や受払を行った貨幣(硬貨)などを計理する別口預金、(3)国(財務大臣)が運用方針や利子などについて特定の条件を指定する国内指定預金の3つがある。このうち政府当座預金と別口預金は付利されないが、国内指定預金は有利子預金である。

注:政府預金には(1)国と民間との間の国庫金の受払を一元的に行う政府当座預金、(2)国庫金として納付された代用納付証券(小切手や無記名式の国債証券の利札など)や受払を行った貨幣(硬貨)などを計理する別口預金、(3)国(財務大臣)が運用方針や利子などについて特定の条件を指定する国内指定預金の3つがある。このうち政府当座預金と別口預金は付利されないが、国内指定預金は有利子預金である。出所:バークレイズ証券作成 拡大画像表示