確かに昨年までの株式市場には何かショックが起きて下落してもいずれ相場は回復する、という固定観念が根づいていた。投資家はこれまでの体験から、地政学リスクによる市場変動は短期間で収束することを学習したのだ、という見方すらあった。

その収束過程で、投資家が中央銀行による市場サポートを期待していたのも事実である。「金融緩和が市場を救う」というコンセンサスは、世界中の投資家にとっての福音書のごとき安心材料であった。リーマン・ショック以降の大胆な金融緩和政策が、市場を地政学リスクから救っていたに過ぎないとすれば、2016年はその転換点になる可能性もある。

金融政策が市場の救世主であり続ける保証はない

実際、金融政策がいつまでも市場の救世主である保証はない。米国は「異常なゼロ金利」から脱して正常化する方向性を明らかにしている。日本やユーロ圏の中央銀行が量的緩和政策から抜け出せる日はまだ遠いように思われるが、それでも金融政策がもたらす資産市場への効果は徐々に低減している。

ディスインフレやデフレの傾向が定着するのに合わせて、中央銀行がいつの日か「インフレ目標」を捨てて緩和政策に背を向ける日が来るかもしれない。あるいは、世界はいずれインフレ懸念に目覚めることになるかもしれない。

こうしたセンチメントの変化の中で、地政学リスクが再び市場の攪乱要因として「復活」するシナリオに備える必要があることは言うまでもないだろう。仮にサウジアラビアとイランの対立がエスカレートすれば、中東が戦闘状態に陥る可能性もないとは言えないのである。

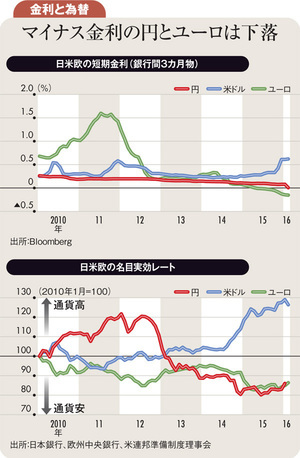

地政学と経済との接点としては、株価や原油価格のほかに長期金利や為替相場も重要な要素として挙げられる。実体経済にとっては、むしろ長期金利や為替の急変動による影響のほうが重要なケースも少なくない。

また、不透明さを嫌う保守的な資本市場は、地政学リスクの本質的な意味を曲解してしまうことがある。一例が、世界の耳目を集めた「アラブの春」である。北アフリカや中東における専制政治に対する民主化運動であったが、格付け会社はこれを「格付け引き下げ」の要因と見做し、株式市場は売り材料として受け止めたのである。

予測不能性に拒絶反応を示す市場の短期的なリアクションとしては理解できるが、その地政学リスクが持つ中長期的な意味を無視してやり過ごすことは賢明ではなかろう。地政学は、単に目先の売買のための材料ではないのである。

そうした地政学と経済社会の関係に対し、一般的に現代日本は敏感であるとは言い難い。日本で経済問題といえば、財政政策や金融政策などの経済政策面や円安か円高かといったドル円相場を注視することが多く、それは政府や日本銀行が解決すべきもの、という意識が強い。本来、投資家や経営者らがみずから行うべき国際政治・国際関係・国際金融の分析は、常に等閑になりがちである。

特にバブル崩壊後の1990年代における不良債権処理時代を端緒として、日本経済はいまなおその再建にもがき苦しんでいる。「失われた20年」から何とか脱却しようと、視線は常に内向きである。良い意味では足元を見つめ直しているとも言えるだろうが、逆に海外動向を凝視する余裕をなくし、関心まで薄れてしまったようにも思える。