ある企業Pが償還期限10年の社債を額面100万円、利率3%で発行したとしよう。社債というのは、投資家から借金をするために企業が発行する債券のこと。この債券を購入した人は、「10年後に100万円の元本を受け取る権利」と「10年にわたって毎年3万円(=100万円×3%)の利息を受け取る権利」を手にすることができる。

もちろん、こうして社債を発行する段階では、社債の利回りは企業側(借り手)が決めているのだが、このとき、社債を購入する投資家たちがこう考えたとしよう。

「P社はこの資金調達で新規事業をはじめると言っているが、失敗する可能性も高そうだ。本当に10年後、ちゃんと元本100万円を返してくれるだろうか? ひょっとしたら貸したカネが返ってこないかもしれない……。せめて6%くらいの金利じゃないと買う気はしないな」

ここで思い出してほしいのは、ファイナンスの世界での金利は、将来のキャッシュフローを現在価値に割り戻すための割引率でもあるということだ。

※これについては下記の記事を参照。

新築か?中古か?

マンション選びに役立つ「ファイナンス思考」

https://diamond.jp/articles/-/90217

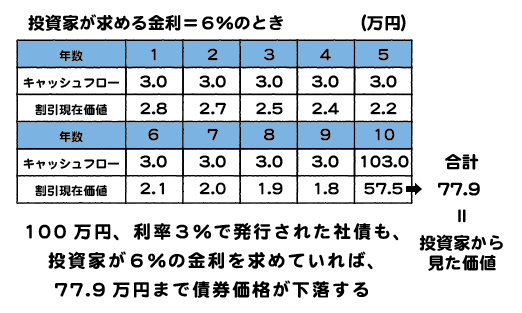

投資家たちが望む金利が6%だとすると、1年後に受け取る3万円には約2.8万円の現在価値しかないし、10年後に受け取る103万円(元本+利息)には57.5万円の現在価値しかない。要するに、この社債の正味現在価値は77.9万円ということになる。

その結果、P社の社債は、100万円ではなく、77.9万円で取引されるようになる。77.9万円で購入した債券が、毎年3万円の利息のキャッシュフローを生み、10年後には元本100万円が戻ってくるわけだから、この投資の期待利回りは、めでたく6%となるわけだ。

言い換えれば、いくらP社が自分で決めた定価100万円で社債を売り出しても、賢明な投資家たちが「それには77.9万円の価値しかない」と判断すれば、市場ではディスカウント(値引き)されて取引されてしまうのだ。

これは「貸し手が金利を決める」ことを表す典型的な例である。