日本銀行は9月20~21日に開いた金融政策決定会合で「長短金利操作付き量的・質的金融緩和」を導入した。長期金利の過度な低下が金融緩和政策の副作用とされる中、事実上の金利ターゲット政策に移行した格好だ。

ただ、「10年物国債金利が概ねゼロ%程度で推移するよう、長期国債の買入れを行う」とされているほかは、「目標」は明示されていない。「イールドカーブの過度な平たん化」が問題視された超長期国債の利回りがどの水準に落ち着くべきかとの目安は示されていない。

利回りが上昇した場合は「日本銀行が指定する利回りによる国債買入れ(指値オペ)」を行うとされていることから、超長期国債利回りにも事実上「上限」が設定された格好だが、結局、どの水準に落ち着くのだろうか。

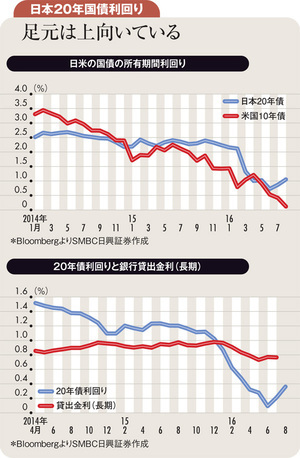

ここで重要になるのがまず、外債運用環境の悪化だ。日本の20年債と、3カ月為替先物を使ってヘッジを行った後の米国10年債の1年間の所有期間利回りの推移を見ると、為替ヘッジコスト上昇の影響などからリターンがゼロに近づいていることがよく分かる。