10月下旬、投売りパニックに大きく揺れた株式・為替相場は、このところ落ち着きを取り戻してきた感がある。日本株のファンドマネジャーは、「まだ恐ごわ」ながら「やっとひと息つけた」と漏らす。

10月下旬、投売りパニックに大きく揺れた株式・為替相場は、このところ落ち着きを取り戻してきた感がある。日本株のファンドマネジャーは、「まだ恐ごわ」ながら「やっとひと息つけた」と漏らす。

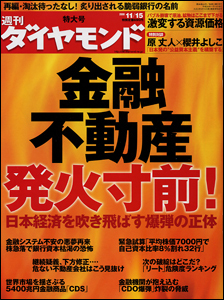

しかし、安堵するのはまだ早い。日本の「金融」と「不動産」もまた発火寸前の爆弾を抱え込んでいる。炸裂すれば、日本経済が大打撃を食らうこと必至だ。本特集はこうした「瀬戸際の惨状」を追う。

まずPart1の「金融編」(32~41P)は、1990年代の日本に悪夢をもたらした「金融システム不安 再来の恐怖」の構図を解き明かし、危機的状況に迫る。

欧米金融機関を襲った金融危機の荒波を受けるのは避けられない。備えなき地域金融機関は、存亡の危機に立たされる。政府の緊急市場安定化策も弥縫策にすぎない。

すでに上場地銀の4分の1は、今期中間決算において最終赤字に転落した。2度目、3度目の業績下方修正に追い込まれたところも少なくない。

脆弱地銀・第二地銀の存在は地域経済、日本経済にとってまさに爆弾だ。その地域金融機関が抱える最大の爆弾が「不良債権問題の再燃」である。

また、Part2の「不動産編」(42~53P)では、その元凶である「不動産恐慌」の実状に踏み込む。

今年に入って経営破綻した上場不動産会社は12社を数え、上場企業破綻の約半数を占める。銀行の融資厳格化が新興不動産の命脈を絶ち、それがさらに銀行を窮地に追い込む。負のスパイラル加速は避けられない。

新興不動産だけではない。大手不動産にも暗雲が立ち込める。大型プロジェクトが中止や見直しを迫られる恐れが出てきた。

初の破綻で揺れる上場不動産投信REITでも、また「次はどこか」と疑心暗鬼が渦巻く。投資家は危険度ランキングを参考にしてほしい。

さらにPart3の「金融市場編」(54~60P)では、ここ数年で急膨張、世界で5400兆円の市場規模にまで膨らんだ債権保証契約「CDS」の恐怖を取り上げる。

金融危機の余波でCDSが吹き飛ぶ危険だけではない。その損失は、CDSを組み込んだ再証券化商品「シンセティックCDO」を通じて、四方八方に拡散する。高格付けのはずのCDOもいつ大損失をもたらすかわからない。日本の金融機関も、この「恐怖の連鎖損失爆弾」を幅広く保有している。

そしてPart4の「経済学編」(61~65P)では、「こうした危機の本質は何か」「次に何が起こるのか」を経済学で読み解く。経済学の示唆に耳を傾けたい。

私たちの前方には何が待ち受けているのか? 視界不良の今こそ、ぜひともこの特集を手にとっていただきたい。

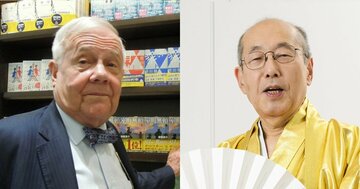

(『週刊ダイヤモンド』副編集長 小栗正嗣)