株高基調の中で好業績が続く日本取引所グループ(JPX)。高い収益力の下でキャッシュが積み上がる中、世界の取引所と伍するためには、後れを取るデリバティブ強化をはじめ、「攻め」の姿勢が試される。(「週刊ダイヤモンド」編集部 竹田幸平)

東京証券取引所と旧大阪証券取引所が合併してから約5年半がたち、現行の中期経営計画の最終年度を迎えた日本取引所グループ(JPX)。相場変動の影響を受けやすい証取の特殊性を踏まえつつ、財務の課題をひもといていこう。

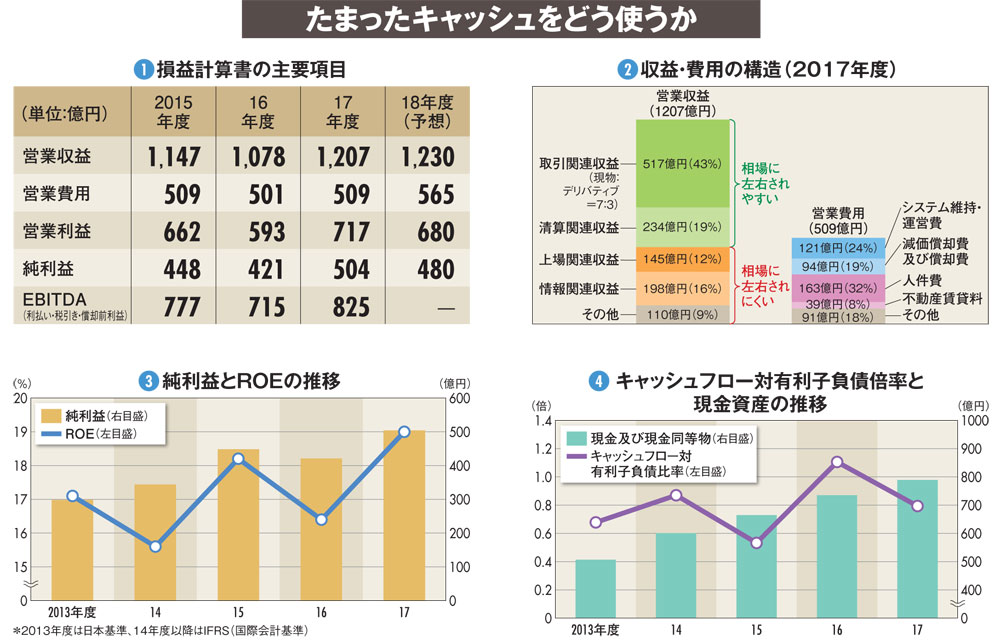

業績自体は相場の活況に支えられて堅調に推移し、2017年度(18年3月期、国際会計基準)の連結決算では純利益が504億円と、過去最高益を更新した。18年度はシステム関連費用が重荷となり、480億円と減益を想定。もっとも、16年3月に掲げた中計の最終年度としての目標は達成する見込みだ(図(1))。

収益の内訳は、株式やデリバティブ(金融派生商品)などの売買に伴って証券会社から支払われる手数料などの「取引関連収益」が営業収益(売上高に相当)の4割超、清算業務に伴う「清算関連収益」が約2割を占める。この二つの主な収益源は株式売買代金などに連動するため、相場変動に左右されやすいのが特徴だ(図(2))。

一方、上場に関連して企業などから受け取る「上場関連収益」や、情報サービス提供に伴う「情報関連収益」などは「比較的安定した収益源」(JPX)となっている。

費用面ではシステム関連の比重が大きく、営業費用の約4割を占める。市場の安定をつかさどる証取であるため、一定の負担はやむを得ない。とはいえ、現物株の国内シェア9割を占める独占企業であるため、極めて高い利益率を誇る“おいしい”ビジネスモデルを確立しているといえよう。

この構造が支える形で純利益はJPX発足後、安定的に推移(図(3))。増益基調の中でROE(自己資本利益率)は15%超をキープし、東証1部上場企業の平均値である約10%を大きく超える。