金利が5万円弱に対して、

投資信託のコストを合計した金額はマイナス約28万円強

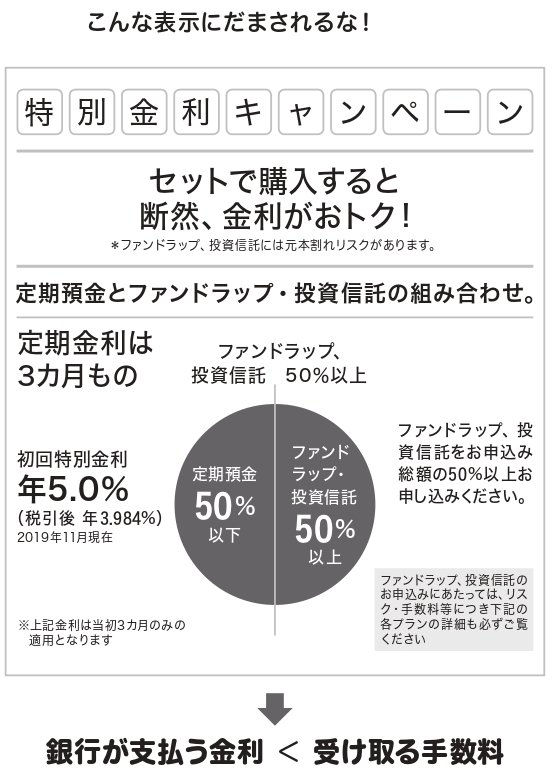

Ⓐ 定期預金500万円の金利の表面金利は5%でも、受け取りには税金がかかるので、実際には3.984%を受け取ることになります。

500万円 ×3.984% ×3ヵ月 ÷12ヵ月 = 約4万9800円

(受け取り)

Ⓑ 投資信託の購入時手数料 3.30%

500万円 ×3.30% = 16万5000円(支払い)

Ⓒ 投資信託の運用管理費用 信託報酬 2.42%

500万円 ×2.42% = 12万1000円(支払い)

定期預金での受け取りⒶ 約5万円弱に対し、投資信託のⒷ購入時手数料とⒸ信託報酬を合計した金額、支払いはマイナス約28万円強にもなってしまうのです。

この広告で気をつけなければならないことは、

安東隆司(あんどう・りゅうじ)

安東隆司(あんどう・りゅうじ)RIA JAPAN おカネ学株式会社 代表取締役 CFP、日経CNBCなどTVコメンテーター、海外ETF専門家、立教セカンドステージ大学講師

三菱UFJ銀行で17年、三菱UFJメリルリンチPB証券(出向)、ソシエテ・ジェネラル信託銀行勤務という、メガバンク、外資系証券・信託銀行で約26年の勤務を経験。その後半はプライベートバンカーを務め金融商品の運用について熟知。販売手数料(コミッション)を目的にしない、世界的潮流である「預かり資産管理」(フィーベース)のビジネス(RIA)を行う、独立系・投資助言業(内閣総理大臣登録)を2015年立ち上げる。著書に『個人型確定拠出年金iDeCoプロの運用教えてあげる!』(秀和システム)など。WEBサイトhttps://ria-japan.co.jp/

1)高金利が3ヵ月しかない

2)投資信託を定期預金と同額以上買わなくてはならない

ということです。

銀行の儲けとなる投資信託の販売手数料、その後の管理費用の部分が、定期預金の金利支払いをはるかに上回っており、この商品を販売すれば銀行が儲かる仕組みになっているというのです。

よくよく見ると「購入時手数料がかからない投資信託は対象外」と書いてありました。

次に、ファンドラップを選んだ場合も同じように「隠れコスト」をあぶりだしてみましょう。

ファンドラップには、商品1の項目で述べたように、大きく広告で記載されている、「ラップ・フィー」と、なかなか調べないとわからない隠れコストの「信託報酬」がかかっているのでしたね。

Ⓐ 定期預金500万円の金利 表面金利は5%でも受け取りには税金がかかるので、実際には3.984%を受け取ることになります。

500万円 ×3.984% ×3ヵ月 ÷12ヵ月 = 約4万9800円

(受け取り)

Ⓓ ファンドラップのラップ・フィー 1.32%

500万円 ×1.32% =6万600円(支払い)

Ⓔ 投資信託の運用管理費用 信託報酬 1.4355%

500万円 × 1.4355% = 7万1775円(支払い)

ファンドラップ内の投資信託の信託報酬が実際にいくらなのかはわからないため、広告に載っていた上限の報酬の場合、合計では13万7775円がかかるとします。

つまり、Ⓐ定期預金での受け取り約5万円弱に対し、支払い金額は約13万円強にもなってしまうのです。

結局のところ、この特別金利の商品設計は、投資信託に50%の場合でも、ファンドラップに50%の場合でも、預金金利をはるかに上回る手数料を負担することになるわけです。