Photo:PIXTA

Photo:PIXTA

生前贈与を考えるならば、累計2500万円まで贈与税が非課税になる「相続時精算課税制度」も選択肢になってくる。通常の生前贈与「一般贈与」とどちらが自分に合ったやり方なのかは実はケース・バイ・ケースで、落とし穴もある。特集『生前贈与 駆け込み相続術』(全19回)の#7では、相続時精算課税制度の仕組みと活用すべきケース、すべきでないケースを見る。(ダイヤモンド編集部 宮原啓彰)

相続税と贈与税の一体化を

先取りした相続時精算課税制度

「相続時精算課税制度」は、2003年度税制改正で創設された制度だ。その骨子を簡単に言えば、これからさらなる加速が見込まれる「相続税と贈与税の一体化」を先取りした制度といえる。

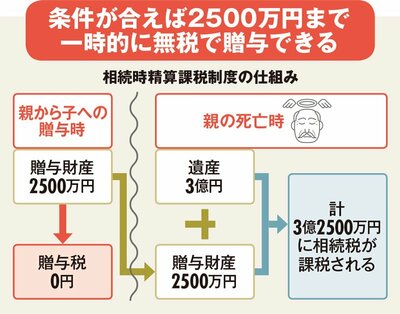

つまり相続財産の“前渡し”であるため、贈与時には贈与税を課税せず、相続発生時に相続時精算課税制度を適用して生前贈与していた財産を相続財産に合算して相続税を計算する、という仕組みなのだ(下図参照)。

続いて、その具体的な中身を見ていこう。

通常の「一般贈与」の場合、その非課税枠は受贈者(財産をもらう人)1人当たり年間110万円まで。その額を超えると本特集#2『「生前贈与」5分でわかる基本のキ!「世代飛ばし」と長期計画でメリット絶大』で見てきたように贈与額に応じた税率に基づく贈与税が発生する。

その点、相続時精算課税制度を使って贈与すれば、累計で2500万円まで贈与税を非課税にできる(ただし、くどいようだが相続発生時に相続財産に合算して相続税が計算される)。

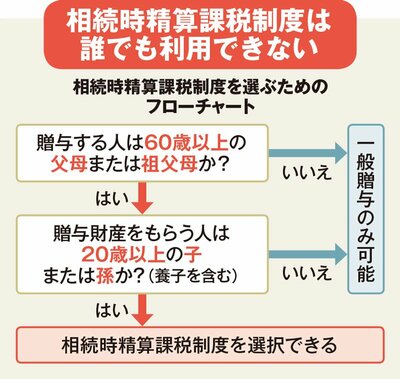

もっとも、誰でも利用できるわけではない。下図を見てほしいが、相続時精算課税制度は、「60歳以上」の親や祖父母から「20歳以上」の子や孫への贈与に限り、「選択」して適用を受けられる制度だ。

適用を受けるには、最初の贈与があった年の翌年2月1日~3月15日の間に、贈与を受けた子や孫が、税務署にその旨の「届出書」を添付した贈与税の申告書を提出する必要がある。

また、2500万円を超えた以後の贈与には、20%の税率で相続のときまで贈与税を「仮払い」しなければならない(仮払い贈与税)。要するに相続発生時に算定された相続税額から仮払いしていた贈与税を差し引くわけだ。

では、実際に贈与をするに当たり、一般贈与と相続時精算課税制度のどちらが有利なのか。その答えは、贈与者(財産をあげる人)の資産状況を鑑みて、相続税の発生が見込まれるか否かで変わる。

次ページで相続時精算課税制度を選択すべきケースを見てみよう。